Hungría y Bolivia le echaron a perder la navidad, terminando con sus respectivos sistemas de AFP de una vez por todas. El porrazo de la bolsa chilena le echó a perder las vacaciones.

Hungría y Bolivia le echaron a perder la navidad, terminando con sus respectivos sistemas de AFP de una vez por todas. El porrazo de la bolsa chilena le echó a perder las vacaciones.

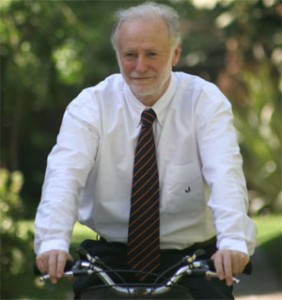

El hombre andaba de paseo y haciendo lobby. Según El Mercurio del 2 de febrero del 2011, en su carácter de presidente de la Federación Internacional de AFP (Fiap), se entrevistó con John Lipsky, sub director gerente del Fondo Monetario Internacional y «solicitó a representantes de organismos multilaterales que establezcan un sistema para que los países que tienen sistema previsional de reparto, contabilicen en forma transparente la deuda que tienen con los trabajadores cotizantes, con el fin de evitar que países con altos niveles de deuda abandonen el sistema de capitalización individual para mejorar su contabilidad.»

Claro, el Willy sigue preocupado que otros países que han adoptado parcialmente el sistema chileno sigan el ejemplo de Hungría y «abandonen el sistema de capitalización individual para mejorar su contabilidad.»

En este caso no se trata de malabarismos contables, como los que propone el Willy para los países con sistema de reparto, que arrojen supuestos déficit contabilizando a valor presente escenarios llenos de supuestos interesado para cincuenta años más.

No, hoy la cosa es clarísima. Todos los países con sistema de reparto ¡todos! arrojan un superavit fiscal en esta cuenta, es decir, las cotizaciones previsionales exceden a las pensiones pagadas en el año y la diferencia queda a favor del fisco. En cambio, todos los países con capitalización individual arrojan enormes déficit en esta cuenta ¡todos! Por este motivo, ahora que se ven apurados por sus acreedores, estos países están pensando en imitar a Hungría y terminar con las AFP.

En el caso de Chile, el sistema de reparto arrojaba en 1981 un excedente de ¡un tercio!, según un estudio encargado por las propias AFP a la Universidad Católica. A partir de ese momento, la cuenta pasó al rojo y a lo largo de treinta años ha significado para el fisco un desembolso neto anual superior al 5 por ciento del producto interno bruto (PIB).

La razón es muy sencilla y conocida. Antes las cotizaciones las recibía el fisco, con ellas pagaba las pensiones y le sobraba un tercio. A partir de 1981, las cotizaciones previsionales se las embuchó el Willy, mientras el fisco siguió pagando o financiando casi todas las pensiones, incluidas las que pagan las AFP y compañías de seguros.

Las cotizaciones previsionales suman nada menos que seis mil millones de dólares por año, el 13 por ciento de los salarios. Como muestra el estudio de Cenda «Resultados para sus afiliados de las AFP y compañías de seguros relacionadas con la previsión,» estas «administradoras» se han echado al bolsillo uno de cada tres pesos cotizados en forma obligatoria desde 1981 a la fecha, mientras el resto lo han prestado casi integramente a sus compinches; de lo invertido en Chile, la mitad está en manos de sólo 12 grandes grupos económicos, entre ellos los propietarios de las AFP.

Esa es la tetita que no quiere aflojar el Willy ni tampoco sus socios de la Fiap.

En lo que le había ido bien era en recuperar las pérdidas de la crisis. Terminó el 2010 ras-ras. Es decir, había logrado recuperar lo perdido desde el 25 de julio del 2007 cuando empezó la crisis, aunque el fondo A seguía para atrás en cerca de 10 por ciento.

Sin embargo, estas notas alertaban que ello se apoyaba principalmente en la desenfrenada especulación en mercados emergentes, que estaban inflados nuevamente como una burbuja. Especialmente el mercado chileno, que terminó el 2010 con una capitalización bursátil equivalente a 2,08 veces el PIB del año precedente, lo cual es un record histórico a nivel mundial.

Ello se muestra en el primero de los gráficos adjuntos, elaborado por Cenda en base a world-exchanges.org y worldbank.org. Éste muestra la capitalización bursátil de los países desarrollados (azul), emergentes (roja) y Chile (naranja), expresadas como proporción del PIB respectivo, desde 1990 a la fecha. Se comprueba que ni en sus momentos más enloquecidos, fines de 1999 para los países desarrollados y octubre del 2007 para los países emergentes, su capitalización bursátil no sobrepasó 1,5 veces el PIB respectivo. La bolsa chilena, en cambio, terminó el 2010 en más de 2 veces el PIB del país.

Evidentemente ello no podía continuar. El propio Banco Central señaló en su Informe de Estabilidad Financiera que la bolsa se estaba transando por encima de sus fundamentos y enero del 2011 terminó como el peor mes desde octubre del 2008, el más agudo de la crisis, con la bolsa chilena cayendo un 8,4 por ciento en dólares, según informa El Mercurio del 31 de enero del 2011.

Si se considera su punto más alto, alcanzado el 20 de diciembre del 2010 y expresada en Euros, según mscibarra.com hasta el 9 de febrero del 2011 había caído ¡un 17 por ciento!

Aún así, continúa por las nubes, como se muestra en el segundo gráfico adjunto, elaborado por Cenda en base a mscibarra.com y safp.cl. En él se muestra la evolución de las bolsas de los países desarrollados (rojo), emergentes (amarilla) y Chile (verde), desde el inicio de la actual crisis secular, en marzo del 2000 y hasta el 31 de enero del 2011, todas ellas medidas en Euros. Adicionalmente se incluye en el gráfico la evolución del fondo A de las AFP (azul) desde su creación, en septiembre del 2002.

En el gráfico se aprecia el insensato nivel alcanzado por la bolsa y el peso chilenos a fines del 2010, cuando la primera expresada en Euros casi triplicó su nivel de marzo del 2000. Se aprecia asimismo su derrumbe en enero del 2011.

Se puede observar que la bolsa chilena medida en Euros es la única que superó los niveles máximos alcanzados en octubre del 2007, justo antes de la crisis. Los países emergentes, en cambio, se encuentran bien por debajo de ese punto.

La Asociación de Exportadores de Frutas, Asoex, denunció en El Mercurio del 15 de febrero del 2011 que la causa de la burbuja que ha afectado al peso y la bolsa chilena es la libre entrada de capitaies especulativos, que según ellos alcanzó el 2010 a 55.789 millones de dólares, mientras salían solo 9.163 millones. Los exportadores de frutas demandan controles de capitales y se alegran que el propio Presidente del Banco Central – principal responsable de este drama – haya declarado en Israel que dichos controles resultarían necesarios como medidas de largo plazo para evitar la depreciación del peso.

Lo más impactante de este gráfico de largo plazo es que muestra cómo los países desarrollados nunca alcanzaron sus máximos de marzo del 2000 y que hoy se encuentran todavía un tercio por debajo de entonces. Esto ha llevado a muchos analistas a concluir que la recuperación experimentada por las bolsas mundiales desde marzo del 2009 no es sino un nuevo «auge del oso,» similar al experimentado entre el 2002 y el 2007. Es decir, las bolsas volverían a caer fuertemente antes que termine el «ciclo secular del oso» iniciado el 2000 y todavía en curso. Así lo afirma con todas sus letras, por ejemplo, David Rosenberg, economista jefe de Gluskin Sheff y Asociados, un importante fondo de inversiones, en el Financial Times del 14 de febrero del 2011.

El resultado para el Willy ha sido desastroso. Según registra diariamente www.cendachile.cl en base a la safp.cl, en pocos días los fondos de pensiones han perdido más de tres mil millones de dólares y al momento de escribirse esta nota, el 16 de febrero del 2011, están nuevamente «para atrás» en más de mil millones de dólares con respecto al inicio de la crisis, el 25 de julio del 2007. Ello se aprecia en el tercer gráfico adjunto.

¡Malas vacaciones Willy!

16 de febrero de 2011

Por Manuel Riesco

Economista del Cenda