Debo declarar un interés. En los días de antaño, hace muchas lunas, trabajé para una consultora de inversiones que asesoraba a Bill Hwang, el propietario de Archegos, el fondo de cobertura de ‘family office’ que colapsó recientemente, dejando 20.000 millones de dólares adeudados a dos grandes bancos, Credit Suisse y Nomura.

Bill Hwang

Hwang era entonces un ‘cachorro de tigre’, alguien a quien el veterano administrador de fondos de cobertura, Julian Robertson, del pionero fondo de cobertura Tiger, mostró su favor con el capital de inversión ‘semilla’. Después de dejar a Tiger, Hwang se puso en marcha por su cuenta en 2001 con gran éxito. Pero luego hubo el primer escándalo cuando, en 2013, Hwang fue excluido del negocio de inversiones de EE.UU. Las autoridades alegaron que, como parte de un esquema de uso de información privilegiada, su fondo de cobertura Tiger Asia Management había violado las promesas que hizo a algunos de los bancos de inversión más poderosos del mundo.

Pero no importa, Hwang, hijo de un pastor y profundamente religioso, pronto se reinventó para hacer la obra de Dios en la especulación financiera. Hwang le ha dado crédito a su fe por haberlo ayudado a superar los tiempos difíciles. Después de la desaparición de Tiger Asia, dijo que había escuchado grabaciones de la Biblia durante horas.

https://thenextrecession.wordpress.com/2015/02/16/doing-gods-work-again/

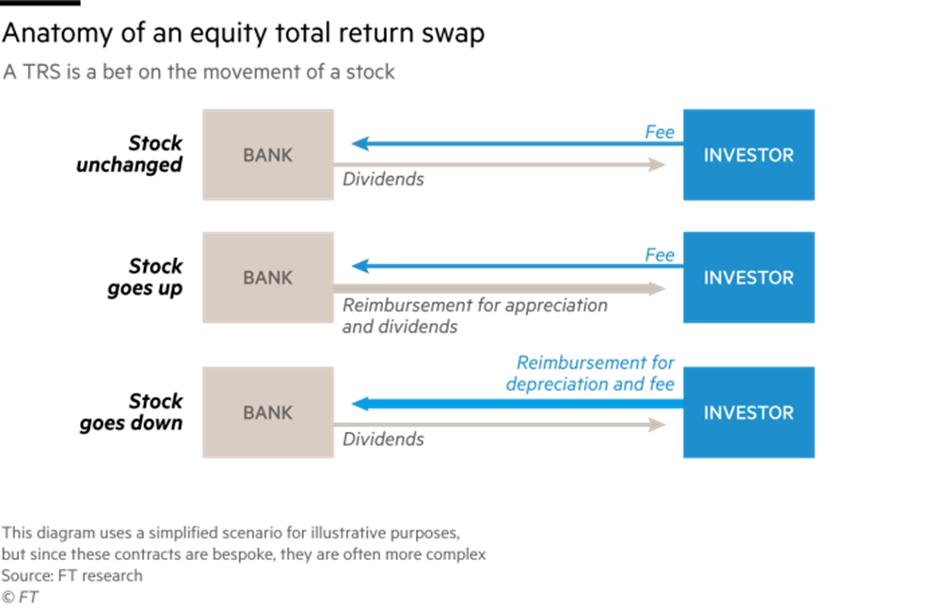

Al recibir la palabra de Dios, estableció lo que se llama una ‘oficina familiar’, Archegos Capital Management, y eventualmente construyó sus posiciones comerciales con decenas de miles de millones de dólares de los bancos de Wall Street, incluidos algunos de los que había sido acusado de engañar con su antigua empresa. La caída de Hwang se produjo la semana pasada cuando no pudo cumplir con las llamadas de margen en las operaciones de derivados, conocidas como intercambios de acciones, que había alcanzado con varios bancos de inversión. Estos instrumentos les dieron a los especuladores la opción de beneficiarse de las posiciones en acciones sin tener que poseer él mismo las acciones subyacentes. Como dijo Marx hace unos 150 años en El Capital, “Se pueden obtener ganancias puramente mediante la negociación de una variedad de derechos financieros que existen solo en papel… De hecho, se pueden obtener ganancias utilizando solo capital prestado para participar en el comercio (especulativo), sin el respaldo de ningún activo tangible».

Parece que Hwang había pedido prestados miles de millones de swaps de diferentes bancos para maximizar su «apalancamiento» al apostar en el mercado de valores, sin decirle a cada banco cuánto había pedido prestado. La debacle de Archegos Capital ha expuesto los riesgos ocultos del lucrativo pero opaco negocio de derivados de acciones a través del cual los bancos empoderan a los fondos de cobertura para hacer grandes apuestas en acciones y activos relacionados. “Tenemos un problema fundamental en la presentación de informes de tenencias de acciones sintéticas que no es secreto y no es nuevo”, dijo Tyler Gellasch, ex funcionario de la SEC y director ejecutivo de Healthy Markets, un grupo de defensa. “Si hay cinco bancos diferentes que brindan financiamiento a un solo cliente, es posible que cada banco no lo sepa y, en cambio, piense que puede vender su exposición a otro banco si tienen problemas, pero no pueden, porque esos bancos ya están expuestos.»

Cuando las apuestas de Archegos se fueron al sur, Hwang no pudo cumplir con sus compromisos con estos bancos y varios se quedaron sosteniendo al bebé. Como dijo Marx en El Capital: “En toda estafa de bolsa todo el mundo sabe que en algún momento debe llegar el desplome, pero todo el mundo espera que pueda caer sobre la cabeza de su vecino, después de que él mismo haya atrapado la lluvia de oro y colocado en seguridad». En este caso, Goldman Sachs y Morgan Stanley salieron primero de Whang y Credit Suisse y Nomura no.

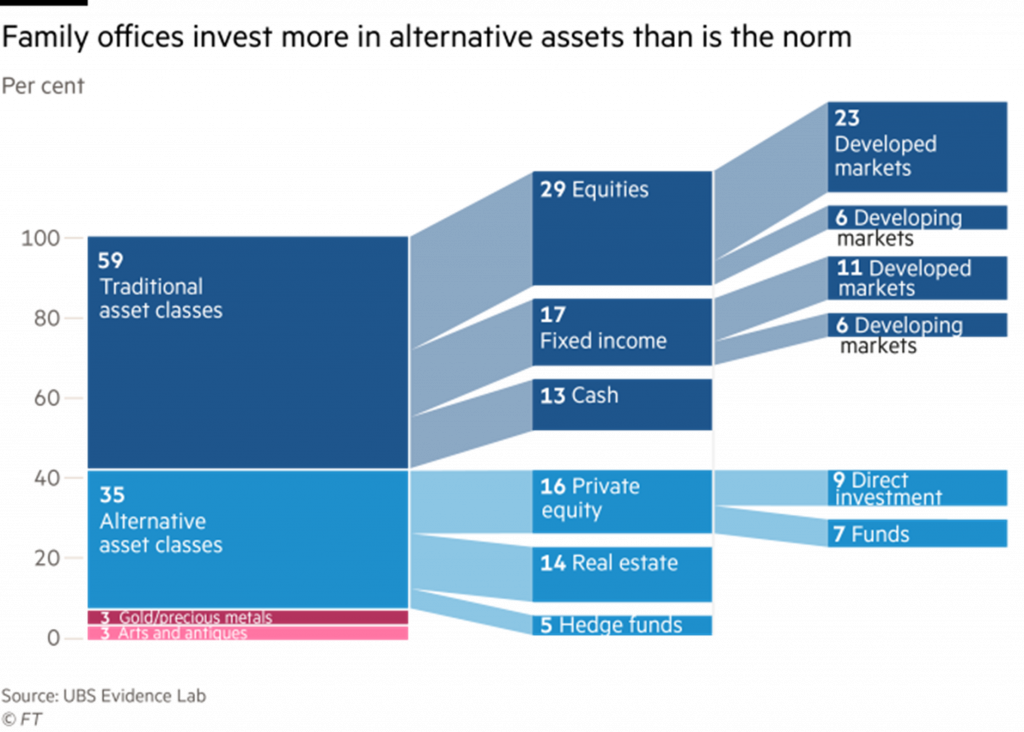

La historia de Archegos es una crisis financiera a la antigua. Sí, el instrumento financiero involucrado, los derivados de intercambio de acciones, es una nueva forma de activo financiero (o lo que Marx llamó ‘capital ficticio’), inventado en los últimos 25 años. Y la creación de una ‘family office’, que no está sujeta a las mismas regulaciones financieras (como las que están) para los fondos de cobertura modernos, se ha convertido en una nueva forma de evitar el escrutinio. Los fondos de cobertura son vehículos financieros especulativos básicamente para apostar (en su mayoría con dinero prestado) sobre el movimiento de los precios de las acciones, bonos, materias primas y sobre los ‘derivados’ de estos ad infinitum.. Las empresas de apuestas cuando se anuncian en televisión deben seguir diciendo ‘por favor apueste responsablemente’, como exigen los reguladores (con poco efecto, por supuesto). Pero con las ‘oficinas familiares’, generalmente financiadas por fortunas familiares globales mega-ricas, es aún peor. No hay controles ni advertencias en absoluto.

En un informe emitido hace un año, la escuela de negocios Insead señaló que el número de family offices unifamiliares había crecido un 38% entre 2017 y 2019, para llegar a más de 7.000. Los activos bajo gestión se situaron en unos 5,9 billones de dólares en 2019, estimó el informe. Eso se compara con $ 3,6 billones en la industria global de fondos de cobertura, según HFR. Estos ‘family offices’ pueden hacer lo que quieran con sus activos, sin regulación. Las familias ricas colocan una parte cada vez mayor de su riqueza en este tipo de estructuras. En promedio, controlan activos por valor de 1.600 millones de dólares cada uno, según otro estudio de 2020 de UBS, y unos pocos pueden llegar a cientos de miles de millones de dólares. Normalmente, cada family office tiene dos o tres oficinas, a menudo en centros como Singapur, Luxemburgo y Londres. A los directores ejecutivos se les paga algo del orden de US$ 335.000 al año.

En el ejemplo de Archegos, parece que solo han sufrido los megabancos de inversión y no el hombre y la mujer de la calle. Por lo tanto, es posible que no tengamos simpatía por ellos. Pero indirectamente, todos nos vemos afectados porque los bancos están utilizando fondos, también a menudo prestados, para especular de esta manera en lugar de proporcionar un servicio bancario adecuado para las personas. Los bancos prestan con condiciones estrictas sobre hipotecas o préstamos a pequeñas empresas, pero parece que no tienen ningún control para empresas como Archegos, donde los bancos pueden ganar mucho dinero si todo va bien. Pero como lo expresó un comerciante de derivados de acciones, los swaps de rentabilidad total de acciones son “un caso clásico de recoger monedas de cinco centavos frente a una apisonadora… Puede recoger esas monedas de cinco centavos todo el día. Esa apisonadora se mueve muy lentamente. Pero si te tropiezas, chico, te atropellan».

En el caso del escándalo financiero de Woodford en el Reino Unido, ha habido un impacto directo en la gente del «mundo real». Han pasado más de 18 meses desde que la implosión del negocio de fondos de inversión de Neil Woodford desató el mayor escándalo de inversiones británico en una década. Más de 300.000 personas que confiaron sus ahorros ganados con esfuerzo al famoso «selector de acciones» todavía están esperando recuperar el dinero. Muchos han tenido que retrasar la jubilación después de sufrir decenas de miles de libras de pérdidas. La Autoridad de Conducta Financiera del Reino Unido, el supuesto regulador financiero, fracasó estrepitosamente en detectar el colapso de Woodford. Woodford fue aclamado una vez como «el hombre que no puede dejar de ganar dinero» y «el Warren Buffett de Gran Bretaña”. Pero un gran especulador bursátil se vio obligado a suspender la negociación de su fondo insignia Equity Income de £ 3.700 millones después de no poder hacer frente a un aumento de inversores que reclamaron su efectivo. Los inversores pueden perder hasta mil millones de libras esterlinas, más de una cuarta parte del valor del fondo en el momento de la suspensión.

Neil Woodford

Luego está Greensill. Este era un banco ‘fintech’ creado por el ex ejecutivo de Morgan Stanley y Citibank, Lex Greensill. Se especializó en ‘financiamiento de la cadena de suministro’, es decir, ‘factoraje inverso’ donde el comprador elige facturas que el ‘factor’ de financiamiento (Greensill) las pagará anticipadamente; eso es lo opuesto al factoraje donde el proveedor elige las facturas que quiere pagar temprano por el factor. El financiamiento de la cadena de suministro acelera las transacciones en un mercado global en rápido movimiento. Pero te pone la carga del pago en el factor. La innovación revolucionaria de Lex Greensill consistió en dar un paso más, realizar y empaquetar estas facturas en fondos de inversión para venderlos a los bancos, de la misma forma que los grandes bancos de inversión convirtieron las hipotecas de alto riesgo en valores antes de la crisis financiera de 2008.

Greensill también tomó depósitos para invertir en su aparentemente lucrativa operación de empresas y ayuntamientos, ofreciendo altas tasas y encontrando fondos y préstamos para clientes cuando los grandes bancos no prestaban. Surgió rápidamente y adquirió exposición en préstamos por valor de 143.000 millones de dólares en 2019 con diez millones de clientes. En particular, proporcionó fondos para el magnate de los metales Sanjeev Gupta, que posee la tercera empresa siderúrgica más grande del Reino Unido.

Sanjeev Gupta

Pero Greenshill quebró porque ya no pudo encontrar suficiente financiamiento para sus compromisos crediticios en constante expansión y sus altas tasas de depósito. Los trabajadores del acero de Gupta ahora podrían perder sus trabajos y los ayuntamientos alemanes podrían sufrir un golpe de 500 millones de dólares.

El escándalo todavía se está desarrollando, ya que parece que Greensill nunca tenía fondos suficientes para asumir los enormes pasivos (deudas) que tenían empresas como las siderúrgicas de Gupta. Peor aún, también parece que las empresas de Gupta estaban utilizando facturas para obtener préstamos de Greensill que fueron emitidos por otras partes del complejo corporativo; en otras palabras, reclamar recibos potenciales como garantía de Greensill que en realidad eran deudas de otras partes de la empresa. Mientras tanto, la empresa del grupo Gupta estaba recibiendo préstamos Covid de emergencia respaldados por el Estado para recuperar sus negocios durante la pandemia. Así, Gupta completó la compra de una casa adosada de 42 millones de libras en Londres. Ahora se cree que Gupta está en Dubai. El gobierno del Reino Unido de Boris Johnson bien puede verse obligado a «nacionalizar» Liberty Steel de Gupta para salvar el negocio. Ha elaborado un plan de contingencia para ejecutar Liberty Steel con dinero público mientras busca un comprador.

Así que nada ha cambiado desde que Marx escribió sobre “una nueva aristocracia financiera, una nueva variedad de parásitos en forma de promotores, especuladores y directores simplemente nominales; todo un sistema de estafa y engaño mediante la promoción de corporaciones, la emisión de acciones y la especulación de acciones».

Con el auge de las finanzas, «Todos los estándares de medición, todas las excusas más o menos todavía justificadas bajo la producción capitalista, desaparecen»…. dado que aquí la propiedad existe en forma de ganado, su movimiento y transferencia se convierte puramente en el resultado del juego en la bolsa, donde los peces pequeños son tragados por los tiburones y los corderos por los lobos de la bolsa.

Lo nuevo son las formas de estas estafas. Ha habido un enorme aumento de lo que se denomina «banca en la sombra», es decir, préstamos y financiación de entidades no bancarias (IFNB), que se ha expandido enormemente desde el final de la CGF y ahora representa casi la mitad de todos los «activos» financieros. Nuestro nuevo moralista financiero, el ex gobernador del Banco de Inglaterra, Mark Carney, advierte que: «más de 20 billones de libras de activos se mantienen en fondos que prometen liquidez diaria a los inversores a pesar de invertir en activos subyacentes potencialmente ilíquidos». Carney reconoce que fondos como los administrados por el gerente deshonrado Neil Woodford “se basan en una mentira y podrían representar una amenaza para la economía global. Estos fondos mantienen activos que son difíciles de vender a toda prisa, al tiempo que permiten a los inversores sacar su dinero a pedido, son un riesgo creciente para el sistema financiero.»

https://www.fsb.org/…/global-monitoring-report-on-non…/

De vuelta a Marx aquí. “Las dos características inmanentes al sistema crediticio son, por un lado, desarrollar el incentivo de la producción capitalista, desde el enriquecimiento mediante la explotación del trabajo ajeno, hasta la forma más pura y colosal de juego y estafa”. De modo que el sector financiero sigue igual que antes, se dedica a la especulación y los reguladores no pueden detenerlos ni los detienen.

https://thenextrecession.wordpress.com/2018/10/06/regulation-does-not-work/embed/#?secret=RNkjs7C1zl

A medida que los mercados bursátiles mundiales alcancen nuevos máximos históricos y los bancos centrales continúen proporcionando suministros casi ilimitados de dinero de crédito al sector financiero, en la segunda parte de esta discusión sobre las crisis financieras, revisaré algunas ficciones financieras nuevas y sus inevitables crisis.

Por Michael Roberts

Publicado originalmente el 3 de abril de 2021 en thenextrecession.wordpress.com