¿Una fiebre del azúcar o una recuperación económica?

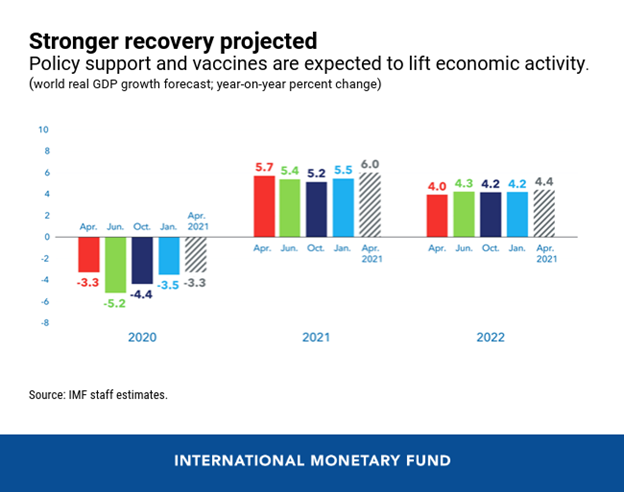

El FMI prevé una fuerte recuperación económica. La suposición es que el virus se puede controlar hasta tal punto que los bloqueos y el distanciamiento social ya no son necesarios. Esto se debe principalmente a las campañas de vacunación.

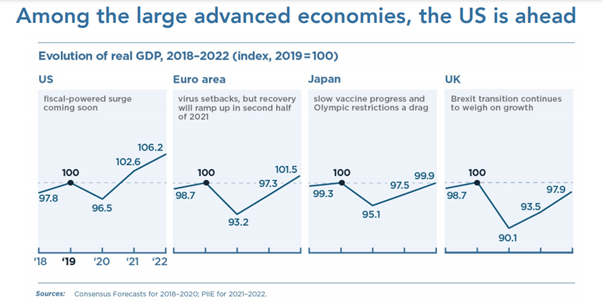

Parece un repunte, al menos en los países del G7, este año es probable que la mayoría de las principales economías, al menos en los países avanzados, alcancen (más o menos) el nivel del PIB real de fines de 2019 para fines de este año. Se pronostica que Europa se quedará ligeramente rezagada, mientras que EE.UU. se está desarrollando con más fuerza. Sin embargo, la situación en el llamado Sur Global, o ‘economías emergentes’, es diferente. India y otros países se encuentran en una situación terrible.

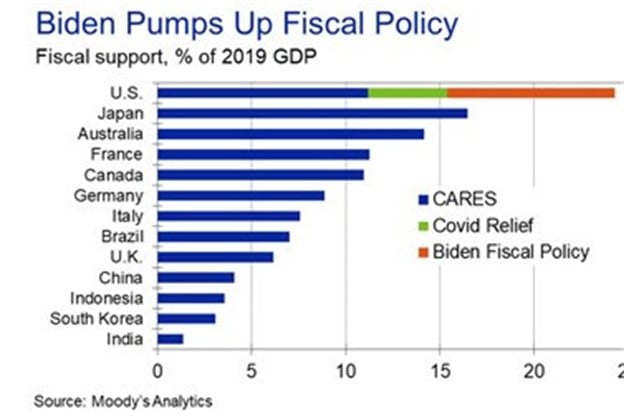

Estados Unidos, junto con China, es uno de los países que parece recuperarse más rápidamente. Eso se debe en parte a los grandes paquetes fiscales de la administración Biden, que han reducido las pérdidas de ingresos y proporcionado dinero a las empresas. Sin embargo, la gran pregunta es qué tan eficaz y sostenible será esto.

Si el FMI ahora dice que tendremos un fuerte crecimiento, se debe principalmente a la apertura de las economías. Si una parte sustancial de una economía se ha cerrado y ahora puede reabrirse, obviamente habrá un fuerte repunte. Pero este ritmo no será sostenible. Es realmente como un subidón de azúcar y, como sabes, una vez que se consume el azúcar, te sientes un poco somnoliento y deprimido.

La administración Biden está aprobando un enorme programa de infraestructura a través del Congreso de los Estados Unidos para impulsar la economía y crear empleos. Dos billones de dólares suenan como mucho dinero a primera vista, pero si lo repartes entre cinco y diez años, el estímulo equivale entonces a solo el medio por ciento de la producción económica de Estados Unidos cada año.

Por lo tanto, el paquete de Biden dará un impulso temprano a la economía estadounidense, pero no es suficiente para impulsar el crecimiento a largo plazo. Se reanudará la baja tasa de crecimiento prepandémica; y con ello, la inversión que impulse la productividad será débil, los salarios no crecerán mucho y los trabajos seguirán siendo precarios para una gran parte de los asalariados.

Las cicatrices

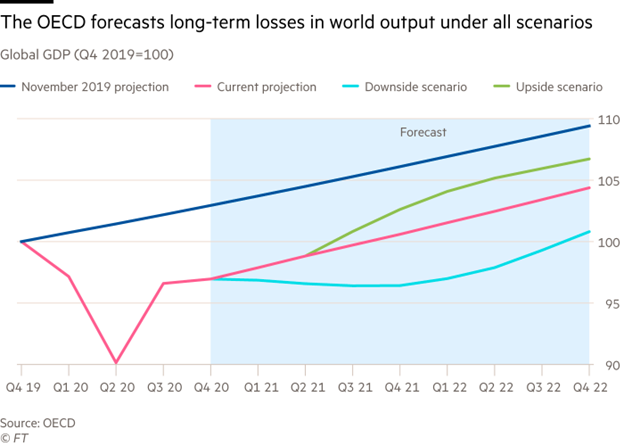

La recesión pandémica ha durado más de dos años en los que ha habido enormes pérdidas en producción, recursos, ingresos y puestos de trabajo, muchos de los cuales se han ido para siempre. A nivel mundial, la recesión ha empujado a unos 150 millones de personas aún más a la pobreza más abyecta, que de otra manera estaban viendo alguna mejora. Estos dos años han sido un gran desastre. La pérdida de los dos años nunca se recuperará. Es como un abismo, bajando por un lado y subiendo por el otro, pero el abismo aún queda atrás.

Rentabilidad y crecimiento

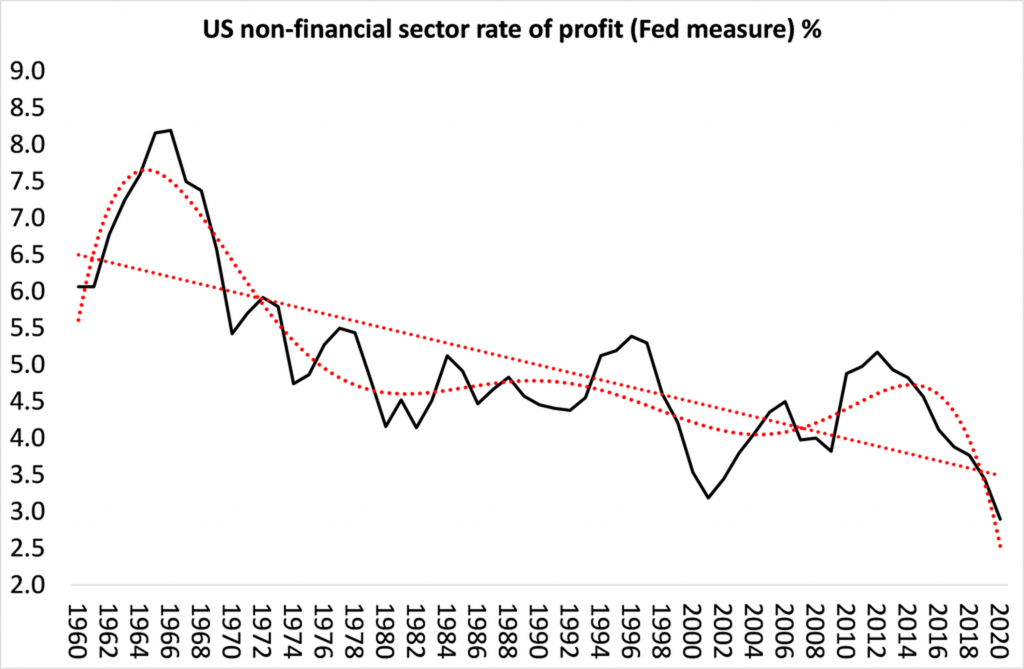

La economía global ya estaba creciendo muy débilmente en 2019, lo que probablemente volverá a ocurrir después de la rápida recuperación en 2021. Eso se debe a que el capitalismo crece de manera sostenible y fuerte solo si aumenta la rentabilidad. Sin embargo, la rentabilidad media ya era muy baja antes de la pandemia y, en algunos países, estaba en el nivel más bajo desde el final de la Segunda Guerra Mundial.

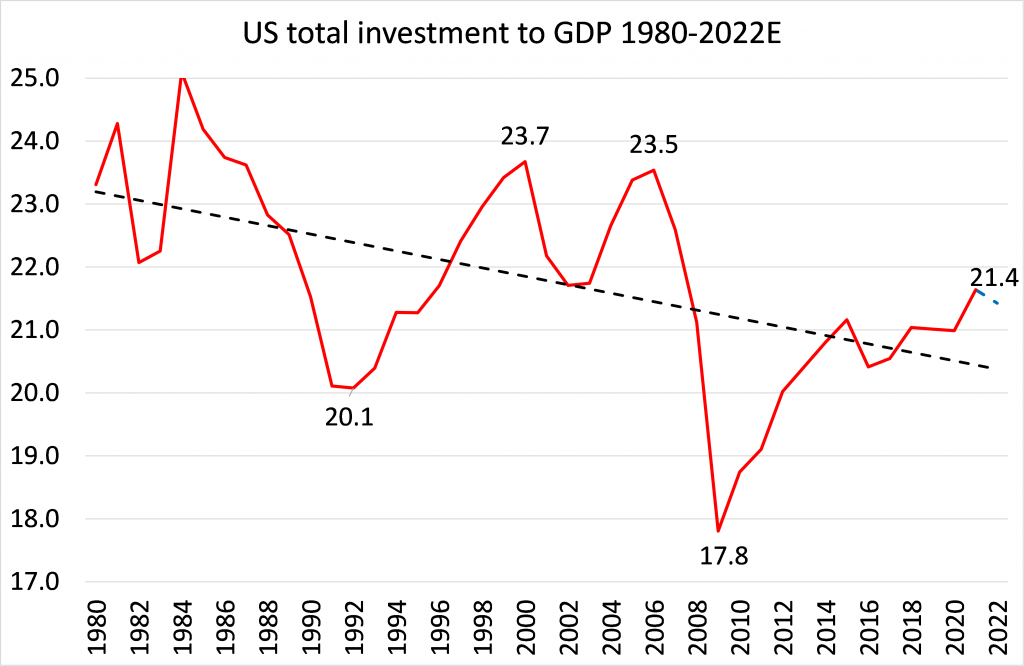

Las inversiones que se están realizando ahora para impulsar el empleo y los ingresos no restablecerán esta rentabilidad. La rentabilidad mejorará en comparación con el fondo de la pandemia, pero no superará las tasas de años anteriores. Eso significa que la inversión y el crecimiento no mejorarán a largo plazo. En el capitalismo, la rentabilidad determina el desarrollo económico. Las inversiones deben amortizarse en consecuencia. Si tuviéramos una economía diferente, no tendríamos que preocuparnos por eso.

Por el momento, vemos que alrededor del 15 por ciento del PIB lo invierte productivamente el sector capitalista, es decir, no en propiedad (4-5%) y especulación financiera. Por el contrario, la inversión pública es baja: contribuye solo el 3 por ciento del PIB al año a la inversión productiva, y los paquetes de Biden aumentarán eso en solo un 0,5 por ciento, como se indicó anteriormente.

Esto no será decisivo para el desarrollo económico a largo plazo. De hecho, incluso la Oficina de Presupuesto del Congreso de los EE.UU. espera un crecimiento promedio del PIB real a largo plazo de sólo el 1,8 por ciento anual en los EE.UU. durante el resto de esta década, según sus pronósticos de crecimiento de la productividad y el empleo. Esa tasa es incluso más baja que en la última década.

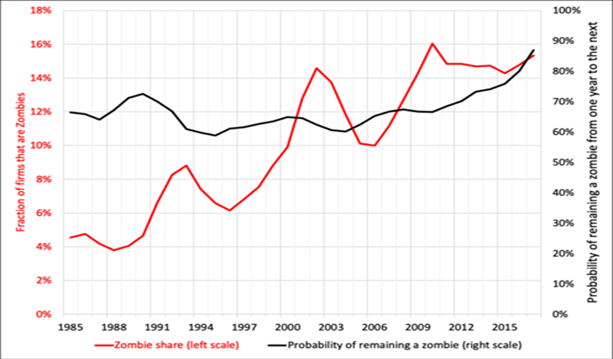

Empresas zombis y deuda

La rentabilidad solo aumentaría si se eliminaran algunas capas podridas de capital. Existen, por ejemplo, las llamadas empresas zombis, que obtienen pocos beneficios y solo pueden cubrir sus deudas. En las economías avanzadas, ahora estamos hablando de entre el 15 y el 20 por ciento de las empresas que están luchando en esta situación. Estas empresas mantienen baja la productividad general, lo que impide que las partes más eficientes de la economía se expandan y crezcan.

Los zombis se reflejan en el enorme aumento de la deuda, especialmente en la deuda corporativa, a nivel mundial. Los niveles de deuda son los más altos desde la Segunda Guerra Mundial en la mayoría de las economías desarrolladas. Las tasas de interés se encuentran en mínimos históricos, pero la enorme masa de deuda sigue afectando la capacidad de las empresas para invertir de manera productiva.

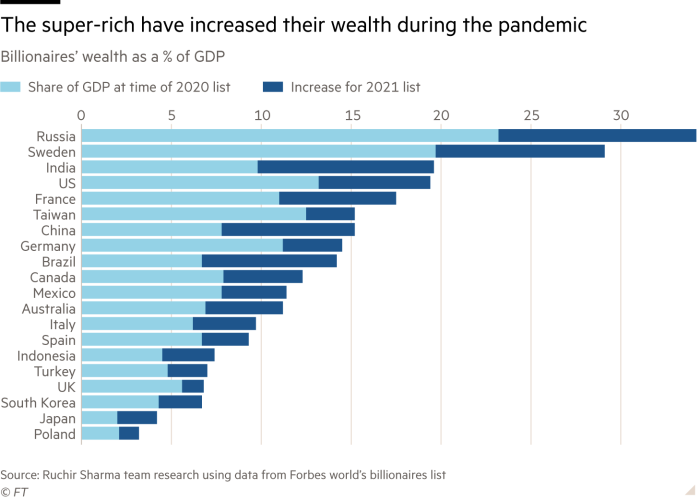

La inmensa deuda también roe la rentabilidad. Cuando la rentabilidad cae en el sector productivo, el capital huye hacia la especulación financiera para obtener más ganancias. ¡En la recesión de Covid, los superricos lo han hecho tan bien!

Cuando hay una crisis financiera, hay impagos y devaluaciones, pero no hay recesión económica si el sector productivo está sano. Pero la crisis financiera puede desencadenar una crisis de producción si se combina con una baja rentabilidad en el sector productivo, como vimos en 2008.

Destrucción creativa

La carga de la deuda y la baja rentabilidad se pueden superar mediante la llamada «destrucción creativa», como la llamó el economista austriaco Joseph Schumpeter. Ésta es también la perspectiva de la crítica económica marxista, que Schumpeter había leído con mucha atención. Mediante la devaluación (amortización) del capital y, en particular, la liquidación de empresas endeudadas ineficientes, se puede elevar la rentabilidad. Pero eso significa una gran devaluación, a fin de crear las condiciones para un nuevo repunte.

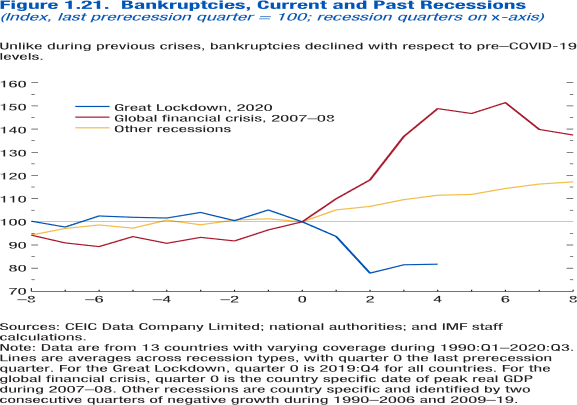

Hasta ahora, todavía no ha habido mucha destrucción de capital porque es un pensamiento espantoso para los gobiernos y los tomadores de decisiones; en cambio, las quiebras de empresas débiles han sido muy bajas. Los gobiernos temen las consecuencias políticas y, por lo tanto, se ven obligados a continuar con el gran exceso de crédito / dinero para mantener a las empresas en funcionamiento incluso si el crecimiento de su productividad y rentabilidad se ralentiza.

Inflación

Muchas personas han sufrido graves dificultades durante la recesión pandémica, pero otras también han ahorrado dinero que ahora podría gastarse a medida que se abren las economías. Esto conducirá a un fuerte aumento de la demanda de todo tipo de bienes y servicios. Probablemente, el lado de la oferta no podrá mantenerse al día con eso. Por lo tanto, podría haber una inflación más fuerte durante los próximos seis a 12 meses, especialmente en los precios de importación, ya que las cadenas de suministro internacionales aún están debilitadas. Por lo tanto, podríamos ver un aumento de los precios durante un período de tiempo.

La inflación a fines de la década de 1980 fue inmensa. En la mayoría de los países avanzados, estaba en el rango porcentual de dos dígitos. En las últimas dos décadas, la inflación en estos países ha sido, en términos generales, alrededor del 2%. Pero quizás veamos inflación durante los próximos 12 meses hasta que la producción pueda ponerse al día con el aumento de la demanda.

Se ha demostrado que la teoría monetarista de que un aumento de la oferta monetaria debe conducir a la inflación es errónea. Los bancos centrales han gastado grandes cantidades de dinero y han apoyado a bancos y empresas sin que suban los precios. Si bien la suma de dinero ha aumentado, su velocidad orbital ha disminuido. En cambio, estaba estacionado en los bancos, que no lo prestaron a las empresas. Las grandes empresas a menudo no necesitaban el dinero, las más pequeñas eran cautelosas a la hora de pedir prestado incluso a tipos de interés bajos. Entonces los bancos invirtieron el dinero en especulación financiera. También se produjo una subida sin precedentes del precio de los activos financieros. ¿Pero continuará?

La respuesta es compleja, pero ciertamente hay dos factores que son determinantes. Por un lado, cuánto valor está presente en las economías, cuánto fluye a los capitalistas como ganancia y cuánto a los trabajadores en concepto de salario. El desarrollo de estas variables determina la demanda. Los capitalistas impulsan la demanda de bienes de capital, los asalariados de bienes de consumo. Por lo tanto, el nivel de salarios y ganancias es fundamental, pero la oferta de dinero también juega un papel importante, porque está destinado a compensar las ganancias débiles y, por lo tanto, a estimular la demanda.

En la teoría marxista, hay un fuerte argumento a favor de una disminución a largo plazo de la inflación. El aumento de la productividad significa que se invierte menos en fuerza de trabajo y más en medios de producción, lo que también conduce a una composición orgánica creciente del capital. Como resultado, ambas fuentes de demanda se ven socavadas: el crecimiento de los salarios y las ganancias (nuevo valor) se ralentiza. Por lo tanto, el capitalismo tiene una tendencia a la desinflación cuando no hay contramedidas involucradas. Los bancos centrales han estado tratando de revertir la tendencia a la desinflación con inyecciones de dinero durante unos 30 años, pero con poco éxito.

La noción keynesiana de que los salarios más altos impulsan la inflación no está respaldada por la evidencia. Marx había mantenido una vez una discusión con Thomas Weston, un socialista sindical de la escuela ricardiana. Weston afirmó que la lucha por salarios más altos también debe conducir a precios más altos. Marx respondió que este no tenía que ser el caso, ya que los salarios más altos probablemente vendrían a expensas de las ganancias. La inflación solo debe ocurrir cuando los salarios y las ganancias aumentan al mismo tiempo y luego aumenta la demanda, mientras que la inversión permanece relativamente baja debido a la baja rentabilidad. Depende de la combinación de estos factores.

Años dorados y neoliberalismo

Los años dorados del capitalismo posterior a la Segunda Guerra Mundial fueron una excepción, al menos para las economías avanzadas: casi pleno empleo, aumento del nivel de vida, altas ganancias en las economías avanzadas y expansión del comercio. Si miras la historia del capitalismo, no encontrarás muchos de esos períodos. La más cercana es probablemente la «Belle Epoque» de la década de 1890 a la de 1910. La gran pregunta es: ¿por qué no duraron estas fases?

Ni los economistas de la corriente principal ni la mayoría de las teorías de izquierda tienen una respuesta a esta pregunta. Los últimos afirman que la fase posterior a la Segunda Guerra Mundial terminó debido a la salida del keynesianismo, porque los gobiernos dejaron de gastar suficiente dinero y dejaron de administrar la economía. Surge la pregunta de seguimiento: ¿por qué se detuvieron? La respuesta se encuentra en el propio desarrollo económico, la rentabilidad decreciente de los grandes capitales. Esto condujo a una disminución de la inversión, a la que la macrogestión keynesiana no encontró respuesta. Así, las grandes capitales presionan a los gobiernos para que tomen un camino neoliberal.

La ley del valor y la ganancia

El argumento central de la crítica marxista se basa en la ley del valor. A grandes rasgos, esto significa que las empresas solo invierten si pueden obtener beneficios. El beneficio es el centro de sus acciones y no las necesidades de la gente. Estos solo se consideran importantes para que los productos se puedan comprar. Sin embargo, las ganancias provienen de la explotación de la mano de obra en el proceso de producción. El trabajo produce bienes y servicios que se pueden vender pero en constante competencia con otros capitalistas. Esto significa que las empresas buscan constantemente mejores métodos de explotación, nuevas tecnologías y nuevos métodos.

Para los economistas de la corriente principal, las ganancias simplemente no importan. Pero incluso entre los keynesianos de izquierda, las ganancias apenas aparecen. Para ellos se trata de «demanda», de «especulación» o de «financiarización». Todas estas cosas juegan un papel importante, pero la ganancia es la categoría clave para comprender el proceso capitalista de producción y acumulación. Y es importante ponerlo en relación con las inversiones de una empresa: la tasa de ganancia es la clave para comprender qué tan saludable es una economía. Y la rentabilidad ha tendido a caer durante los últimos 50 años, no de forma lineal, sino en un movimiento ondulatorio.

Las altas ganancias de empresas tecnológicas como Amazon, Apple o Alphabet esconden el problema de la rentabilidad en toda la economía capitalista. Hay muchas empresas zombis no rentables y, para la mayoría, las tasas de beneficio han caído. Necesitamos ver cómo ha afectado esto a la inversión. Este es el aspecto central que la crítica económica marxista puede aportar al debate sobre la economía mundial.

La evidencia empírica apoya la ley de Marx de la tendencia a caer en la tasa de ganancia. Existen factores que contrarrestan esta ley, pero la ley es el factor dominante. Hasta donde podemos medir los datos, sugieren que existe una tendencia a largo plazo hacia la caída de las tasas de ganancia en las principales economías. Cada ocho o diez años, el capitalismo entra en crisis. Debemos seguir aprendiendo por qué ocurren estas crisis y cuáles son las consecuencias políticas.

Por Michael Roberts

Estas notas se basan en una entrevista que me hizo el periodista suizo Thomas Schneider en alemán a principios de mayo.