Estas posibles Cassandras creen que la desaparición de China será impulsada por el estallido de la burbuja inmobiliaria, el endeudamiento excesivo y la reducción de la economía debido a la política «terrible» ‘cero-COVID’ del gobierno, que mantiene partes del país en estado de permanente bloqueo. Y, luego, por supuesto, están las crecientes restricciones a las exportaciones de China y sus inversiones en el extranjero, impuestas por EE.UU. y supuestamente respaldadas por sus aliados en Asia.

¿Cuánta verdad hay en esta última tanda de críticas al progreso económico de China? La crisis inmobiliaria ha alcanzado niveles peligrosos. El año pasado, Evergrande, el segundo promotor inmobiliario privado más grande de China, estuvo al borde de la bancarrota. El modelo de propiedad de Evergrande es esencialmente un esquema Ponzi, donde la compañía recauda efectivo de la preventa de un número cada vez mayor de apartamentos, además de cientos de miles de inversionistas individuales, y utiliza el efectivo para financiar más ventas acelerando la construcción en curso y financiando los pagos iniciales. Como cualquier Ponzi, esto funciona siempre que esté acelerando. Pero cuando el mercado se desacelera, esos flujos de efectivo entrantes comienzan a quedarse atrás del arco creciente de demandas de efectivo. Evergrande ahora tiene alrededor de 800 proyectos sin terminar y hay alrededor de 1,2 millones de personas esperando para mudarse.

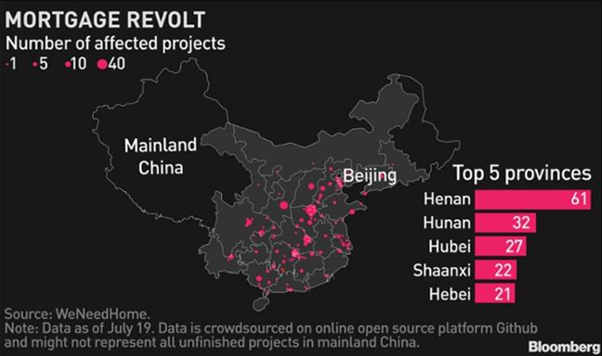

Ahora, la crisis inmobiliaria ha llegado al punto en que millones de compradores chinos han dejado de pagar sus cuotas hipotecarias iniciales. Los boicots a los pagos de hipotecas por parte de los compradores de viviendas chinos se han extendido rápidamente a al menos 301 proyectos en unas 91 ciudades, y el valor de las hipotecas que podrían verse afectadas se eleva a un estimado de 2 billones de yuanes (297.000 millones de dólares). Alrededor del 70% de la riqueza de los hogares en China se invierte en bienes raíces. Algunos bancos chinos han respondido confiscando los depósitos de ahorro de los compradores, alegando que en realidad son ‘productos de inversión hipotecaria’. Esto ha provocado protestas abiertas frente a algunos bancos, lo que ha llevado al gobierno a rodear los bancos con tanques.

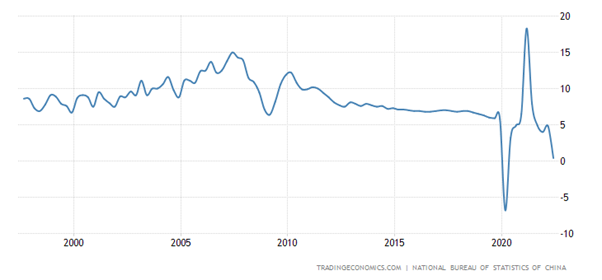

Al mismo tiempo, el crecimiento anual generalmente estupendo del PIB real de China se ha ido reduciendo, incluso antes de la caída de COVID en 2020. Si bien la recuperación fue sólida en 2021, nuevos brotes de variantes de COVID han provocado nuevos bloqueos. El gobierno chino ha tenido un gran éxito en su política de cero COVID, manteniendo la tasa de mortalidad a niveles minúsculos en comparación con las principales economías capitalistas. Pero el crecimiento económico y el empleo se han visto afectados como resultado.

La economía china se contrajo a una tasa intertrimestral desestacionalizada del 2,6 % en los tres meses hasta junio de 2022. La tasa de desempleo nacional basada en encuestas urbanas disminuyó solo al 5,9 % en mayo, y la tasa de desempleo para el grupo de edad de 16 a 24 años aumentó a un elevado 18,4%. Cada vez es más claro que la tasa de crecimiento del PIB real objetivo del gobierno de más del 5% no se cumplirá este año. Y recordad que este objetivo se ha ido reduciendo en los últimos años, al desaparecer la expansión anual de dos dígitos de la última década.

China: tasa de crecimiento anual %

Entonces, ¿es este el momento del colapso del modelo chino de desarrollo y el final de todo lo que se habla de ‘avanzar hacia el socialismo’, etc.? Muchos expertos occidentales piensan que sí. Lo que causará este colapso, en su opinión, es el fracaso de los líderes chinos para ‘liberalizar’ la economía y abrirla aún más a las empresas y mercados capitalistas. «Es hora de detener ‘cero COVID’ y relajar las restricciones como se ha ‘hecho con éxito’ (¡sic!) en Occidente. En efecto, China necesita más capitalismo. Necesita expandir el sector privado».

Pero espera un momento. ¿Cuáles son las causas de la actual crisis inmobiliaria y de la expansión de la deuda? Se puede colocar directamente en la puerta del sector privado en expansión de China, como lo promueve una parte importante del liderazgo chino, particularmente en los sectores de finanzas y propiedades.

Cada vez más, la expansión de la inversión de China se ha producido en sectores improductivos como el financiero y el inmobiliario. ¿Por qué en China, de todos los países, la construcción de viviendas en las ciudades florecientes se dejó en manos de desarrolladores de capital privado que ofrecían hipotecas para comprar? ¿Por qué no se construyeron viviendas por parte del sector estatal para alquiler? El resultado ha sido un caso clásico de colapso del mercado inmobiliario occidental que el Estado ahora tiene que solucionar. Esto lo tendrá que resolver el Estado (gobiernos locales), rematando proyectos y restituyendo los derechos de los acreedores hipotecarios a su dinero.

No va a haber un colapso financiero en China. Eso se debe a que el gobierno controla las palancas financieras del poder: el banco central, los cuatro grandes bancos comerciales estatales, que son los bancos más grandes del mundo, y los llamados «bancos malos», que absorben préstamos incobrables, grandes administradores de activos, la mayoría de las empresas más grandes.

El gobierno puede ordenar a los cuatro grandes bancos que intercambien préstamos en mora por participaciones de capital y olvidarse de ellos. Puede decirle al banco central, al Banco Popular de China, que haga lo que sea necesario. Puede decirles a los administradores de activos estatales y a los fondos de pensiones que compren acciones y bonos para apuntalar los precios y financiar empresas. Puede decirle a los bancos malos del Estado que compren deudas incobrables de los bancos comerciales. Puede hacer que los gobiernos locales asuman los proyectos inmobiliarios hasta su finalización.

Pero el lío inmobiliario actual es una señal de que la economía china está cada vez más influenciada por el caos y los caprichos del sector basado en las ganancias. Es el sector privado al que le ha ido mal durante el COVID y después. Solo un pequeño ejemplo: los bloqueos de COVID en Shanghái se subcontrataron al sector privado con malos resultados; en Beijing, el gobierno local hizo el trabajo directamente con mucho más éxito.

Las ganancias en el sector capitalista han ido cayendo. Las ganancias obtenidas por las empresas industriales de China aumentaron solo un 1% interanual a CNY 34,41 billones en enero-mayo de 2022, una desaceleración desde un aumento del 3,5% en el período anterior, ya que los altos precios de las materias primas y las interrupciones en la cadena de suministro debido a las restricciones de COVID-19 continuaron. apretaron los márgenes y perturbaron la actividad de la fábrica.

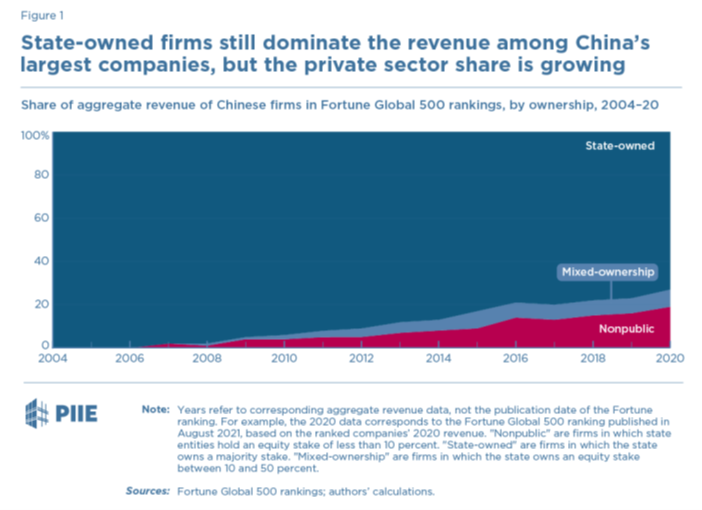

Las ganancias de las empresas industriales estatales aumentaron un 9,8%; mientras que las del sector privado cayeron un 2,2%. Sólo el sector estatal sigue entregando. Esto es lo que sucedió en la crisis financiera global de 2008-2009, que China evitó al expandir la inversión estatal para reemplazar un sector capitalista ‘flaqueante’. Lo que Xi y los líderes chinos han llamado la “expansión desordenada del capital”.

El sector capitalista ha ido aumentando su tamaño e influencia en China, junto con la desaceleración del crecimiento del PIB real, la inversión y el empleo, incluso bajo Xi. Un estudio reciente encontró que el sector privado de China ha crecido no solo en términos absolutos sino también como una proporción de las empresas más grandes del país, medido por ingresos o (para las que cotizan en bolsa) por valor de mercado, desde un nivel muy bajo cuando el presidente Xi fue confirmado como el próximo máximo líder en 2010 a una parte significativa en la actualidad. Las empresas estatales aún dominan entre las empresas más grandes por ingresos, pero su preeminencia se está erosionando.

Lejos de ser la respuesta a la minicrisis de China que requiere reformas más ‘liberalizadoras’ hacia el capitalismo, China necesita revertir la expansión del sector privado e introducir planes más efectivos para la inversión estatal, pero esta vez con la participación democrática del pueblo chino en la proceso; no por tanques fuera de los bancos. De lo contrario, los objetivos del liderazgo para la ‘prosperidad común’ serán solo palabras.

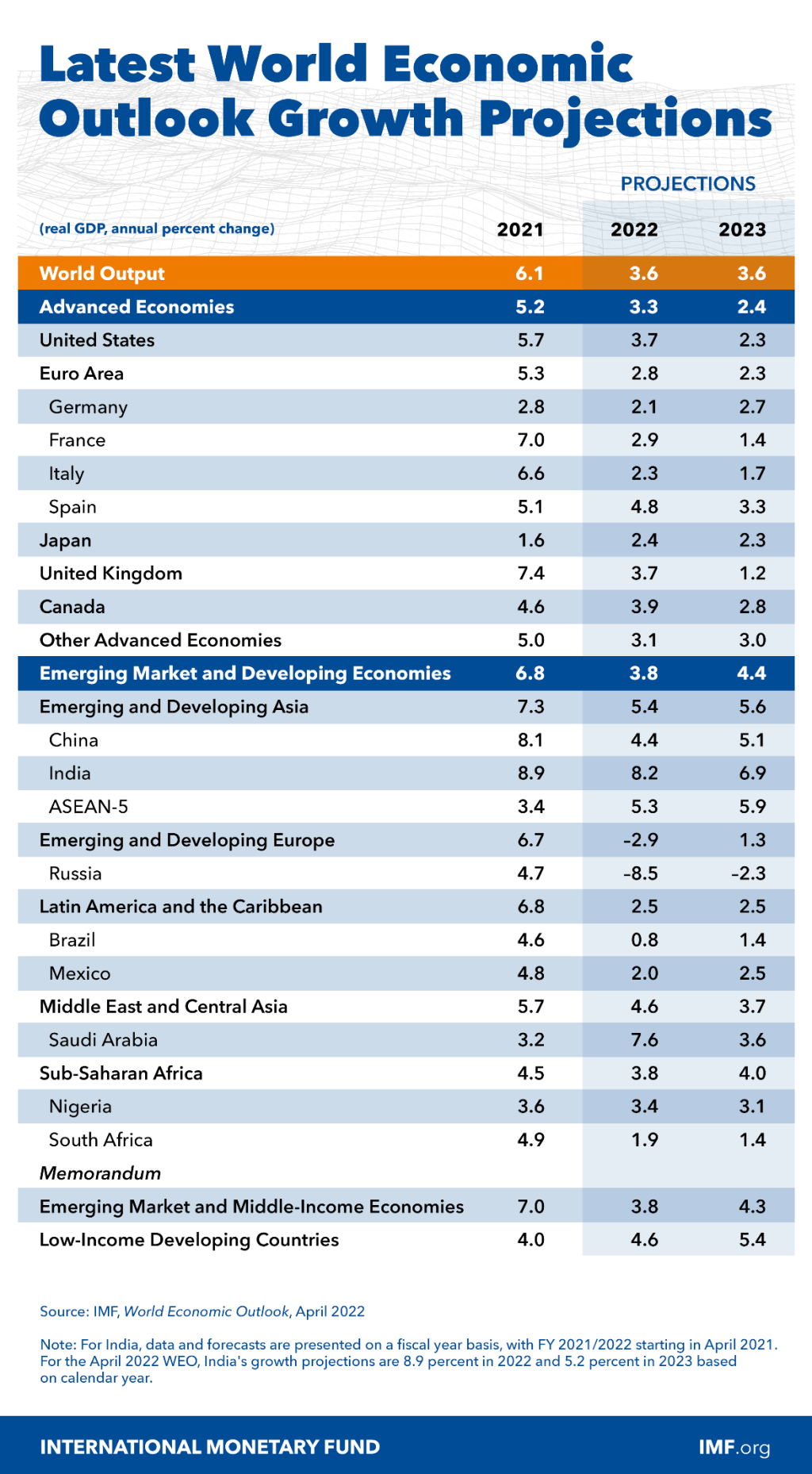

Habiendo dicho todo esto, sigue siendo cierto que la economía china dominada por el sector público es y lo hará mejor que las de Occidente, las economías del G7. Aquí están las últimas previsiones del FMI para el crecimiento de las principales economías.

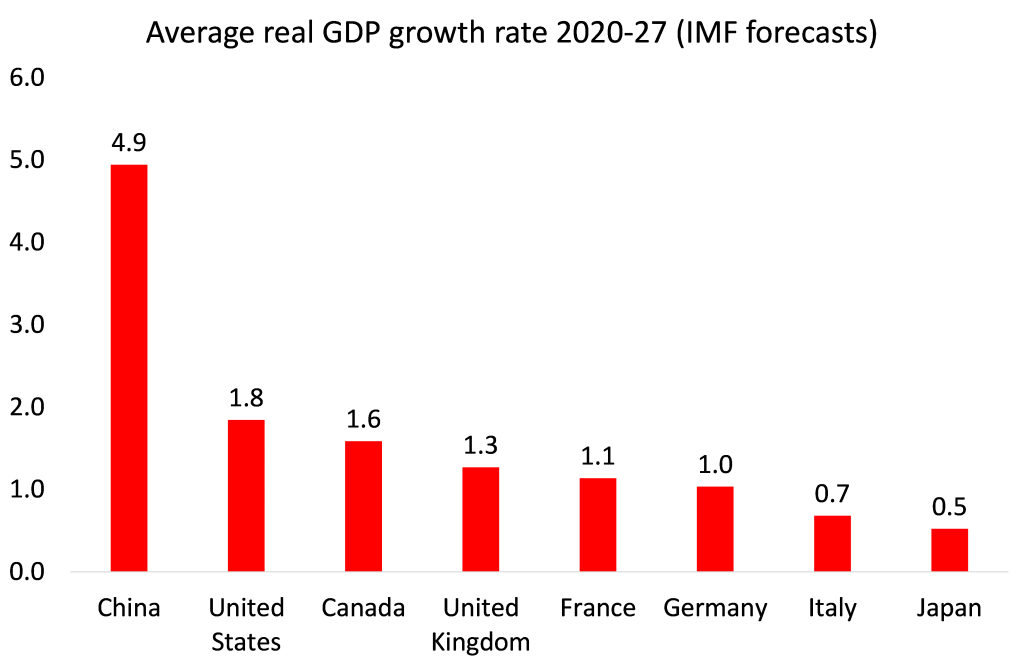

Incluso este año, si China solo logra un crecimiento del PIB real de alrededor del 4 %, aún sería más rápido que cualquier tasa de crecimiento en las economías del G7. Y el FMI pronostica que China crecerá a más del 5% en 2023, mientras que las economías del G7 tendrán la suerte de manejar la mitad de esa tasa, suponiendo que no haya una nueva recesión mundial. De hecho, a más largo plazo, el FMI pronostica que China crecerá a una tasa moderada del 5 % anual, pero esa tasa será más del doble que la de EE.UU. y más del cuádruple que la del resto del G7.

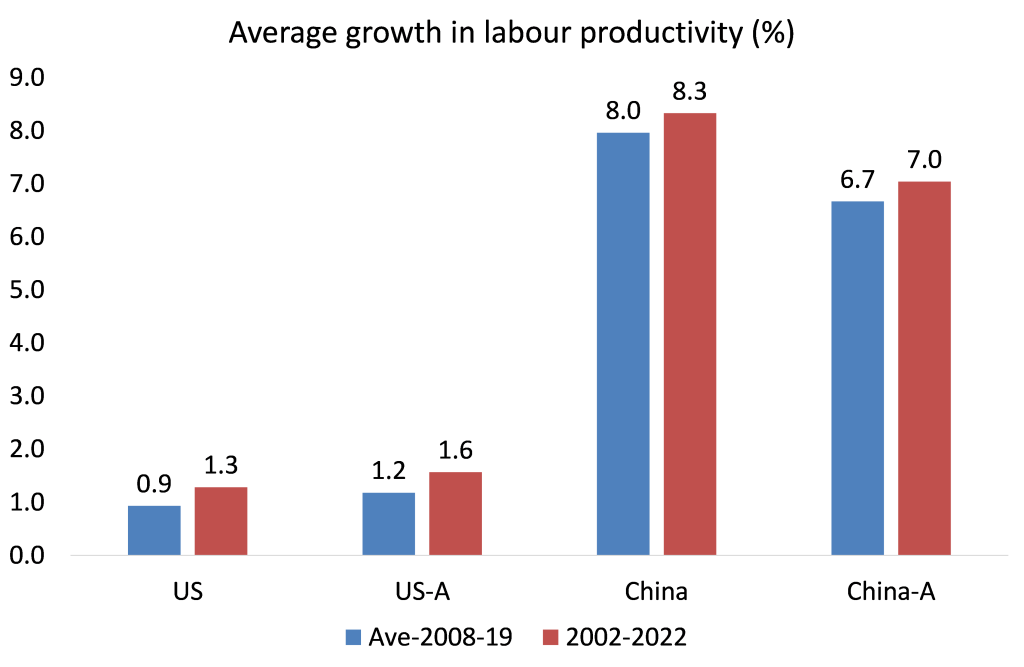

He discutido extensamente en publicaciones anteriores la afirmación de los expertos occidentales de que la disminución de la población en edad de trabajar de China y la desaceleración de su tasa de crecimiento de la productividad significan que comenzará a fallar. Estos argumentos son débiles y defectuosos. De hecho, incluso en las medidas occidentales ajustadas (A) de crecimiento de la productividad laboral durante el período COVID, China lo hizo mucho mejor que los ‘dinámicos’ EE.UU.

De hecho, las previsiones (y esperanzas) de los expertos occidentales de que China está a punto de desmoronarse claramente no están de acuerdo con los estrategas del capital en los EE.UU. y la OTAN. No esperan una desintegración interna y, por lo tanto, continúan tratando de estrangular la economía de China externamente.

Por Michael Roberts

Publicada originalmente el 21 de julio de 2022 en thenextrecession.wordpress.com