Las políticas económicas del gobierno del Reino Unido bajo la nueva primera ministra Liz Truss han causado revuelo, no solo entre los izquierdistas, sino también entre los principales economistas. El nuevo gobierno dice que la solución al estancamiento y fracaso de la producción capitalista británica es reducir los impuestos sobre los ricos y las grandes empresas. Los ingresos adicionales que reciben estarán disponibles para impulsar la inversión y el gasto que pueden generar crecimiento económico.

Esta es una reversión a una idea muy antigua de la economía neoclásica: la economía del goteo. El término “derrame” se originó como una broma del humorista Will Rogers que utilizó para criticar las políticas económicas que favorecían a los ricos o privilegiados mientras se enmarcaban como buenas para el ciudadano medio.

La economía del goteo se considera a menudo como parte de lo que los economistas llaman «políticas económicas del lado de la oferta«, que argumentan que son las fallas en la producción, no la demanda, el problema de la producción capitalista. Lo que quieren los niños y niñas del lado de la oferta es una fuerza laboral ‘flexible’ y una mayor productividad a partir de una mayor inversión; no la gestión de la demanda macro que los keynesianos afirman que es la respuesta.

En particular, la teoría del goteo aboga más específicamente por una carga fiscal más baja en el extremo superior del espectro económico para aumentar los ingresos de aquellos que ahorrarán e invertirán más. Eso es solo hablar de aumentar las ganancias de las empresas en detrimento de los salarios para fomentar la inversión. El aumento de los ingresos y las ganancias para los ricos eventualmente se filtrará hacia el resto de nosotros cuando los ricos gasten su dinero o inviertan en sus negocios.

Los principales economistas del lado de la oferta, como Thomas Sowell, rechazan la «filtración» como parte de la teoría o política del lado de la oferta. Sowell: “Hagamos algo completamente inesperado: detengámonos y pensemos. ¿Por qué alguien abogaría por que «demos» algo a A con la esperanza de que llegue a B? ¿Por qué en el mundo una persona en su sano juicio no se lo daría a B y eliminaría al intermediario? Pero todo esto es discutible, porque, en primer lugar, no existía una teoría del goteo sobre dar algo a alguien”.

La teoría es en realidad un hijo económico de la filosofía de extrema derecha de Ayn Rand, la estadounidense que consideraba que los ricos deberían gobernar sin restricciones, las masas sin sentido deberían seguirlos y que la codicia es buena. De hecho, esta filosofía impregna a los nuevos asesores económicos de la primera ministra británica. Uno de ellos es Matthew Sinclair, ex director ejecutivo de la derechista Alianza de Contribuyentes (Taxpayers’ Alliance). Esto es financiado por donantes extranjeros desconocidos. Sinclair escribió un libro llamado Let Them Eat Carbon, argumentando en contra de la acción para prevenir el colapso climático. Afirmó que: «Las regiones ecuatoriales podrían sufrir, pero es muy posible que esto se equilibre con áreas como Groenlandia». Eso está bien entonces; como los del Norte Global estarán bien, incluso si miles de millones de personas pobres en el Sur Global se fríen o se ahogan.

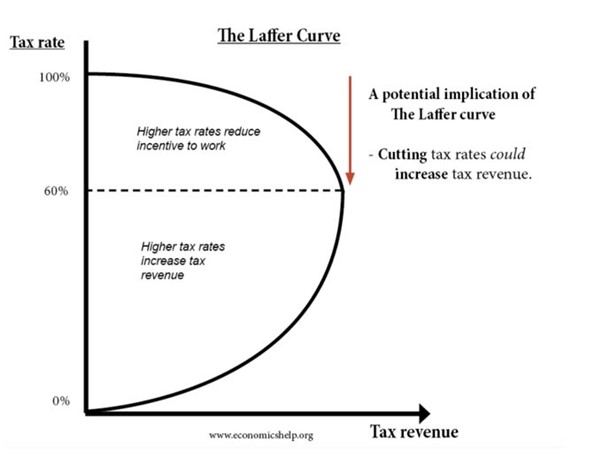

Sin embargo, la teoría de que reducir los impuestos sobre la renta aumentará los ingresos a menudo obtiene el apoyo de la corriente liberal. John F. Kennedy argumentó que las tasas impositivas pueden ser tan altas que pueden tener un efecto adverso en la economía. En un discurso de 1962 ante el Congreso, John F. Kennedy dijo: “Es una verdad paradójica que las tasas impositivas sean demasiado altas hoy en día y que los ingresos fiscales sean demasiado bajos y que la forma más sólida de aumentar los ingresos a largo plazo es reducir las tasas ahora.” Y John Maynard Keynes dijo, allá por 1933, que “los impuestos pueden ser tan altos como para frustrar su objetivo”, que a la larga, una reducción de la tasa impositiva “tendrá una mejor oportunidad, que un aumento, de equilibrar el presupuesto.»

Pero, ¿es cierto que reducir los impuestos podría aumentar los ingresos del gobierno en lugar de reducirlos? Puedes ver la teoría. Los defensores del ‘goteo hacia abajo’ de derecha consideran que impuestos más bajos para los ricos generarán más inversión y gasto y, por lo tanto, más empleos e ingresos para todos, es decir, un crecimiento impulsado por la oferta. Los defensores liberales calculan que recortar los impuestos (para todos) significará «acomodarse», ya que los ingresos medios aumentarán y habrá más gastos. Esta demanda adicional dará lugar a la expansión de las empresas: es decir, un crecimiento impulsado por la demanda.

Pero, ¿cuál es el apoyo empírico para el ‘goteo hacia abajo’ o incluso el ‘middling up‘? El principal defensor económico de la teoría de que la reducción de impuestos conducirá a un mayor crecimiento y, por lo tanto, a más ingresos del gobierno, no a menos, fue Arthur Laffer. Pero incluso él pensó que eso era cierto solo si las tasas impositivas estaban por encima del 50%. Otros estimaron que sería más del 70%.

De hecho, en la década de 1950, las tasas del impuesto sobre la renta personal alcanzaron el 80-90% en la tasa máxima. Esto no pareció afectar las tasas de crecimiento más rápidas en la historia económica capitalista en América del Norte y Europa en ese momento. Sin embargo, el nuevo gobierno británico ahora afirma que reducir la tasa máxima ya baja del 45% al 40% impulsará el crecimiento y los ingresos.

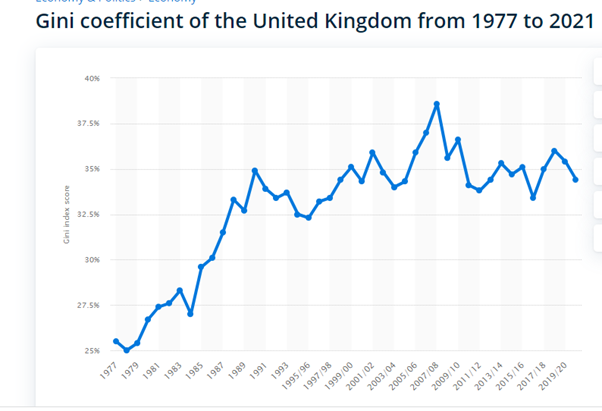

La evidencia empírica simplemente no existe para la ‘teoría del goteo o la curva de Laffer‘. El análisis publicado en 2012 por el Servicio de Investigación del Congreso encontró que las reducciones en las tasas impositivas máximas no estaban correlacionadas con el crecimiento económico. En cambio, estaban mucho más asociadas con el aumento de la desigualdad de ingresos. Un estudio de 2012 de Tax Justice Network indica que la riqueza de los súper ricos no se filtra para mejorar la economía, sino que tiende a acumularse y refugiarse en paraísos fiscales con un efecto negativo en las bases impositivas de la economía nacional. Un artículo de 2015 realizado por investigadores del Fondo Monetario Internacional argumentó que no había un efecto de filtración a medida que los ricos se hacían más ricos: “[S]i la participación en los ingresos del 20 por ciento superior (los ricos) aumenta, entonces el crecimiento del PIB en realidad disminuye a mediano plazo, lo que sugiere que los beneficios no se filtran. Por el contrario, un aumento en la participación del ingreso del 20 por ciento inferior (los pobres) está asociado con un mayor crecimiento del PIB”.

Un estudio de 2019 en el Journal of Political Economy encontró, contrario a las afirmaciones de la teoría del goteo, que “la relación positiva entre los recortes de impuestos y el crecimiento del empleo se debe en gran medida a los recortes de impuestos para los grupos de bajos ingresos y que el efecto de los recortes de impuestos para los del 10 por ciento superior en el crecimiento del empleo es pequeño”. Finalmente, un documento de trabajo de 2020 realizado por investigadores de la Escuela de Economía y Ciencias Políticas de Londres comparó los resultados de los países que aprobaron recortes de impuestos en un año específico con los que no lo hicieron, durante un período de cinco décadas desde 1965 hasta 2015 en los 18 países miembros de la Organización para la Cooperación y el Desarrollo Económico. Encontró que, contrariamente a las afirmaciones de la teoría del goteo, los recortes de impuestos para los ricos no tenían “efecto significativo sobre el empleo o el crecimiento económico”. No encontraron evidencia de que los recortes indujeran “respuestas de oferta laboral” de personas de altos ingresos (es decir, “conduzcan a más horas de trabajo, más esfuerzo, etc. ”) que impulsaron la actividad económica. Por otro lado, encontraron evidencia de un aumento «considerable» en la desigualdad de ingresos. “Importantes recortes de impuestos para los ricos aumentan la parte superior del 1% del ingreso nacional antes de impuestos en los años posteriores a la reforma. La magnitud del efecto es considerable; en promedio, cada reforma importante conduce a un aumento de 0,8 puntos porcentuales en la participación del 1% superior del ingreso nacional antes de impuestos”. De hecho, fue bajo la heroína de la primera ministra Liz Truss, Margaret Thatcher, de 1979 a 1990, cuando la desigualdad de ingresos aumentó más cuando ella recortó los impuestos personales y corporativos.

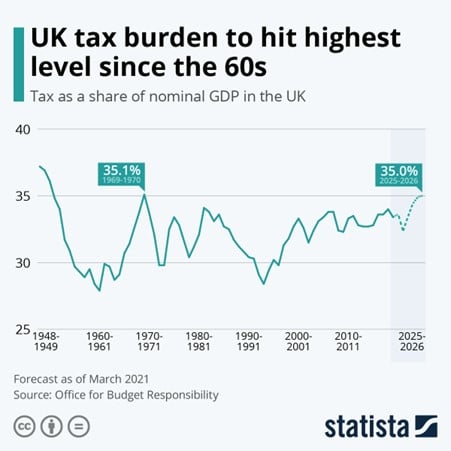

Estos recortes de impuestos no produjeron un crecimiento más rápido que en el período de la edad de oro de 1948 a 1964, cuando estas tasas impositivas eran altas; e irónicamente, la carga tributaria como % del PIB tampoco cayó porque el PIB no aumentó lo suficiente como para superar los mayores ingresos de otros impuestos.

Desde mi punto de vista, es obvio que simplemente recortar el impuesto sobre la renta personal o incluso el impuesto sobre las ganancias corporativas tendrá poco efecto en el crecimiento económico. Lo que importa para el crecimiento es una mayor productividad del trabajo y eso depende de una mayor inversión en tecnología. Eso, a su vez, bajo el capitalismo depende del aumento de las ganancias y la rentabilidad. Si están cayendo o son bajos, incluso los grandes ajustes en el impuesto sobre la renta tendrán un efecto limitado en comparación con los cambios en la rentabilidad general. Y recuerde que la mayor parte de los ingresos fiscales ya no proviene de los impuestos personales o corporativos, sino de los impuestos sobre las ventas o el valor agregado, los aranceles aduaneros, las deducciones de la seguridad social y los llamados impuestos furtivos.

El FMI ha argumentado que “aumentar la participación de los pobres y la clase media en los ingresos en realidad aumenta el crecimiento” y que “para abordar la desigualdad… las políticas deben centrarse en aumentar el capital humano y las habilidades y hacer que los sistemas fiscales sean más progresivos…” . Aquí el FMI está mitad en lo cierto y mitad equivocado. La reducción de los impuestos sobre los trabajadores podría reducir marginalmente la desigualdad de ingresos, pero el crecimiento económico no depende del aumento de los ingresos o gastos de los hogares, sino de las ganancias y la inversión. La causa y el efecto es, desde las ganancias hasta la inversión y el crecimiento; no del gasto a las ganancias y el crecimiento. ¿Goteo hacia abajo o hacia arriba? Tampoco puede cambiar mucho cuando se trata de crecimiento económico.

Por Michael Roberts

Columna publicada originalmente el 30 de septiembre de 2022 en el blog del autor.