Los mercados bursátiles repuntaron en noviembre cuando las tasas de inflación disminuyeron un poco y la Reserva Federal de EE.UU. comenzó a hablar de aumentos más bajos de las tasas de interés a partir de ahora. Los inversionistas financieros esperan que la Fed esté preparada para «dar un giro» al endurecimiento de la política monetaria (es decir, revirtiendo su política de aumentos de tasas de interés y dejando de vender su stock de bonos del gobierno para reducir la liquidez).

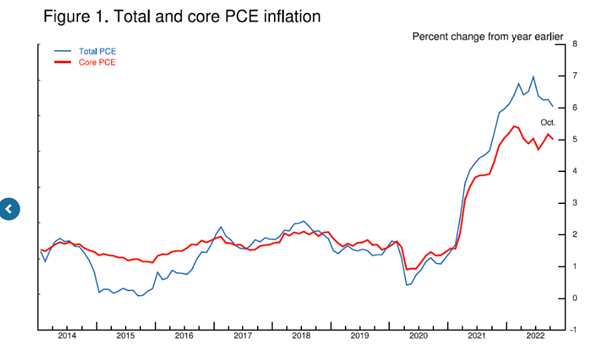

Pero los mercados financieros probablemente se están adelantando. Así lo dejaron claro los discursos tanto del jefe de la Fed, Jay Powell, como de la titular del BCE, Christine Lagarde. Ambos dijeron que estaban decididos a aplastar la inflación hasta que volviera a sus tasas objetivo de 2% anual. En un discurso la semana pasada, Powell resumió su política en la ‘batalla contra la inflación’. Señaló que la tasa de inflación de los gastos de consumo personal (PCE) de 12 meses, la medida de inflación que sigue principalmente la Fed, todavía estaba en 6%. Y excluyendo los precios de la energía y los alimentos, la tasa subyacente todavía estaba alrededor del 5%, sin indicios de una caída significativa por delante.

Powell volvió a explicar la estrategia de la Fed. Ignorando el hecho de que la oferta débil (bloqueos en el transporte, personal calificado insuficiente y baja productividad) ha sido la principal causa del aumento en la inflación posterior a la pandemia, Powell continuó argumentando que el aumento de las tasas de interés desaceleraría la demanda agregada y eso reduciría la inflación a medida que los hogares y las empresas redujeran el crecimiento del gasto frente al aumento de los costos de interés sobre los préstamos. Pero este enfoque solo podría significar intensificar el golpe en el lado de la oferta también; en otras palabras, llevar a la economía estadounidense a una recesión. Como admitió Powell en su discurso, “La desaceleración del crecimiento de la demanda debería permitir que la oferta alcance la demanda y restablezca el equilibrio que producirá precios estables a lo largo del tiempo. Es probable que restaurar ese equilibrio requiera un período sostenido de crecimiento por debajo de la tendencia”. Las palabras «por debajo de la tendencia» significan recesión y aumento del desempleo.

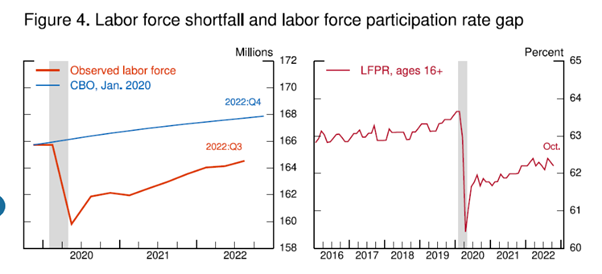

Las últimas cifras de empleo de EE.UU. sugieren que el mercado laboral, como les gusta llamarlo a los principales economistas, todavía estaba bastante ajustado, ya que los nuevos empleos netos en noviembre fueron mucho más altos de lo previsto. Pero la tasa de aumento mensual de empleos ha estado cayendo desde abril pasado. Y Powell tuvo que admitir en su discurso que el empleo todavía estaba millones por debajo de su nivel en vísperas de la pandemia. “Mirando hacia atrás, podemos ver que se abrió un déficit de oferta laboral significativo y persistente durante la pandemia, un déficit que parece poco probable que se cierre por completo en el corto plazo”. La comparación de la fuerza laboral actual con el pronóstico previo a la pandemia del crecimiento de la fuerza laboral de la Oficina de Presupuesto del Congreso revela un déficit de aproximadamente 3,5 millones de estadounidenses.

Por lo tanto, no se trata tanto de un mercado laboral ‘restringido’ causado por una fuerte demanda de mano de obra, sino más bien de un gran número de personas en edad laboral que no regresan al ‘mercado laboral’. Parte de la ‘brecha de participación’ refleja a los trabajadores que todavía están fuera de la fuerza laboral porque están enfermos con COVID-19 o continúan sufriendo síntomas persistentes de infecciones previas de COVID («COVID prolongado»). Pero según Powell, una investigación reciente realizada por economistas de la Fed encontró que la brecha de participación ahora se debe principalmente al exceso de jubilaciones, es decir, jubilaciones que superan lo que se hubiera esperado solo del envejecimiento de la población. Estas jubilaciones en exceso representan más de 2 millones del déficit de 3,5 millones.

Pero los problemas de salud han jugado un papel. Muchos trabajadores mayores perdieron sus trabajos en las primeras etapas de la pandemia, cuando los despidos eran históricamente altos. El costo de encontrar un nuevo empleo puede haber parecido particularmente alto para estos trabajadores, dadas las interrupciones en el entorno laboral y los problemas de salud relacionados con la pandemia. La combinación de una caída en la inmigración neta y un aumento en las muertes durante la pandemia probablemente representa alrededor de 1,5 millones de trabajadores desaparecidos.

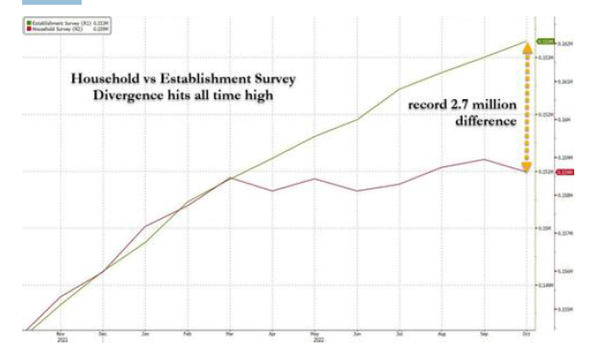

Además, existe una extraña discrepancia entre los aumentos de puestos de trabajo medidos por la llamada encuesta de establecimientos y la encuesta de hogares, esta última preguntando a las personas si tienen trabajo o no. Según la encuesta de establecimientos, ha habido un aumento de 2,7 millones de puestos de trabajo desde marzo pasado. Pero según la encuesta de hogares, ¡el aumento es de solo 12.000! Algo anda mal aquí.

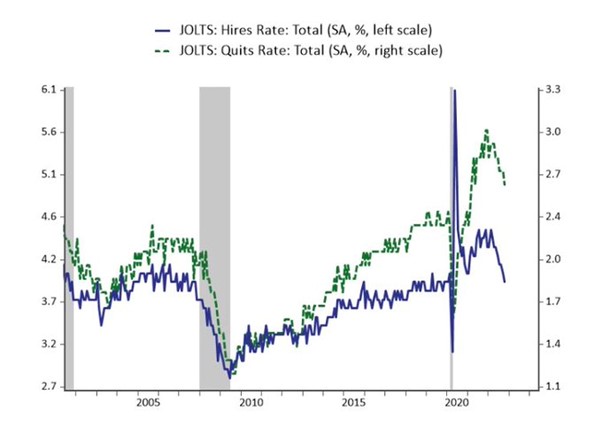

Y cuando observamos otras encuestas de empleo, como la llamada medida ADP de empleo del sector privado, encontramos que hubo una caída de 100k puestos de trabajo en la industria manufacturera y la construcción en noviembre, mientras que la encuesta oficial de establecimiento afirma un aumento de 35k. Además, los nuevos puestos de trabajo son en su mayoría a tiempo parcial. Desde marzo pasado, EE.UU. ha perdido 398.000 empleados a tiempo completo compensado por una modesta ganancia de 190.000 empleados a tiempo parcial, mientras que 291.000 trabajadores se vieron obligados a conseguir más de un trabajo durante el mismo período. Por lo tanto, no ha habido cambios en la cantidad de personas realmente empleadas en los últimos ocho meses, pero debido al deterioro de la economía, más personas están perdiendo sus trabajos de tiempo completo mejor pagados y se ven obligadas a realizar trabajos mucho peor pagados. Otra medida del mercado laboral son los datos de JOLTS sobre contratación y despido.

Por lo tanto, no es la presión salarial en los mercados laborales ajustados lo que está impulsando la inflación y no es la ‘demanda excesiva’ ni por parte de los hogares ni del gasto empresarial. Sigue siendo un problema de suministro, particularmente en energía y alimentos. Como resultado, la política de la Fed de aumentos de tasas determinados tendrá poco efecto en las tasas de inflación. En cambio, al aumentar los costos del crédito, la economía se derrumbará y la inflación eventualmente disminuirá y será reemplazada por un mayor desempleo y quiebras. Recuerde lo que dijo el archimonetarista Paul Volcker cuando se le preguntó si las subidas de tipos de interés de la «terapia de choque» que aplicó como presidente de la Fed a finales de la década de 1970 funcionarían. Volcker respondió: “sí, a través de las quiebras”.

He mostrado en publicaciones anteriores que la inflación es principalmente una historia del lado de la oferta, es decir, el fracaso de la producción capitalista para responder a la apertura de las economías después de la crisis de la pandemia. Por eso, la solución monetarista de subidas de tipos y una política monetaria más estricta y la solución keynesiana de moderación salarial tendrán poco efecto sobre la inflación, hasta que llegue la recesión.

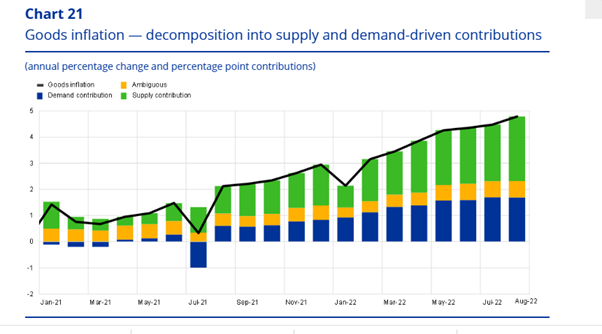

Permítanme agregar algo de apoyo para este argumento del lado de la oferta de la boca del caballo, por así decirlo. Philip Lane del BCE publicó un análisis detallado de la inflación la semana pasada. Ese análisis muestra que es el aumento de los costos de los insumos no laborales y los mayores márgenes de ganancias, lo que ha generado una inflación acelerada en los sectores de alimentos, bienes y servicios durante 2021-2022. “Parece claro que tanto el shock energético como el ciclo pandémico (tanto a nivel nacional como mundial) han ejercido una presión alcista sobre los costos de los insumos y, en algunas categorías, también han facilitado un aumento de los márgenes comerciales”. Así que son los costos de las materias primas y los márgenes de beneficio.

Y cualquier mejora en las tasas de inflación en los últimos dos meses se ha debido a cierta disminución de los cuellos de botella en el suministro y en los precios de la energía y los alimentos. En un nuevo informe, algunos economistas heterodoxos estadounidenses concluyen que los aumentos de la inflación se han concentrado en algunos sectores ‘sistémicos’ clave, como la energía, los alimentos y la vivienda. Y estos sectores son inelásticos a los precios cuando se trata de aumentos en las tasas de interés. “Argumentamos que en tiempos de emergencias superpuestas, la estabilización económica debe ir más allá de la política monetaria y requiere instituciones y políticas que puedan apuntar a estos sectores de importancia sistémica”.

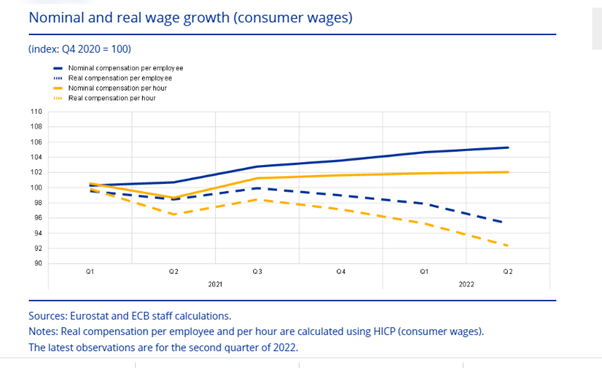

Mientras tanto, los salarios reales en la Eurozona continúan cayendo.

En publicaciones durante la crisis de la pandemia, argumenté que las economías bien podrían sufrir «cicatrices» permanentes por el colapso de la producción y la inversión en una caída aún más profunda y generalizada que la Gran Recesión de 2008-2009, si dura menos en el tiempo. Así como el ‘COVID largo’ ha afectado la vida de millones desde el final de la pandemia, la crisis de la pandemia ha debilitado la acumulación capitalista y el crecimiento de la productividad a nuevos mínimos. Como señaló otro miembro de la Fed, Lisa Cook, “Durante los primeros tres trimestres de 2022, la productividad en el sector empresarial ha registrado una decepcionante disminución del 3¾ por ciento a una tasa anual. El empleo de nómina en el sector privado ha seguido aumentando, pero el producto interno bruto (PIB) ha hecho poco más que moverse lateralmente, lo que ha resultado en una disminución total de la productividad laboral”.

Y a otro miembro de la Fed, Brainard, le preocupa que este escenario de baja productividad y alta inflación continúe a pesar de los esfuerzos monetarios de la Fed: “es la relativa inelasticidad de la oferta en sectores clave lo que distingue más claramente el período afectado por la pandemia y la guerra, de los últimos tres años de los 30 años anteriores de la Gran Moderación… una combinación de fuerzas (la desglobalización de las cadenas de suministro, la mayor frecuencia y gravedad de las perturbaciones climáticas y los cambios demográficos) podría conducir a un período de menor elasticidad de la oferta y mayor volatilidad de la inflación.”

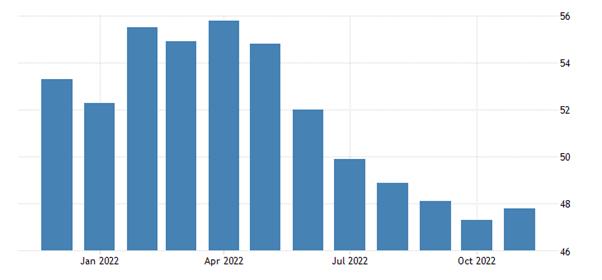

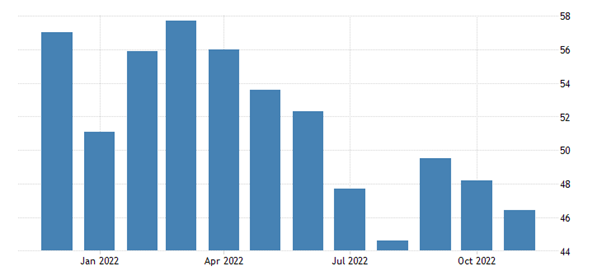

De hecho, la economía mundial no solo no está volviendo a las tendencias anteriores a la pandemia en el crecimiento del PIB real, la inversión y el empleo (que eran lo suficientemente débiles), sino que, lo que es peor, se dirige a una nueva depresión. Los índices de actividad empresarial (PMI) en la mayoría de las principales economías se encuentran en niveles de ‘contracción’ (es decir, por debajo de 50).

PMI de la zona euro y PMI de EE.UU.

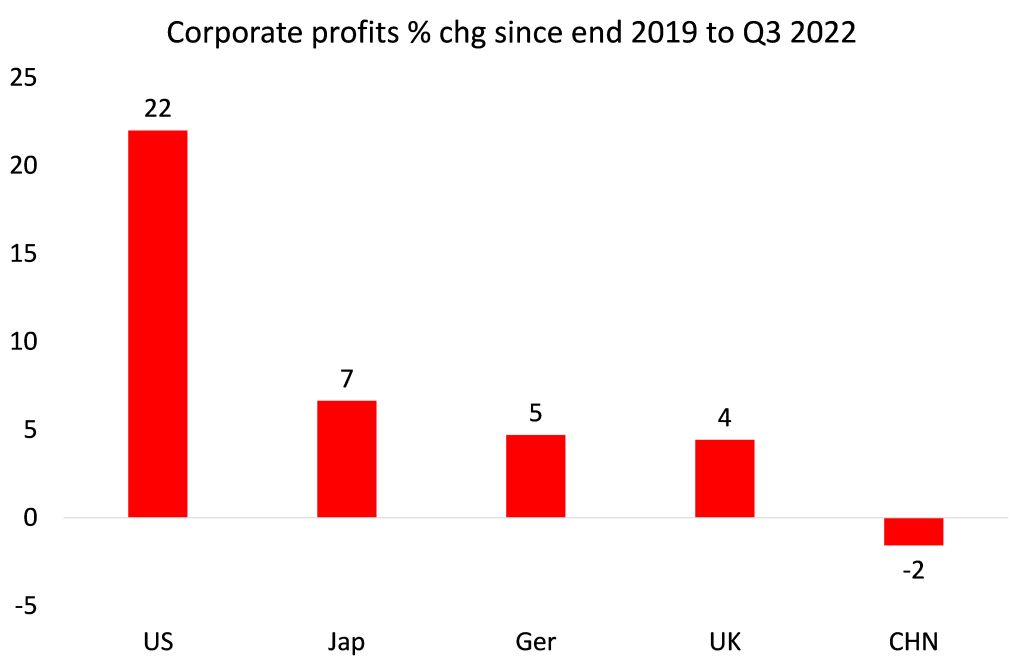

Las ganancias corporativas en las principales economías ahora se están dirigiendo hacia el sur por primera vez desde 2016, en un entorno donde el costo de los préstamos está aumentando rápidamente (tasas hipotecarias, rendimientos de bonos, cargos por préstamos, etc.). El crecimiento de las ganancias corporativas globales se desaceleró a solo un 4,5 % interanual en el tercer trimestre de 2022. Las ganancias corporativas de EE.UU. han sido, con mucho, las que más han aumentado desde el comienzo de la pandemia hasta la fecha (un 22 %), pero alcanzaron su punto máximo a mediados de este año y cayeron absolutamente por primera vez en el último trimestre. Las ganancias corporativas de Japón, Alemania y el Reino Unido no aumentaron más del 4-7 % durante el mismo período, mientras que las ganancias empresariales de China ahora son más bajas que a fines de 2019. De hecho, las ganancias corporativas japonesas y alemanas cayeron casi un 15 % este año, hasta la fecha, mientras que las del Reino Unido están estancadas.

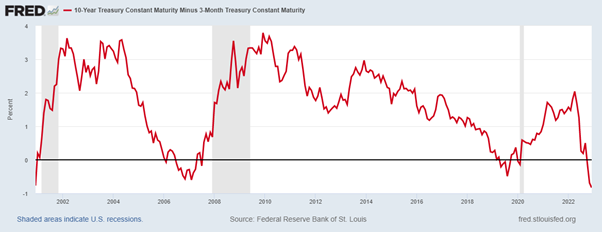

Uno de los indicadores más confiables de una recesión que se avecina es la llamada curva de rendimiento de bonos invertida. Ahí es donde la tasa de interés de los bonos a largo plazo (diez años) cae por debajo de la tasa de interés de los préstamos a corto plazo (3 meses o 2 años). Eso no debería suceder si una economía está creciendo ‘normalmente’. Entonces, el interés cobrado por los bonos a largo plazo sería más alto porque obtienes el préstamo por más tiempo. La curva de rendimiento se invierte solo cuando los bancos centrales aumentan las tasas de interés a corto plazo y los inversores se apresuran a comprar bonos a largo plazo porque temen que se avecine una recesión.

Bueno, la curva de rendimiento de EE.UU. sigue estando fuertemente invertida.

Por Michael Roberts

Columna publicada originalmente el 5 de diciembre de 2022 en thenextrecession.wordpress.com