Tres de los principales bancos centrales se reunieron y elevaron sus tasas de interés de política monetaria una vez más en la llamada ‘lucha contra la inflación’. Los niveles de las tasas de interés están ahora en máximos de 15 años. Pero los mercados financieros tomaron los comentarios de los banqueros centrales como una señal de que sus políticas estaban funcionando y la inflación estaba cayendo. Y caería lo suficiente como para que los bancos centrales dejaran de subir los tipos pronto y evitaran así una recesión económica.

Esto es una ilusión. Los jefes de los bancos dieron mucha importancia a los niveles aparentemente menos malos de actividad económica en los datos recientes del PIB real. Pero esto nuevamente es una ilusión o un blanqueo.

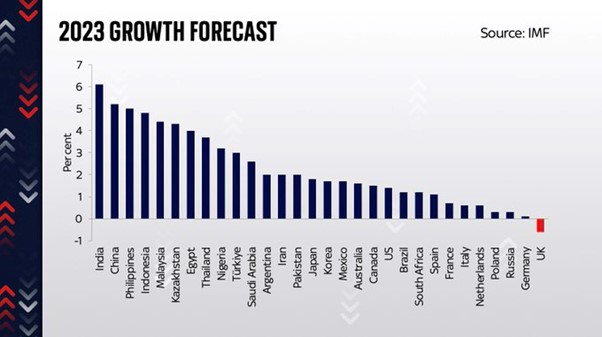

El FMI ahora no predice ninguna caída este año y elevó (ligeramente) sus pronósticos de crecimiento. Ahora estima que el crecimiento mundial en 2023 será del 2,9 % frente a un pronóstico anterior del 2,7 %, pero aún está muy por debajo del 3,4 % que estimó el FMI para 2022. Y el nuevo pronóstico para 2023 se basa realmente en un repunte del crecimiento en China e India, con estos dos países proporcionando más del 50% de la expansión global este año. No se espera que las principales economías capitalistas consigan más del 1% aproximadamente.

Sin embargo, el economista jefe del FMI empujó el bote del optimismo. Pierre-Olivier Gourinchas, economista jefe del FMI, dijo que 2023 “bien podría representar un punto de inflexión”, con una mejora de las condiciones económicas en los años siguientes. “Estamos bien lejos de cualquier [señal de] recesión global”, dijo Gourinchas, contrastando fuertemente con las declaraciones de la directora gerente Kristalina Georgieva el mes pasado, de que la recesión afectaría a más de un tercio de la economía mundial.

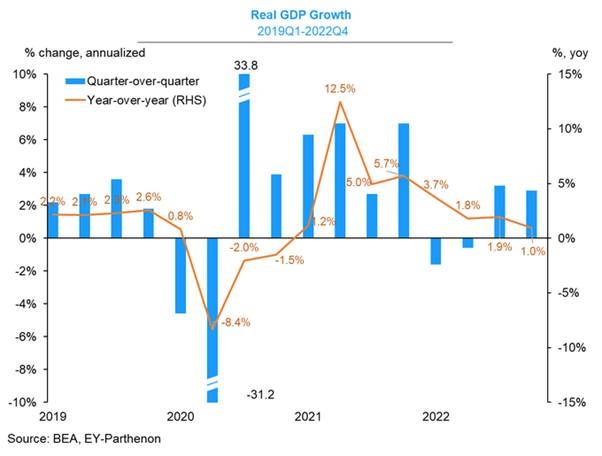

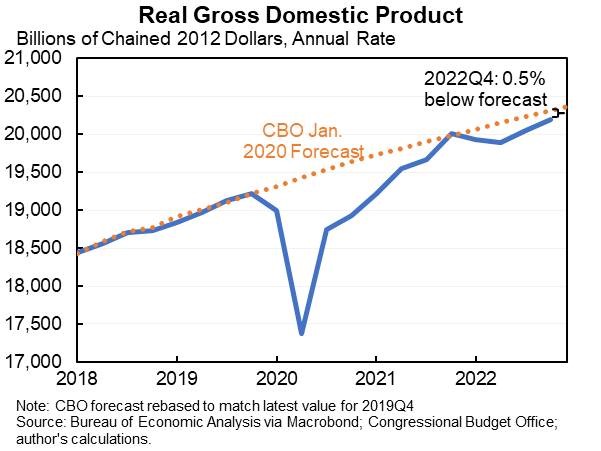

EE.UU. informó una tasa de crecimiento anualizada del 2,9 % en el cuarto trimestre de 2022 y eso llevó a un coro de economistas a descartar firmemente una caída este año. Pero esta medida anualizada es engañosa. En el cuarto trimestre de 2022, el PIB de EE.UU. aumentó solo un 1 % en comparación con el cuarto trimestre de 2021. Más importante aún, los inventarios (es decir, el almacenamiento de bienes) contribuyeron con más de la mitad de esa tasa anual del 2,9 % en el cuarto trimestre. Las ventas a los estadounidenses (consumidores y productores) se mantuvieron prácticamente estables, mientras que la inversión empresarial aumentó a una tasa inferior al 2%. El gasto real de los consumidores fue relativamente fuerte con un 2,1%, pero eso dependía de las entregas fiscales anteriores del gobierno en el último año gastado. El crecimiento del PIB real de EE.UU. se ha desacelerado del 5,4 % interanual en el cuarto trimestre de 2021 a solo el 1,0 % interanual en el cuarto trimestre de 2022. La economía estadounidense se dirige hacia una recesión.

El crecimiento del PIB real de EE.UU. finalmente ha vuelto a su tasa de tendencia anterior a la pandemia, pero solo después de tres años de recesión y un crecimiento por debajo de la tendencia. Y ahora podría volver a bajar.

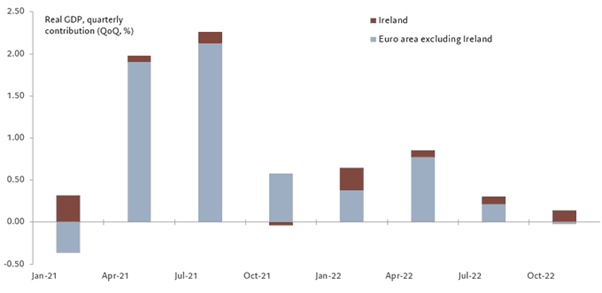

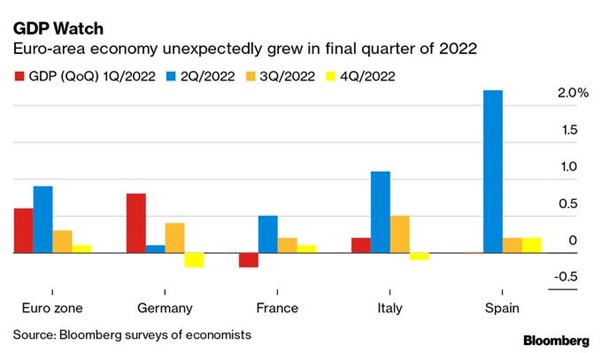

Es una historia similar para la Eurozona. La economía de la eurozona (EZ) creció solo un 0,1 % en el cuarto trimestre de 2022 y, si se descuenta la ridícula cifra de crecimiento del PIB del 13 % registrada en Irlanda, la producción de la eurozona cayó un 0,1 %. La razón por la que la tasa de crecimiento del PIB irlandés es tan alta es porque incluye la contabilización de los beneficios de las empresas multinacionales en Irlanda como paraíso fiscal.

De hecho, las principales economías de la EZ como Alemania e Italia se contrajeron en el cuarto trimestre, mientras que Francia apenas escapó de la contracción. Y fuera de la Eurozona, tanto Suecia como el Reino Unido se contrajeron.

En cuanto al Reino Unido, la economía está bajando rápidamente. La economía se contrajo en el tercer trimestre de 2022 y probablemente se mantuvo plana en el cuarto trimestre. Pero incluso el BoE [Bank of England] admite que es probable que se produzca una contracción este trimestre y más allá. De hecho, según el FMI, solo hay una economía de las 30 que revisó que sufrirá una recesión este año, y esa es el Reino Unido.

Es cierto que la inflación general está bajando en la mayoría de las economías, ya que los precios de los alimentos y la energía que impulsaron las tasas el año pasado han comenzado a caer, aunque todavía son mucho más altos que a principios de 2021. Vale la pena recordar que la caída de la inflación no significa que los precios hayan bajado, sino que la tasa de aumento se ha desacelerado. De hecho, en EE.UU., los precios han subido un 15 % en los últimos dos años, mientras que los aumentos salariales han sido la mitad de esa tasa.

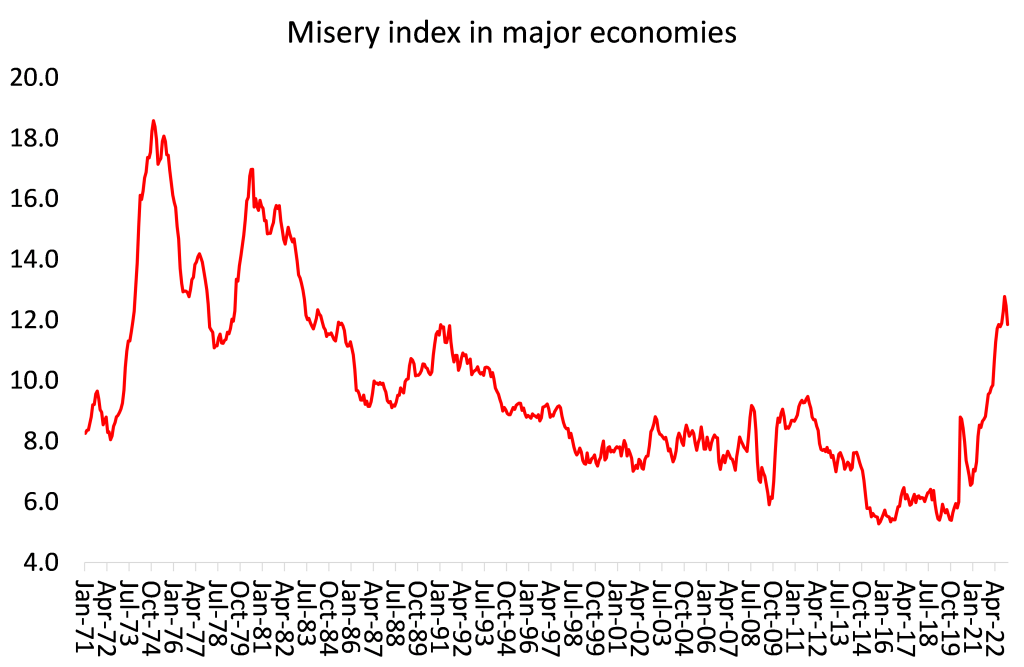

Una medida del impacto en los hogares promedio en las principales economías es el llamado índice de miseria. Esta es una agregación de la tasa de desempleo y la tasa de inflación: los demonios gemelos para los trabajadores. Las tasas oficiales de desempleo se han mantenido cerca de los mínimos de la posguerra (no discutiré ahora la validez de estos datos), pero el enorme aumento de las tasas de inflación ha llevado el índice de miseria a máximos no vistos en 35 años.

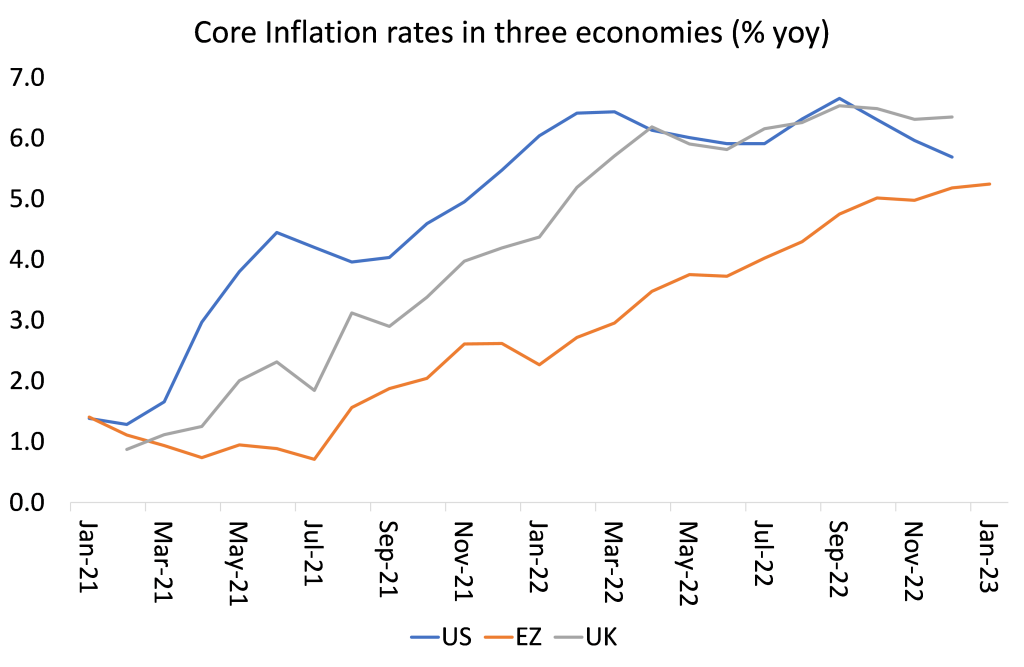

Las tasas de inflación en general pueden estar cayendo, pero lo que se denomina inflación subyacente sigue siendo ‘pegajosa’. Las tasas de inflación subyacente excluyen los precios de los alimentos y la energía y muestran pocas señales de caer mucho.

Esto es lo que preocupa a los bancos centrales. Y lo que también muestra es que las subidas de tipos de interés tienen poco efecto en la reducción de la inflación, que aumentó debido a los precios de los alimentos y la energía -algo que los bancos centrales no pueden controlar-, y ahora están cayendo por razones que no tienen que ver con los bancos centrales. En cambio, las subidas de tipos de los bancos centrales están aumentando el coste de los préstamos para gastar en los hogares e invertir en las empresas. De hecho, como dijo la jefa del BCE, [Christine] Lagarde, en su conferencia de prensa, el endurecimiento monetario estaba siendo «muy eficiente» a la hora de exprimir la economía real. Como he argumentado en una publicación anterior, las ganancias ahora se están reduciendo a medida que disminuye la inflación de precios. Y el aumento de las tasas de interés está presionando a las empresas en el otro extremo.

Claro, si el gasto del consumidor y la inversión empresarial se desploman, la inflación subyacente eventualmente caerá, pero solo cuando las economías entren en recesión. Incluso entonces, las principales economías pueden entrar en una caída de la producción y un aumento del desempleo este año, pero todavía teniendo tasas de inflación muy por encima de los niveles de hace dos años; el peor de todos los mundos posibles.

Por Michael Roberts

Publicada originalmente el 2 de febrero de 2023 en el blog del autor.