Por Julián Alcayaga O.

El Congreso Nacional aprobó en el mes de mayo de este año (que aun no se publica), una nueva ley de royalty (regalía) minero, que no trae cambios relevantes en relación a lo que ya existía en la Ley de Impuesto Específico a la Minería, salvo que ahora si se podría hablar que va a existir un verdadero royalty minero, puesto que las grandes mineras pagarán un royalty sobre las ventas, aunque su tasa es muy miserable, apenas de 1% , y que se aplicará solo a las empresas mineras cuyas ventas sean en más de 50% de cobre, y cuya producción supere las 50.000 toneladas del equivalente en cobre fino. Pero esta ley tiene varias falencias que iremos analizando.

El royalty o regalía minera no es un impuesto sino que una contraprestación del mineral que constitucionalmente pertenece al Estado, mineral con el cual las empresas mineras lucran pero nada pagan al Estado, por lo cual el miserable royalty de 1% ad valorem, es decir en base a sus ventas, debiera haberse aplicado a todas las empresas mineras independientemente de la cantidad producida y cualquiera sea el mineral que produzcan, cobre, litio, oro, plata, yodo, tierras raras, etc. No incluir a todas las empresas mineras en el pago de un royalty ad valorem, es una de las principales falencias de este royalty minero. Y otra falencia asociada a esto mismo, es el hecho que para pagar royalty en base a las ventas, solo se aplicará a las mineras cuyas ventas sean en más de 50% de cobre, lo que deja fuera a todas las que producen litio, salitre, yodo, potasio, calizas, oro, tierras raras, etc., aunque sus ventas sean superiores a 50 mil toneladas métricas de cobre fino, que al precio promedio de este año 2023 equivale a alrededor de US$ 440 millones, por lo caul quedarán exentas de este royalty en base a las ventas las mineras que venden litio como SQM y Albemarle, cuyas ventas anuales sobrepasan con creces de US$ 440 millones, en razón que sus ventas no son en más de 50% de cobre.

Hasta la fecha no existía en Chile un verdadero royalty, puesto que desde el 2006 existía la Ley 20.026 de Impuesto Específico a la Minería, es decir un impuesto, pero que se conoció y publicitó como “royalty” minero, que estableció un impuesto de 5% sobre el margen operacional minero, que no es otra cosa que la utilidad o ganancia en base a la cual se determina el Impuesto a la Renta, pero que para este impuesto específico, la utilidad se disminuía de aquellos ingresos que no correspondieran a la venta de productos mineros, y se agregaban algunos gastos contables como la depreciación acelerada y los intereses y gastos financieros con financieras relacionadas.

Pero como este era un impuesto, no se les podía aplicar a las mineras extranjeras porque gozaban de la invariabilidad tributaria del DL 600, salvo que las mismas mineras renunciaran a la invariabilidad tributaria. A pesar que este impuesto específico a la minería se agregaba al Impuesto a la Renta, todas las mineras renunciaron a la invariabilidad tributaria, porque al renunciar a ello, por un lado, el Impuesto Específico a la minería bajaba a solo 4%, y por otro lado, se les rebajaba el Impuesto Adicional a la Renta de 42 a solo 35%. Es decir, se les aplicaba un nuevo impuesto específico de 4% y por otro lado se les rebajaba el Impuesto Adicional en 7%, por lo que en vez que el Fisco aumentara la recaudación tributaria de parte de las mineras extranjeras, esta disminuía de 3%. Sin embargo, el tongo de este impuesto específico fue celebrado por los medios de comunicación y la Concertación y derecha unidas, porque por fin se podría decir que Chile tenía “royalty” minero, aunque en los hechos el aportara menos que el Impuesto Adicional a la Renta que se les rebajaba a las empresas mineras. Un colosal engaño del Presidente Lagos, que además, les otorgó una nueva invariabilidad tributaria sobre este mismo impuesto específico, las patentes mineras y un eventual verdadero royalty.

Pero el año 2010, el Presidente Piñera perpetró otro colosal engaño con el “royalty”. A raíz de las necesidades de la reconstrucción derivada del gran terremoto del 27F de 2010, y que el país necesitaba recursos para dicha reconstrucción, por lo que se difundió la idea que los recursos necesarios debieran provenir de la minería. Por ello el Presidente Piñera promulgó la Ley 20.469 que modificó el impuesto específico de la Ley 20.026, con un aumento considerable de las tasas a aplicar, incluso hasta 14%, pero siempre que el margen operacional minero fuera superior al 85%, margen completamente ilusorio, puesto que ninguna minera alcanzaría nunca, habida cuenta de su maestría para evadir sus obligaciones tributarias.

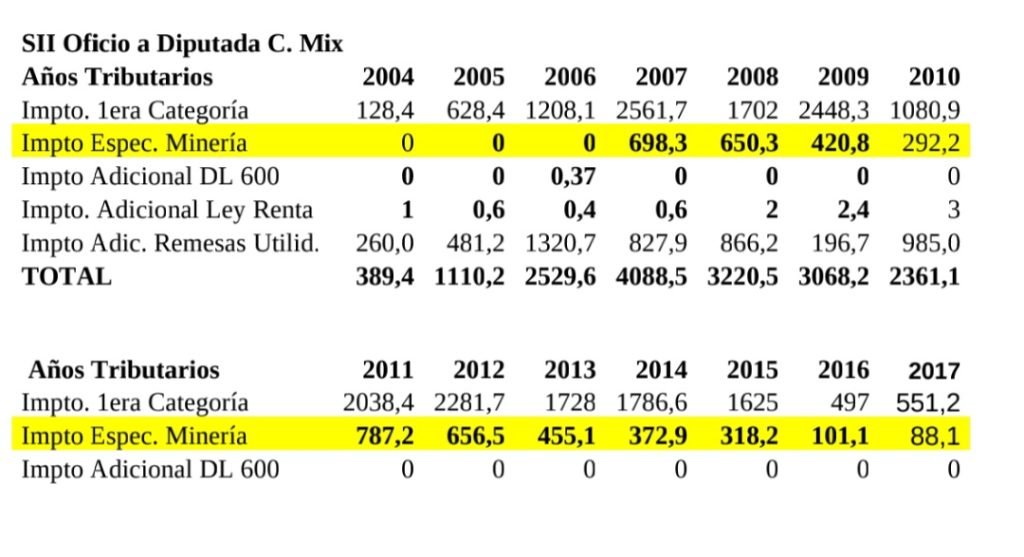

Comenzaba la Ley 20.469 por aplicar una tasa de 5% a las empresas que tengan márgenes inferiores al 35 %, margen que las empresas mineras acostumbradas a evadir sus ventas y sus ganancias, tampoco alcanzarían, por lo que pagarían exactamente el mismo impuesto que existía antes de esta ley. Este impuesto aumentaba marginalmente a 8% si el margen operacional minero era superior a 35% y no sobrepasaba de 40%, y así aumentaba marginalmente la tasa del impuesto específico hasta llegar a 14%, si el margen operacional minero excedía de 85%. Este fue otro colosal engaño que la prensa celebró publicitando que las mineras se ponían con la reconstrucción, porque pagarían “royalty” hasta de 14%. El aumento del “royalty” con el aumento de las tasas en función del aumento del margen operacional minero, fue otro colosal engaño que queda en evidencia en los siguientes cuadros, tomados de un informe que el Servicio de Impuestos Internos (S.I.I.) envió a la Cámara de Diputados, a solicitud de la Diputada Claudia Mix, en abril 2018.

Como se puede apreciar, el impuesto Específico a la Minería se comenzó a pagar el año 2006, pero el S.I.I. informó en base a los años tributarios, por lo que el impuesto del ejercicio 2006 es el año tributario 2007, y así por los siguientes años. A partir del año tributario 2012 comenzó a regir el gran aumento de la tasa hasta 14%, y los datos de este cuadro demuestran que fue un verdadero engaño del Presidente Piñera y su Ministro de Hacienda Felipe Larraín, del aumento de este Impuesto Específico a la Minería, puesto que dicho impuesto el año 2017, es 8 veces inferior al del primer año de aplicación el 2006 (tributario 2007). Además, como la invariabilidad tributaria otorgada por la Ley 20.026 terminaba el 2017, el Presidente Piñera de las prolongó hasta el año 2023.

Traemos a colación este engaño del aumento de tasas con el aumento del margen operacional minero, porque fuera del royalty ad valoren, el proyecto del Presidente Boric y su Ministro de Haciendo Mario Marcel, también contempla un “royalty” con aumento de tasas con el aumento del margen operacional minero. Las empresas que excedan una producción de 50 mil toneladas, fuera del royalty de 1% de las ventas, también se les aplicará una tasa sobre el margen operacional minero, pero este royalty sobre el margen operacional minero no se aplicará si dicho margen es negativo, pero, aunque dicho margen sea negativo igual deben pagar el royalty de 1% sobre sus ventas. Si dicho margen es inferior a 20, la tasa aplicable será igual a 8%, el cual irá aumentando marginalmente, hasta llegar a una tasa de 26% si el margen operacional minero es superior a 60, lo que es una gran falacia como en el “royalty” del Presidente Piñera, como lo demuestra el informe del S.I.I. a la Cámara de Diputados.

Ya el margen de 20 será difícilmente sobrepasado por la mayor parte de las grandes mineras, acostumbradas como están a declarar pérdidas o escasísimas utilidades. A modo de ejemplo, en los Estados de Resultados de las Memorias que estas empresas están obligadas por ley a enviar a la Comisión para el Mercado Financiero (CMF), por el ejercicio 2022, Quebrada Blanca y Cerro Colorado declaran pérdidas, y por Candelaria, Mantos Copper y Lomas Bayas no podemos saber porque no aparecen en la CMF sus Estados de Resultado. Minera El Abra tiene ingresos por US$ 776 millones y declara utilidades por US$ 15 millones, lo que hace que el margen operacional minero sea solamente de 1,9, muy lejos entonces de 20 y aún más lejos de 35. Esto demuestra una vez más, que el aumento de las tasas del royalty con el aumento del margen operacional minero, es un volador de luces, un engaño, como lo fue el royalty del Presidente Piñera.

Los explotadores mineros de la mediana minería, cuyas ventas sean inferiores al valor de 12 mil toneladas métricas de cobre fino, quedarán exentos de pagar “royalty”, y los que produzcan más de 12 mil T. y no excedan del valor de 50 mil toneladas, en base al margen operacional minero, se les aplicará un royalty en función de la producción que irá de 0,4% entre 12 mil y 15 mil toneladas, aumentando marginalmente hasta llegar a 4,4%, si la producción excede al valor de 40 mil toneladas métricas y no excede de 50 mil toneladas.

Otro aspecto negativo de este royalty, es el hecho que el royalty en base a las ventas, deje fuera a todas las empresas mineras que no exploten cobre, como SQM y Albemarle, y las que exploten oro, hierro, plata, tierras raras etc. También es negativo, que este royalty de 1% sobre las ventas, no se haya aplicado solo a las ventas de cobre refinado, y que no se haya aumentado a 2% e incluso 3% a las ventas de cobre en forma de concentrados. Podríamos comprender este escuálido royalty minero, por el hecho que la derecha, que siempre está disponible para entregar nuestra minería a las trasnacionales globalizantes, domina la mitad del Senado y está cerca de la mayoría en la Cámara de Diputados.

Finalmente, queremos decir, que a pesar de lo negativo de este nueva ley de royalty, tiene por lo menos 3 aspectos positivos: el primero, es el hecho que se haya establecido un royalty en base a las ventas de las grandes mineras productoras de cobre, segundo, que una parte del royalty que se recaude sea destinado a las regiones y comunas mineras, y tercero, que no se haya establecido una nueva invariabilidad tributaria para las empresas mineras, lo que deja abierta la posibilidad, que en el futuro cercano, un nuevo gobierno, no digamos de “izquierda”, sino patriota, puede generalizar el royalty ad valorem a todas las explotaciones mineras de mediana y gran minería, suba considerablemente esas tasas, especialmente para aquellas mineras que produzcan concentrados.

Julián Alcayaga O. Economista y abogado.

Sigue leyendo: