Una reunión de diciembre de 2020 del Politburó del Partido Comunista chino prometió poner fin a lo que llamó una «expansión desordenada del capital». A los líderes chinos les preocupaba que el sector capitalista en China se hubiera vuelto demasiado grande para sus botas. Empresas como Ant Group de Jack Ma se habían expandido al financiamiento al consumidor y buscaban recaudar fondos extranjeros para hacerlo. En efecto, el Grupo Ant pretendía hacerse cargo de los préstamos a los hogares de los bancos estatales. Ant iba a hacer lo que quisiera y lo dijo con mucha fanfarria en la prensa. Ant y otras empresas de tecnología y medios de comunicación capitalistas chinas participaron cada vez más en fusiones típicamente «occidentales», contratos secretos y otras irregularidades financieras.

Los reguladores de China habían estado haciendo la vista gorda a todo esto durante años. Además, la facción financiera en el liderazgo de China había logrado un acuerdo para permitir que los bancos de inversión extranjeros establecieran empresas de propiedad mayoritaria en China por primera vez, con el objetivo final de «liberar» el sector financiero del control estatal y permitir flujos de capital transfronterizos no regulados. En otras palabras, China estaba destinada a convertirse en miembro de pleno derecho del capital financiero internacional. Las autoridades también permitían la minería y las operaciones de criptomonedas no controladas en el país.

Pero la pandemia de COVID cambió todo esto. Hubo una creciente ira pública por cómo los ricos en China, como en el resto de las principales economías, se han beneficiado enormemente del auge de los precios financieros y de la propiedad durante la pandemia, mientras que la mayoría luchó a través de los cierres y enfrentó mayores costos en educación, salud y vivienda, y un grave riesgo para el trabajo decente para los graduados y otros. La educación, la salud y la vivienda son las «tres montañas» que todas las familias chinas pretenden escalar para tener una vida mejor y, sin embargo, los costos de estas se dispararon mientras los ricos ganaban millones.

Ahora, el liderazgo chino se ha visto obligado a retroceder en zigzag de la ‘expansión desordenada’ y responder a la reacción del público a través de una represión contra los gigantes de la tecnología y los medios de consumo y la introducción de restricciones a la educación privada y el desarrollo de propiedades especulativas. También ha prohibido las operaciones con criptomonedas.

Tomemos la educación. La gran mayoría de los padres chinos pagan por tutorías privadas extracurriculares; las estimaciones de la encuesta oscilan entre el 65% de las familias con niños en edad escolar en 2016 y el 92% este año. Una encuesta de 2019 de la empresa de contratación 51job Inc mostró que casi el 40% de los padres gastaban entre el 20 y el 30% de sus ingresos en la educación de sus hijos. Las clases privadas tienen un costo deslumbrante que contribuye a una industria con un valor de más de $ 150 mil millones (£ 108 mil millones). La calidad y los recursos de la educación varían mucho entre las áreas urbanas y rurales, de una provincia a otra y entre las ciudades de nivel superior y inferior. Hay pocas plazas universitarias en relación al número de estudiantes y menos aún en universidades de prestigio, que se concentran en la costa este y en las principales ciudades. Es en estas áreas donde la tutoría privada se ha disparado en la última década. Ahora, el Consejo de Estado de China prohíbe a las empresas con fines de lucro dar clases particulares en materias básicas del plan de estudios y la inversión extranjera en dichas empresas.

Veamos la salud. Aproximadamente el 95% de la población de China está cubierta por un programa de seguro público financiado principalmente con impuestos sobre la nómina de empleados y empleadores, con una financiación mínima del gobierno. Esto supuestamente financia la atención médica universal, pero es muy básico. Por lo tanto, la mayoría de los chinos se ven obligados a pagar tarifas privadas para recibir una mejor atención, al igual que en muchas economías capitalistas avanzadas. Y durante el COVID, los hogares chinos enfrentaron costos exorbitantes para la atención médica.

Y el acceso a la vivienda. Los precios de las propiedades en las ciudades costeras, donde se trabaja y se paga mejor, se han duplicado en los últimos diez años. En Shenzhen, el precio medio de los apartamentos ha aumentado tanto que a algunos les resulta más barato vivir en Hong Kong, uno de los mercados inmobiliarios más caros del mundo. Desde 2015, los precios de las propiedades residenciales se han apreciado en más del 50% en las ciudades más grandes de China. Durante la última década, la oferta de suelo residencial promedio por nuevo residente en las 10 principales ciudades es de solo 230 pies cuadrados, poco más que el tamaño de una habitación de hotel típica, o menos del 60% del espacio residencial promedio per cápita en China.

La especulación se ha extendido a medida que los gobiernos locales intentan recaudar fondos vendiendo terrenos a desarrolladores que luego construyen propiedades a través de préstamos a tasas bajas, a menudo del sector no bancario en la sombra no regulado. «La propiedad es la fuente más importante de riesgo financiero y desigualdad de riqueza en China», dijo Larry Hu, director de economía china de Macquarie Securities Ltd., de propiedad extranjera, y tiene razón.

Por eso, el gobierno ha tenido que responder al desencanto público, haciéndose eco de las famosas palabras de Xi Jinping de que «la vivienda es para vivir y no para especular«. El viceprimer ministro Han Zheng agregó que el sector no debería utilizarse como una herramienta a corto plazo para estimular la economía. Se ha dicho a los bancos que suban las tasas hipotecarias. Se está ordenando a los gobiernos locales que aceleren el desarrollo de viviendas de alquiler subsidiadas por el gobierno y se les ha dicho que aumenten el escrutinio en todo, desde el financiamiento de los desarrolladores y los precios de las casas recién cotizadas hasta las transferencias de títulos.

Pero estas montañas no serán escaladas fácilmente por los líderes chinos, en todo caso. Esto se debe a que las autoridades chinas se han inclinado cada vez más hacia la expansión a través del sector capitalista y particularmente en sectores improductivos como la propiedad y las finanzas, a expensas de sectores productivos como la tecnología de fabricación, la vivienda residencial, la educación pública y la salud.

Gran parte de la especulación inmobiliaria ha consistido en construir cada vez más desarrollos comerciales en lugar de viviendas. Eso es porque la principal prerrogativa de los gobiernos locales es acumular ingresos. Si pueden atraer más empresas a sus jurisdicciones y si esas empresas se vuelven rentables, el gobierno local puede recaudar más impuestos corporativos. Al mismo tiempo, la oferta de terrenos residenciales se mantiene deliberadamente escasa para que los gobiernos puedan ganar dinero con la venta de terrenos residenciales. En efecto, las ventas de terrenos residenciales sirven como un subsidio cruzado a la política de tierras pro-empresarial de los gobiernos locales que venden terrenos comerciales a bajo precio.

Beijing está presionando mucho para implementar un impuesto a la propiedad que se ha retrasado durante mucho tiempo, lo que podría proporcionar una fuente alternativa de ingresos para los gobiernos municipales y reducir su dependencia de la venta de tierras. Pero es poco probable que un impuesto a la propiedad se acerque a compensar la pérdida de ingresos que resultaría de vender menos tierra. Dado que los hogares promedio estarán exentos del impuesto a la propiedad, parece poco probable que genere más ingresos que el impuesto a la renta (1% del PIB), mientras que las ventas anuales de tierras están actualmente en el orden de más del 7% del PIB.

El sector de bienes raíces representa el 13% de la economía de sólo el 5% en 1995 y aproximadamente el 28% del total de préstamos del país. Dado que los gobiernos locales tienen una deuda de $ 10 billones, la venta de tierras es la fuente de ingresos más crucial y confiable para el pago de la deuda. Por lo tanto, cualquier cambio drástico aumentaría seriamente el riesgo de incumplimiento del gobierno local. Entonces, la nueva represión del gobierno contra los sectores capitalistas de China no será suficiente para alterar las enormes desigualdades de ingresos, riqueza y acceso a empleos, vivienda y educación en China.

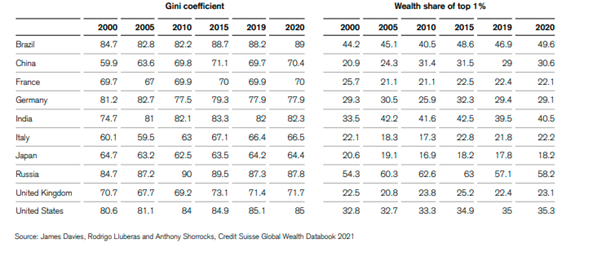

Seamos claros, China tiene un alto nivel de desigualdad de ingresos según los estándares internacionales, aunque todavía es más bajo que muchas otras economías «emergentes» como Brasil, México o Sudáfrica, y el índice de desigualdad de Gini alcanzó su punto máximo justo antes de la Gran Recesión y ha estado cayendo desde entonces.

La razón principal de la alta tasa de desigualdad es la disparidad de ingresos entre los trabajadores urbanos y rurales y entre los salarios en las ciudades costeras y del interior, así como las calificaciones educativas.

En lo que respecta a la desigualdad de la riqueza personal, China no es tan desigual como muchos de sus pares económicos. El coeficiente de desigualdad de riqueza de Gini es mucho más alto en Brasil, Rusia e India, y más alto en Estados Unidos y Alemania. Según las últimas estimaciones, el 1% superior de los poseedores de riqueza en China se lleva el 31% de toda la riqueza personal en comparación con el 58% en Rusia, el 50% en Brasil, el 41% en India y el 35% en los EE.UU. Ésta es una buena medida del poder económico de la élite superior y los oligarcas en estos países.

Se habla mucho del número de multimillonarios en China, pero dado el tamaño de la población y el PIB, la relación per cápita en comparación con los EE.UU. y otras economías importantes es relativamente baja. A pesar de la gran expansión en el número de millonarios, los millonarios en China siguen siendo relativamente raros: aproximadamente uno de cada 200 adultos. Los millonarios representan el 3% de los adultos en Italia y España; Francia, Austria o Alemania alrededor del 4%, y alrededor del 6% en la Escandinavia socialdemócrata; por encima del 8% en los EE.UU. y Australia, y el más alto de todos en Suiza (15%)

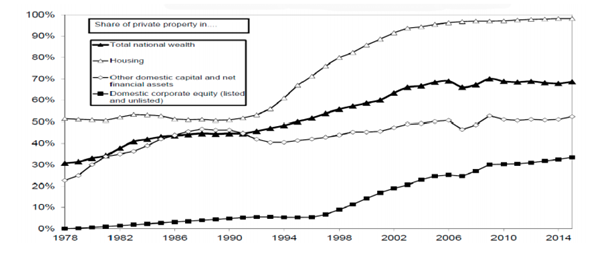

Y la desigualdad de la riqueza en China se centra en la propiedad, no en los activos financieros (hasta ahora), a diferencia de las principales economías capitalistas del G7. Y eso se debe a que las finanzas no se han abierto del todo al sector capitalista.

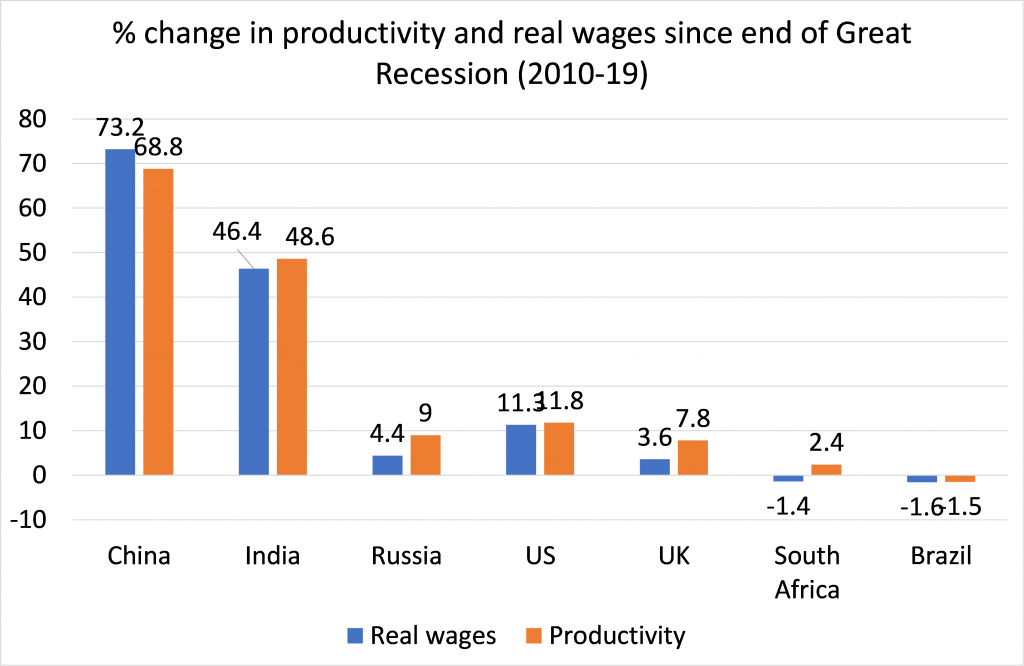

Pero las contradicciones de la economía controlada por el Estado de China junto con un sector capitalista grande y en crecimiento se intensificaron durante la pandemia de COVID. Y eso fue expresado por las facciones en el liderazgo chino. Los funcionarios del sector financiero y bancario quieren abrir la economía al capital extranjero y permitir que el renminbi se convierta en una moneda internacional. Argumentan que la economía está demasiado sesgada hacia la inversión y las exportaciones sobre el consumo. Los economistas chinos formados en Estados Unidos y Europa, respaldados por economistas extranjeros residentes en universidades chinas y el Banco Mundial, presionan continuamente por un «cambio de la inversión al consumo». Pero, ¿ha funcionado esto en las economías capitalistas del G7, donde el consumo no ha logrado impulsar el crecimiento económico y los salarios se han estancado en términos reales durante los últimos diez años?

De hecho, el consumo está aumentando mucho más rápido en China que en el G7 porque la inversión es mayor. Uno sigue al otro; no es un juego de suma cero. Y no todo consumo tiene que ser «personal»; más importante es el «consumo social», es decir, los servicios públicos como salud, educación, transporte, comunicaciones, vivienda; no solo automóviles y artilugios. Es necesario un mayor consumo personal de servicios sociales básicos. Y es aquí donde China debe actuar.

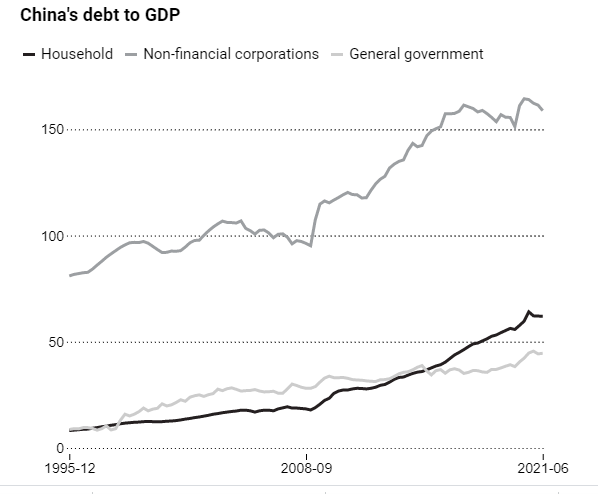

También se habla mucho del aumento de los niveles de deuda de China. Los economistas de la corriente principal han estado pronosticando durante décadas que China se encamina a un colapso de la deuda de proporciones gigantescas. Es cierto que, según el Instituto de Finanzas Internacionales (IFF), la deuda total de China alcanzó el 317 por ciento del producto interno bruto (PIB) en el primer trimestre de 2020. Pero la mayor parte de la deuda interna la debe una entidad estatal a otra; del gobierno local a los bancos estatales, de los bancos estatales al gobierno central. Cuando todo eso se compensa, la deuda de los hogares (54% del PIB) y las empresas no es tan alta, mientras que la deuda del gobierno central es baja para los estándares mundiales. Además, la deuda externa en dólares con respecto al PIB es muy baja (15%) y, de hecho, el resto del mundo le debe a China mucho más: el 6% de la deuda mundial. China es un gran acreedor del mundo y tiene enormes reservas de dólares y euros.

Se descarta una crisis financiera mientras el Estado controle el sistema bancario, pero existen peligros debido a los recientes intentos de relajarlo para que las instituciones privadas y extranjeras ingresen a la arena (por ejemplo, hay un número creciente de quiebras de entidades en el sector financiero especulativo).

Los líderes chinos quieren frenar el nivel de deuda. El control del nivel de deuda puede realizarse de dos formas; a través de un alto crecimiento de la inversión del sector productivo para mantener bajo control el índice de endeudamiento y / o mediante la reducción de los atracones de crédito en áreas improductivas como la propiedad especulativa. El estancamiento secular de Japón fue el resultado de la falta de aplicación de estos dos factores en su economía capitalista. Pero dado el poder del control estatal sobre las palancas de inversión, China puede evitar el resultado japonés.

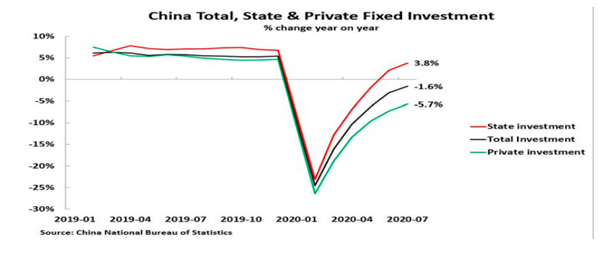

La contradicción básica de la economía de China no es entre inversión y consumo, o entre crecimiento y deuda; está entre la rentabilidad y la productividad. El tamaño y la influencia crecientes del sector capitalista en China están debilitando el desempeño de la economía y ampliando las desigualdades expuestas durante la pandemia. De hecho, fue el sector estatal el que ayudó a la economía china a salir de la depresión pandémica, no su sector capitalista.

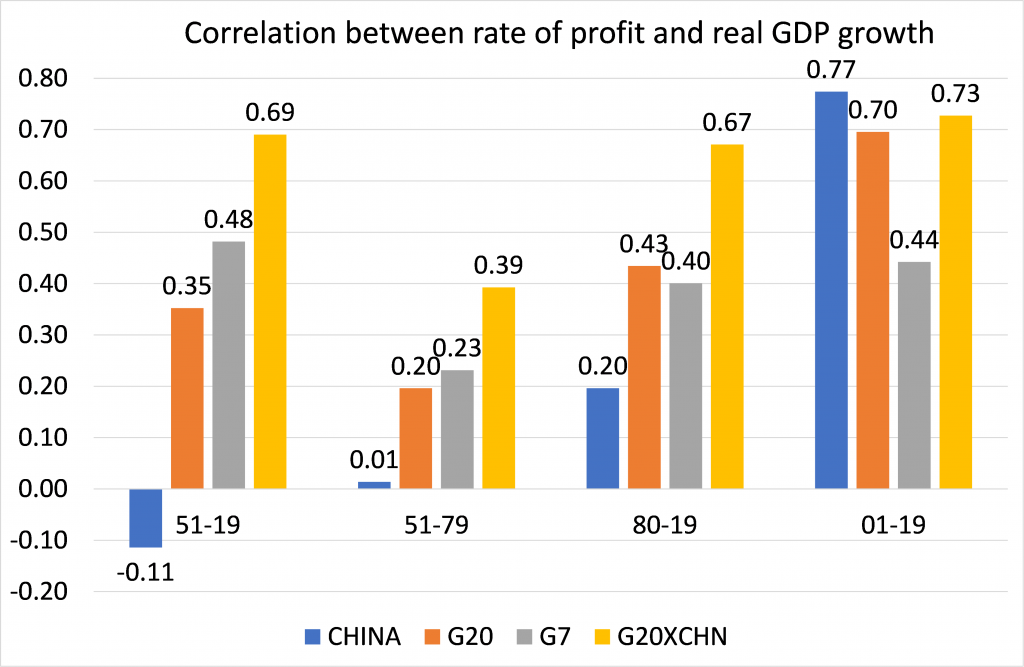

Hice una pequeña prueba empírica de la relación entre la rentabilidad del capital chino y el crecimiento del PIB real (basado en datos de Penn World Tables 10.0; detalles proporcionados a pedido). Lo que encontré fue que la inversión y el capital social dominados por el Estado en China significaban que no ha habido correlación entre la rentabilidad del capital chino y el crecimiento del PIB real desde la formación de la República Popular; de hecho, fue negativa. La rentabilidad del capital no decidió el nivel de inversión en activos productivos y el crecimiento económico.

Serie de TIR para rentabilidad;

cálculos de crecimiento del PIB real

Sin embargo, después de las reformas de Deng en la década de 1980, la correlación se volvió positiva, aunque menos correlacionada positivamente que en el resto de las economías del G20 o el G7. Y desde que China ingresó a la Organización Mundial del Comercio y privatizó secciones de su sector estatal a fines de la década de 1990 y principios de la de 2000, ha habido una correlación significativa entre la rentabilidad del capital chino y el crecimiento del PIB real. De modo que la economía china se ha vuelto cada vez más vulnerable a su sector capitalista y al capital internacional y su rentabilidad.

Este es el Everest al que se enfrenta China: cómo elevar la productividad para satisfacer las necesidades sociales de sus 1.400 millones de habitantes, ante los caprichos de la rentabilidad de su sector capitalista. La fuerza laboral de China está cayendo. El crecimiento de la productividad se ha desacelerado y China se enfrenta a una guerra comercial y tecnológica con Estados Unidos y sus aliados imperialistas. Las tres montañas no se escalarán a menos que también se conquiste el Everest.

Como parte de su plan nacional 2021-25 para reducir las desigualdades, varias provincias están comprometidas en la construcción de “una zona común de demostración de prosperidad ”. Según el plan, en la provincia de Zhejiang, la compensación laboral se elevará a más del 50 por ciento del PIB para 2025; la tasa de matrícula en la educación superior a más del 70 por ciento; y la proporción del gasto sanitario personal frente al gasto sanitario total se gestionará para que sea inferior al 26 por ciento. ¿Funcionará y se aplicará a otras provincias? Veremos.

Por Michael Roberts

Publicado originalmente el 8 de agosto de 2021 en thenextrecession.wordpress.com