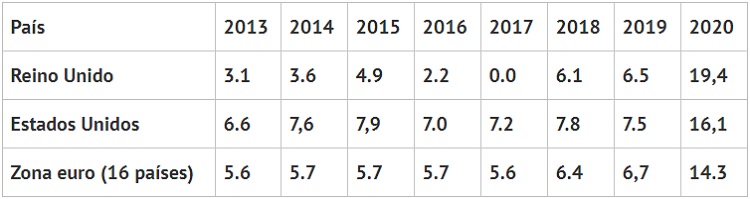

Durante el año del Covid, la inflación global de precios al consumidor y al productor cayó. En algunas economías basadas en la fabricación, incluso hubo una caída en los niveles de precios (deflación), por ejemplo, la zona del euro, Japón y China).

Tasa de inflación de EE.UU. (% Anual)

La “demanda efectiva”, como les gusta llamar a los keynesianos, se desplomó, con una fuerte caída de la inversión empresarial y del consumo de los hogares. Las tasas de ahorro se elevaron a niveles elevados (tanto el ahorro empresarial en relación con la inversión como el ahorro familiar).

Tasas de ahorro de los hogares (% del ingreso) – OCDE

Muchas empresas quebraron y muchos hogares de bajos ingresos perdieron sus trabajos o se enfrentaron a reducciones salariales. Los hogares con mayores ingresos mantuvieron sus niveles salariales, pero no pudieron viajar ni gastar en ocio y entretenimiento.

Pero ahora, a medida que se acelera el lanzamiento de vacunas en las economías avanzadas y los gobiernos y los bancos centrales continúan inyectando dinero crediticio y financiamiento directo para empresas y hogares, la expectativa generalizada es que las principales economías se recuperen rápidamente en la inversión, el gasto y el empleo -al menos para la segunda mitad de 2021.

Ahora la preocupación es que, en lugar de una recesión continua, existe el riesgo de ‘sobrecalentamiento’ en las principales economías, provocando una inflación de precios generada por ‘demasiado’ gasto gubernamental y una política monetaria ‘flexible’ continuada.

El Financial Times del Reino Unido se hizo eco de las voces de los principales economistas keynesianos estadounidenses de que «una fuerte recuperación y un estímulo considerable aumentan la posibilidad de un ‘sobrecalentamiento’ de Estados Unidos» . El exsecretario del Tesoro, Larry Summers, y el ex economista jefe del FMI, Oliver Blanchard, advirtieron que la aprobación por parte del Congreso de Estados Unidos del paquete de gastos propuesto de 1,9 billones de dólares, además del estímulo de 900.000 millones de dólares del año pasado, suponía un riesgo de inflación.

Summers argumentó que el tamaño del paquete de gastos, alrededor del 9% del ingreso nacional prepandémico, sería mucho mayor que la estimación del déficit en la producción económica de su ‘potencial’ por la Oficina de Presupuesto del Congreso (CBO). Eso, combinado con una política monetaria flexible, los ahorros acumulados de los consumidores que no han podido gastar y el desempleo que ya está disminuyendo, podrían contribuir a aumentar la presión inflacionaria. La «demanda reprimida» explotaría, lo que provocaría una inflación similar a la de los años setenta. «Existe la posibilidad de que el estímulo macroeconómico en una escala más cercana a los niveles de la Segunda Guerra Mundial que los niveles normales de recesión, desencadene presiones inflacionarias de un tipo que no hemos visto en una generación», dijo Summers.

El punto de vista de Summers debe tomarse con la proverbial pizca de sal, considerando que en abril del año pasado, argumentó que la pandemia de COVID sería simplemente un declive breve y brusco, algo así como las áreas turísticas (Cape Cod en su caso) cerrando por el invierno, y la economía de Estados Unidos volvería con fuerza en el verano. Dos cosas hicieron saltar ese pronóstico del Atlántico: primero, la ola invernal de COVID (de hecho, en el caso de los EE.UU., debido a cierres laxos, etc., la ola de primavera simplemente continuó); y en segundo lugar, cientos de miles de pequeñas empresas (y algunas más grandes) quebraron y, por lo tanto, las empresas no pudieron volver a la normalidad después de las «vacaciones de invierno».

El argumento de Summers también se basa en algunas categorías económicas muy dudosas. Midió el estímulo fiscal y monetario aplicado por el Congreso y la Fed en 2021 contra el «producto potencial» de la economía. Esta es una supuesta medida de la capacidad máxima de inversión y gasto que una economía podría lograr con ‘pleno empleo’ sin inflación. La categoría está tan llena de agujeros, que los economistas proponen diferentes medidas de ‘producción potencial’, que de todos modos parece ser una fiesta movible dependiendo del crecimiento de la productividad y el empleo y la probable inversión en nueva capacidad.

Larry Summers reconoce que el paquete de ayuda de Biden inyectará alrededor de US$ 150 mil millones por mes, mientras que CBO dice que la brecha mensual entre el PIB real y potencial es ahora de alrededor de US$ 50 mil millones y disminuirá a US$ 20 mil millones al mes para fin de año (porque la CBO asume que el Covid-19 y todas sus variantes estarán bajo control).

El ex presidente de la Fed de Nueva York, Bill Dudley, respaldó a Summers al argumentar que hay cuatro razones más para preocuparse por la inflación estadounidense. Primero, las recesiones económicas provocadas por las pandemias tienden a terminar más rápido que las provocadas por las crisis financieras. Este es el argumento de Cape Cod de Summers revivido. Y en segundo lugar, «gracias a los paquetes de rescate y un mercado de valores sólido, las finanzas de los hogares están en mucho mejor forma ahora que después de la crisis de 2008″. Podría preguntarse si un mercado de valores vertiginoso beneficia al 93% de los estadounidenses que no tienen inversiones en acciones (o grandes fondos de pensiones). Y mientras que los mejor pagados pueden tener mayores ahorros para gastar, ese no es el caso de los que tienen ingresos bajos o medios. Dudley también afirmó que las empresas tienen «mucho dinero en efectivo para gastar y acceder a más a tipos de interés bajos ”. Una vez más, parece concentrarse en las grandes empresas tecnológicas y financieras que están absorbiendo el dinero del gobierno y las ganancias del mercado de valores. Mientras tanto, hay cientos de miles de empresas más pequeñas que están de rodillas y no están en condiciones de lanzar un gran plan de inversión, incluso si pueden obtener préstamos a tasas bajas. El número de estas empresas zombis crece día a día.

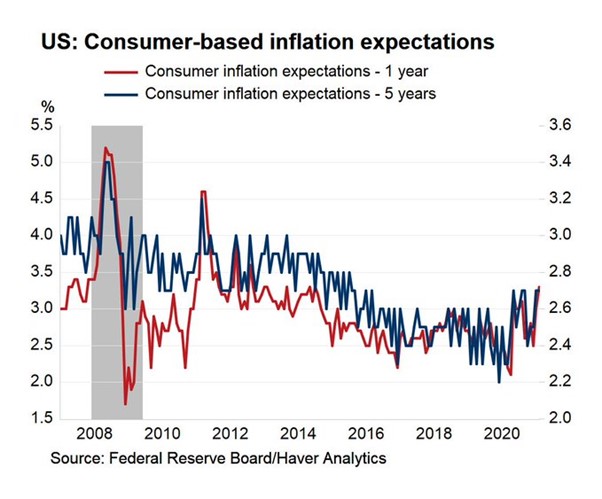

Es cierto, como dice Dudley, que las ‘expectativas de inflación’ están aumentando y eso puede ser un buen indicador de la inflación futura: si los hogares piensan que los precios van a subir, tienden a comenzar a gastar por adelantado y así estimular las subidas de precios, y viceversa. Y también es cierto que, dada la fuerte caída de la inflación de precios al inicio de los bloqueos pandémicos el año pasado, cualquier recuperación de los precios ahora se mostrará como un aumento estadístico año tras año. Pero como puede ver en este gráfico a continuación, las expectativas de inflación apenas se encuentran en un nivel “de un tipo que no hemos visto en una generación” (Summers).

La otra preocupación de los ‘inflacionistas’ es que la Fed de Estados Unidos generará una espiral inflacionaria a través de sus políticas monetarias ‘laxas’. La Fed continúa invirtiendo enormes cantidades de dinero a crédito en los bancos y corporaciones y también ha debilitado su meta de inflación del 2% anual a una inflación promedio del 2% durante un período indefinido. Por lo tanto, la Fed no subirá las tasas de interés ni recortará la ‘flexibilización cuantitativa’ incluso si la tasa de inflación anual supera el 2%.

El presidente de la Fed, Jay Powell, dejó en claro en un discurso reciente ante el Economic Club de Nueva York (empresarios y economistas) que la Fed no tenía intención de frenar su flexibilización monetaria. Powell incluso dio una fecha, sin endurecimiento de la política antes de 2023. Esto ha molestado a los teóricos antiinflacionarios. Gillian Tett en el FT lo expresó: “la Fed ahora ha llevado esta llamada ‘orientación hacia adelante’ a un nuevo nivel que parece peligroso. Debería romper las suposiciones de que el dinero barato está aquí indefinidamente, o que la política de la Fed es una apuesta unidireccional. De lo contrario, sus intentos de alejar a los fantasmas de 2013 eventualmente desencadenarán un nuevo monstruo en forma de una rabieta en el mercado más grande, mucho más dañina que la última vez, especialmente si los inversores se han arrullado pensando que la Fed nunca saltará».

El propio FT continuó: “Sin embargo, el compromiso de la Fed de dejar la política en suspenso hasta 2022 corre el riesgo de socavar su credibilidad: no puede prometer ser irresponsable … debe estar atento a cualquier señal de que las expectativas de inflación estén aumentando y responder a los datos en lugar de atarse al mástil». Dudley se hizo eco de esta opinión: “Si la Fed no endurece cuando aparece la inflación, es posible que tenga que cambiar de rumbo rápidamente si comienza a salirse de control. Eso, a su vez, podría provocar fuegos artificiales en el mercado».

Pero, ¿son válidas las advertencias de los inflacionistas? En primer lugar, se basan realmente en una rápida y significativa recuperación económica de «Cape Cod». Pero la pandemia aún no ha terminado y las vacunas no se han implementado a ningún nivel para suprimir el virus lo suficiente todavía. ¿Y si las nuevas variantes que comienzan a circular son resistentes a las vacunas existentes para que surja una nueva ‘ola’? Una recuperación de verano podría retrasarse indefinidamente.

Además, estos pronósticos de inflación se basan en dos importantes errores teóricos, en mi opinión. La primera es que las enormes inyecciones de dinero crediticio por parte de la Fed y otros bancos centrales que hemos visto desde la crisis financiera mundial en 2008-9, no han llevado a una inflación de los precios al consumidor en ninguna economía importante, incluso durante el período de recuperación de 2010 en adelante – por el contrario (ver el gráfico de inflación de EE.UU. anterior), las tasas de inflación de EE.UU. no han sido más del 2% anual y han sido incluso más bajas en la Eurozona y Japón, donde las inyecciones de crédito también han sido enormes.

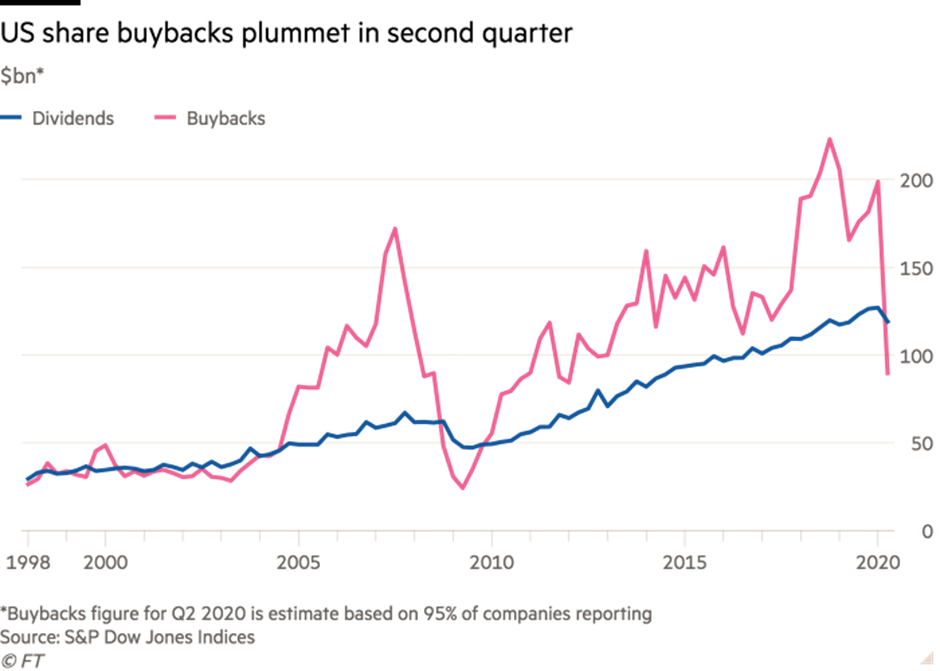

En cambio, lo que ha sucedido ha sido un aumento en los precios de los activos financieros. Los bancos y las instituciones financieras, inundados por la generosidad de la Fed y otros bancos centrales, no han prestado estos fondos (ya sea porque las grandes empresas no necesitaban pedir prestado o porque las pequeñas eran demasiado arriesgadas para prestar). En cambio, las corporaciones y los bancos han especulado en los mercados de acciones y bonos, e incluso han pedido prestado más (a través de la emisión de bonos corporativos) dadas las bajas tasas de interés, pagando mayores dividendos a los accionistas y recomprando sus propias acciones para impulsar los precios. Y ahora, con la expectativa de recuperación económica, los inversores invirtieron un récord de US$ 58 mil millones en fondos de acciones, recortando sus tenencias de efectivo y también acumularon US$ 13,1 mil millones en fondos de bonos globales mientras extraían US$ 10,6 mil millones de sus montones de efectivo.

De modo que el dinero de la Fed y del banco central no ha provocado inflación en la «economía real», que continuó reptando al 2% anual o menos en el crecimiento del PIB real, mientras que la economía «ficticia» explotó. Allí se ha producido la inflación.

Aquí es donde entra en juego la «escuela austríaca» de economía. Ven esta expansión salvaje del crédito que conduce a una «mala inversión» en la economía real y, finalmente, a una contracción crediticia que golpea a los sectores productivos de la economía de mercado «pura». Este punto de vista es expresado por ese bastión de la economía conservadora, el Wall Street Journal. Entonces, mientras los keynesianos se preocupan por el sobrecalentamiento y la inflación al estilo de los años setenta, los austriacos se preocupan por una implosión de crédito / deuda.

Por el contrario, los exponentes de la Teoría Monetaria Moderna (TMM) están bastante contentos con las inyecciones de la Fed y los programas de estímulo del gobierno. La exponente de la teoría monetaria moderna, Stephanie Kelton, autora de The Deficit Myth, cuando se le preguntó si estaba preocupada por el proyecto de ley de estímulo que causaba inflación, dijo : “¿Creo que los 1,9 billones de dólares propuestos nos ponen en riesgo de inflación de demanda? No. Pero al menos estamos centrando el riesgo de inflación y no hablando de quedarse sin dinero. Los términos del debate han cambiado».

Pero ni los keynesianos ni los austriacos ni los exponentes de la TMM tienen razón teóricamente, en mi opinión. Sí, los austriacos tienen razón en que las expansiones del dinero crediticio están elevando los niveles de deuda a proporciones que amenazan con un desastre si colapsan. Sí, los exponentes de TMM tienen razón en que el gasto público per se, incluso si es financiado por la ‘impresión’ de dinero del banco central, no causará inflación per se. Pero lo que ambas escuelas ignoran es lo que está sucediendo con los sectores productivos de la economía. Si no se recuperan, el estímulo fiscal no funcionará y el estímulo monetario también será ineficaz.

Tome el paquete de estímulo propuesto de US$ 1,9 billones. Incluso suponiendo que todo el paquete sea aprobado por el Congreso (cada vez más improbable) y luego implementado, el estímulo se extiende durante años, no meses. Además, es más probable que los cheques de pago de los hogares terminen siendo utilizados para pagar deudas, aumentar los ahorros y cubrir los atrasos de alquiler y las facturas de atención médica. No quedará mucho para viajar, comer en restaurantes y comprar artículos ‘discrecionales’.

Además, como he argumentado en muchas publicaciones anteriores, la opinión keynesiana de que el gasto público produce un fuerte efecto «multiplicador» sobre el crecimiento económico y el empleo simplemente no se ve confirmada por la evidencia. Por supuesto, las donaciones del gobierno a los hogares y la inversión en infraestructura pueden generar un pequeño impulso a la economía. Pero aumentar la inversión pública del 3% del PIB al 4% del PIB durante cinco años más o menos no puede ser decisivo si la inversión del sector empresarial (alrededor del 15-20% del PIB) continúa estancada. De hecho, a medida que la deuda pública crece a nuevos máximos (en el caso de EE.UU., a más del 110% del PIB), incluso si las tasas de interés se mantienen bajas, los costos de interés del PIB para los gobiernos aumentarán y consumirán los fondos disponibles para el gasto productivo. Y con la deuda corporativa también en niveles récord, no hay espacio para que las corporaciones con un alto nivel de deuda hagan frente a cualquier reversión de las bajas tasas de interés.

El problema no es el «sobrecalentamiento» inflacionario; se trata de si la economía estadounidense podrá recuperarse lo suficiente como para acercarse al «pleno empleo». La tasa de desempleo oficial de EE.UU. puede ser ‘solo’ 6,7%, pero incluso las autoridades estadísticas y la Fed admiten que probablemente sea más, como 11-12%, e incluso peor si se incluye el 2% de la fuerza laboral que ha abandonado el mercado laboral por completo. .

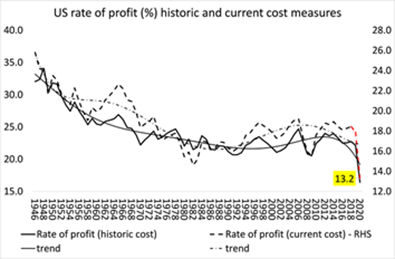

El problema es la rentabilidad del sector capitalista de la economía estadounidense. Si eso no vuelve a subir a niveles prepandémicos al menos (y eso estuvo cerca de un mínimo histórico), entonces la inversión no regresará lo suficiente como para restaurar puestos de trabajo, salarios y niveles de gasto.

El año pasado, G Carchedi y yo desarrollamos un nuevo enfoque marxista de la inflación. Todavía tenemos que publicar nuestro análisis completo con evidencia. Pero la esencia de nuestra teoría es que la inflación en las economías capitalistas modernas tiene una tendencia a caer porque los salarios disminuyen como parte del valor agregado total; y los beneficios se ven reducidos por una composición orgánica creciente del capital (es decir, más inversión en maquinaria y tecnología en relación con los empleados). Esta tendencia puede ser contrarrestada por las autoridades monetarias impulsando la oferta monetaria de modo que el precio monetario de los bienes y servicios aumente aunque haya una tendencia a la caída del crecimiento en el valor de los bienes y servicios.

Durante el año del Covid, la rentabilidad y las ganancias corporativas cayeron drásticamente (excluyendo los rescates gubernamentales y con la excepción de las grandes tecnologías, las grandes finanzas y ahora las grandes farmacéuticas). Las facturas salariales también cayeron (o para ser más exactos, los salarios pagados a muchos cayeron mientras que algunos vieron subir los salarios). Estos resultados fueron deflacionarios. Pero los bancos centrales inyectaron dinero. La oferta monetaria M2 de EE.UU. aumentó un 40% en 2020. Por lo tanto, la inflación de EE.UU., después de caer casi a cero en la primera mitad de 2020, volvió a subir al 1,5% a fin de año. Ahora bien, si asumimos que tanto las ganancias como los salarios mejorarán entre un 5% y un 10% este año y las inyecciones de la Fed continúan aumentando, entonces nuestro modelo sugiere que la inflación de bienes y servicios de EE.UU. aumentará, tal vez a alrededor del 3% para fines de 2021, más o menos hacia dónde se dirigen las expectativas del consumidor (ver gráfico anterior).

Eso no es una inflación de «generación alta». Y la opinión de Jay Powell y la nueva secretaria del Tesoro, Janet Yellen, es: «Puedo decirles que tenemos las herramientas para hacer frente a ese riesgo (de inflación) si se materializa». Bueno, las autoridades monetarias y fiscales de Estados Unidos pueden pensar que pueden controlar la inflación (aunque la evidencia es clara de que no lo hicieron en la década de 1970 y no han controlado la «desinflación» en los últimos diez años). Pero poco pueden hacer para que la economía estadounidense alcance un fuerte ritmo de crecimiento sostenido del PIB, la inversión y el empleo. Por lo tanto, es más probable que la economía estadounidense en los próximos años sufra estanflación que un «recalentamiento» inflacionario.

Por Michael Roberts

Publicado el 14 de febrero de 2021 en thenextrecession.wordpress.com