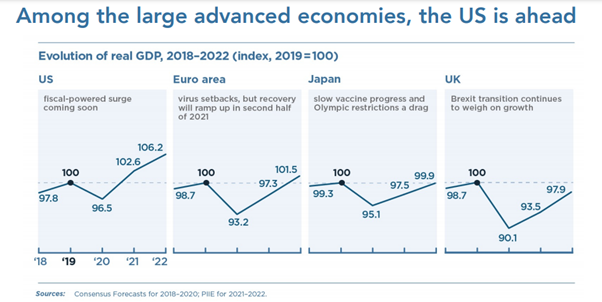

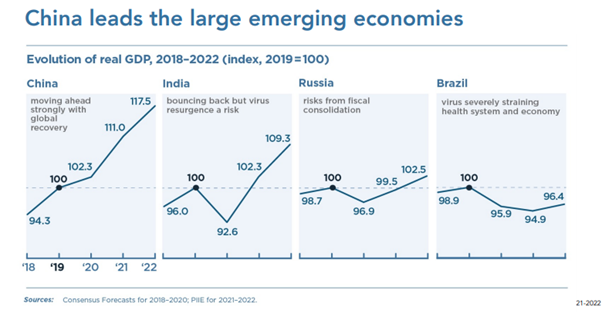

Los últimos datos sobre la recuperación económica en China y EE.UU. sugieren que ambas economías deberían volver a los niveles de producción nacional previos a la pandemia o por encima de ellos a finales de este año (en el caso de China probablemente un 10% por encima). Esto ha renovado el optimismo de que la depresión pandémica puede revertirse rápidamente.

Keynesianos como Larry Summers y Paul Krugman han argumentado anteriormente que la economía de EE.UU. se recuperará rápidamente porque la caída de COVID fue más como el cierre de sitios turísticos en centros vacacionales durante el invierno. Una vez que llega el verano, las empresas de servicios vuelven a abrir y las economías vuelven a dar un salto hacia adelante a medida que las flores florecen.

Como lo expresó un grupo de expertos en economía de la corriente principal: “Juntas, estas mejoras en las perspectivas han llevado al fondo a predecir que, en su conjunto, las economías avanzadas están en camino de perder menos del 1% de la producción para 2024 en comparación con su pronósticos de pandemia, un resultado que parecía apenas plausible en octubre pasado. Estados Unidos encabeza la lista y ahora tiene pronósticos que lo muestran en un camino más sólido que antes de la pandemia, pero otras economías avanzadas no se quedan atrás en el mediano plazo».

Por supuesto, todo esto supone que la plaga de COVID terminará para fin de año a medida que aumenten las vacunas y disminuyan las infecciones, a medida que las poblaciones alcancen la «inmunidad colectiva». Eso es optimista, por decir lo menos, dada la gran cantidad de variantes de COVID de varios grados de infección que aún se están extendiendo. Además, he argumentado en muchas publicaciones anteriores que este escenario va en contra de lo que ha sucedido con las principales economías; a saber, las cicatrices del empleo, la inversión y el creciente número de empresas en quiebra o «zombis» en las principales economías capitalistas.

Pero consideremos el plazo más largo. Supongamos que la pandemia de COVID cede o se controla lo suficiente para fin de año como para permitir que todas las principales economías vuelvan, más o menos, a la plena actividad, al menos tanto como lo estaban en 2019. ¿Establece esto el escenario para una década de rápido crecimiento de la producción y los ingresos para todos?

Se habla mucho en círculos optimistas de que después de COVID, al igual que después de la epidemia de gripe española de 1918-19 y el final de la Primera Guerra Mundial, habrá otros locos años veinte. Los principales argumentos para este pronóstico se basan en la historia de los locos años veinte del siglo pasado.

Como COVID, la llamada “gripe española” fue un contagio virulento que no solo mató a cientos de miles de estadounidenses desde el otoño de 1918 hasta la primavera de 1919, sino que también cerró negocios de costa a costa. Al igual que COVID ahora, esta calamidad más el final de la Primera Guerra Mundial sentó las bases para una severa recesión en los EE.UU. y otras economías importantes de Europa durante 1920-21. Esta recesión fue una «depresión brutalmente dura, pero muy eficiente» (dijo un historiador). El mercado de valores perdió casi la mitad de su valor, el desempleo alcanzó el 19 por ciento e innumerables empresas quebraron.

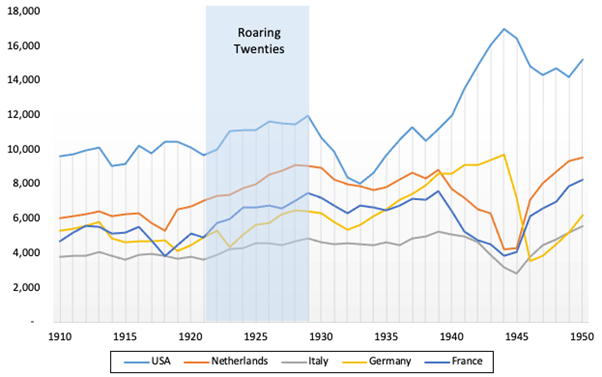

La depresión de 1920-21 fue dura, pero fue eficiente para crear las condiciones para un nuevo período de rápido crecimiento: la madera muerta se quemó y despejó y surgieron nuevos brotes. Después de 1921, Estados Unidos no solo se recuperó, sino que entró en una década de crecimiento y prosperidad. Los llamados locos años veinte estaban en marcha. De 1921 a 1929, el PIB real aumentó un 42%. El PNB real per cápita creció un 2,7 por ciento por año entre 1920 y 1929. Por tanto, para los estándares de los siglos 19 y 20 esto fue una velocidad relativamente rápida de crecimiento -y ciertamente rápida por los estándares del siglo 21.

Las nuevas construcciones casi se duplicaron de $ 6,7 mil millones a $ 10,1 mil millones y las tasas de desempleo cayeron por debajo del 4% durante todo el período.

Hubo una ola de avances tecnológicos: electrificación generalizada de hogares y fábricas, introducción de electrodomésticos como refrigeradores y lavadoras, rápida adopción del automóvil, crecimiento de estaciones de radio comerciales y cines. Todas estas tecnologías habían estado en el horizonte durante la Primera Guerra Mundial y ahora despegaron en aplicaciones comerciales. La década de 1920 fue también la década en la que Estados Unidos se transformó por completo de una economía agrícola a una industrial. La agricultura se redujo del 18% al 12,4% de la economía, mientras que los ingresos agrícolas cayeron un 21%.

La productividad laboral creció más rápidamente durante la década de 1920 que en la década anterior o siguiente. De manera similar, la ‘productividad del capital’ (es decir, la producción por unidad de inversión en medios de producción) había disminuido en la década anterior a la de 1920. Pero aumentó drásticamente durante la década de 1920 a medida que se aceleraban, en particular, los avances en energía y transporte. El crecimiento de la productividad laboral promedió más del 5% anual y la productividad del capital aumentó más del 4% anual.

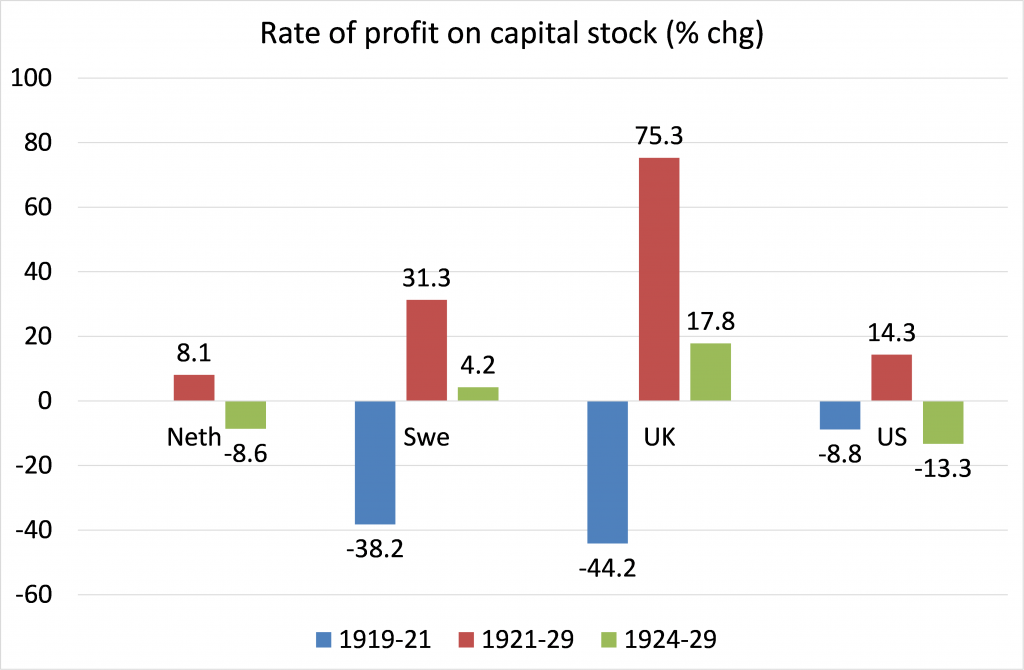

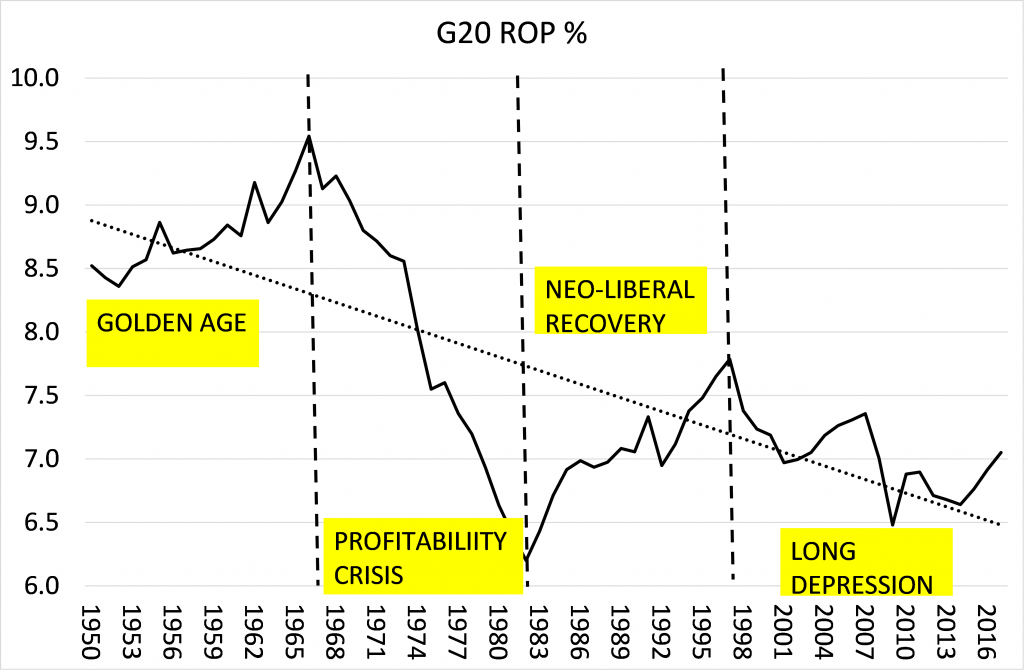

En mi opinión, el auge de la inversión y la productividad de la década de 1920 fue el resultado de algunos factores clave. Primero, hubo un aumento significativo en la rentabilidad del capital después de la recesión de 1920-21, lo que incentivó a las empresas capitalistas a introducir las nuevas tecnologías y expandir la producción comercial de nuevos valores de uso (productos de consumo). Es difícil obtener una medida confiable del movimiento en la rentabilidad del capital en la década de 1920 para Estados Unidos, y mucho menos para otras economías. Aquí debemos confiar en el trabajo de Esteban Maito para estimar la rentabilidad del capital en Suecia, Holanda, Reino Unido y Estados Unidos. Las estimaciones estadounidenses se basan en realidad en el trabajo de Dumenil y Levy de su trabajo histórico sobre la rentabilidad en los Estados Unidos desde la Guerra Civil estadounidense (ver Maito, Capítulo 4 en World in Crisis ).

Lo que muestran las cifras es que, durante la profunda recesión de 1920-21, la rentabilidad del capital cayó un 44% en el Reino Unido, un 38% en Suecia y solo un 9% en los EE. UU. En los locos años veinte, la rentabilidad aumentó un 14% en los EE.UU., un 75% en el Reino Unido, un 8% en los Países Bajos y un 31% en Suecia. De hecho, en mi propio trabajo sobre la tasa de beneficio del Reino Unido, encuentro un aumento de casi el 30% en la rentabilidad del Reino Unido entre 1921 y 29. (Consulte el capítulo 6 de World in Crisis).

El aumento de la rentabilidad del capital puede haber impulsado la inversión y las nuevas tecnologías impulsaron la productividad del trabajo, pero sorpresa, sorpresa, esto no se tradujo en unos ‘años locos’ para el trabajo. De hecho, este fue el segundo factor que impulsó la rentabilidad: una mayor explotación a expensas de los salarios reales. Si bien la productividad laboral creció más del 5% anual, los salarios reales promedio de los trabajadores calificados y no calificados aumentaron solo un 3% anual de 1921 a 1929, y si se incluyen los años de recesión 1920-21, los salarios reales aumentaron solo un 1% anual durante la década de 1920.

También durante la década de 1920, la afiliación sindical se desplomó, dejando a los trabajadores expuestos directamente a las fuerzas del «mercado libre» en el mercado laboral.

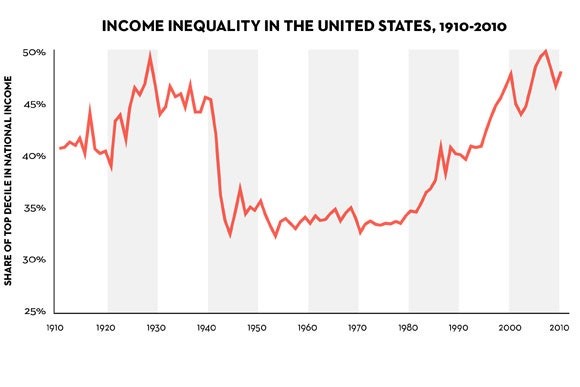

De hecho, la desigualdad de ingresos y riqueza aumentó drásticamente. El PIB per cápita aumentó de US$ 6.460 a US$ 8.016 por persona, pero esta prosperidad no se distribuyó de manera uniforme. En 1922, el 1% más rico de la población recibía el 13,4% del ingreso total. En 1929, ganó un 14,5%. El trabajo de Thomas Piketty et al proporciona todos los datos sobre la creciente desigualdad de ingresos en la década de 1920.

Luego está el tercer factor peculiar de Estados Unidos. Estados Unidos fue, con mucho, la economía capitalista más fuerte después de la Primera Guerra Mundial. Los años de guerra fueron años de auge para los Estados Unidos, ya que el gobierno federal invirtió dinero en la economía de la guerra, mientras que el país evitó la devastación, a diferencia de Europa. Anteriormente una nación deudora, Estados Unidos emergió de la guerra como un prestamista principal y posiblemente la economía más fuerte y vibrante del mundo. Como resultado, durante la década de 1920, Estados Unidos produjo casi la mitad de la producción mundial porque la Primera Guerra Mundial había destruido la mayor parte de Europa.

Ingreso per cápita ($)

Pero los locos años veinte llegaron a su fin, no hubo una expansión permanente. Como sostiene la teoría económica marxista, la producción capitalista no avanza de manera armoniosa y con expansión sostenida, sino que está sujeta a crisis regulares y recurrentes debido a las contradicciones en la acumulación capitalista expresadas en la rentabilidad del capital. Los locos años veinte dieron paso a la Gran Depresión de los años treinta.

Y de hecho, podemos ver por qué. En los EE.UU., la rentabilidad del capital alcanzó su punto máximo en 1924, y luego cayó en más del 13% hasta 1929 (según los datos de DL; consulte el gráfico anterior y consulte The Long Depression, p53). Como resultado, la inversión capitalista pasó de capital productivo a «capital ficticio». Al igual que en el auge crediticio que condujo a la crisis financiera mundial de 2008-9, gran parte de la riqueza vertiginosa de la década de 1920 se construyó cada vez más sobre una base inestable de crédito fácil y especulación bursátil. Este capital ficticio se derrumbó en 1929 y se produjo una gran recesión con la quiebra de muchos bancos.

Entonces, ¿se pueden repetir los locos años veinte del siglo pasado después de la epidemia de gripe española en este siglo después del COVID? ¿Habrá una nueva vida para las principales economías capitalistas que acabe con el ‘estancamiento secular’ (keynesiano) o la Larga Depresión (marxista) de la última década desde 2010?

Bien, consideremos un modelo marxista para crear un auge prolongado en la producción capitalista. Un auge prolongado sólo será posible, según Marx, si ha habido una destrucción significativa de los valores del capital, ya sea físicamente o por devaluación, o ambos. Joseph Schumpeter, el economista austríaco de la década de 1920, siguiendo el ejemplo de Marx, llamó a esto «destrucción creativa». Limpiando el proceso de acumulación de tecnología obsoleta y capital fallido y no rentable, la innovación de nuevas empresas podría prosperar. Schumpeter vio este proceso como romper los monopolios estancados y reemplazarlos con empresas innovadoras más pequeñas. Por el contrario, Marx vio la destrucción creativa como la creación de una mayor tasa de rentabilidad después de que los pequeños y los débiles fueran devorados por los grandes y fuertes.

Para Marx, la «destrucción creativa» tenía dos partes. Se produjo la destrucción del capital real “en la medida en que se detiene el proceso de reproducción, se limita o incluso se detiene por completo el proceso de trabajo y se destruye el capital real” porque las “condiciones de producción existentes … no se ponen en acción”, es decir, las empresas cierran plantas y equipos, despiden trabajadores y / o quiebran. Por tanto, el valor del capital se «amortiza», porque el valor de uso físico de la mano de obra y el equipo, etc., ya no se utiliza.

En el segundo caso, es capital ficticio el que se destruye. En este caso “no se destruye ningún valor de uso». … En cambio: «una gran parte del capital nominal de la sociedad, es decir, del valor de cambio del capital existente, se destruye por completo». Hay una caída en el valor de los bonos estatales y otras formas de capital ficticio. Pero esto sólo conduce a una “simple transferencia de riqueza de una mano a otra ” (los que ganan con la caída de los precios de los bonos y las acciones de los que pierden). Pero también puede conducir a la destrucción del capital real, cuando conduce «a la quiebra del Estado y de las sociedades anónimas». Escritos de Marx 1861-63, citado por Giacce, https://www.jstor.org/stable/23104259?seq=1

Tomemos el primero de estos casos de destrucción creativa. ¿Podemos decir que en 2021, la recesión del COVID ha aumentado drásticamente la rentabilidad del capital en las principales economías, o que lo hará? Antes de la recesión pandémica, la rentabilidad en las principales economías capitalistas estaba cerca de mínimos históricos, uno de los indicadores y explicaciones clave de la Larga Depresión de la última década más o menos.

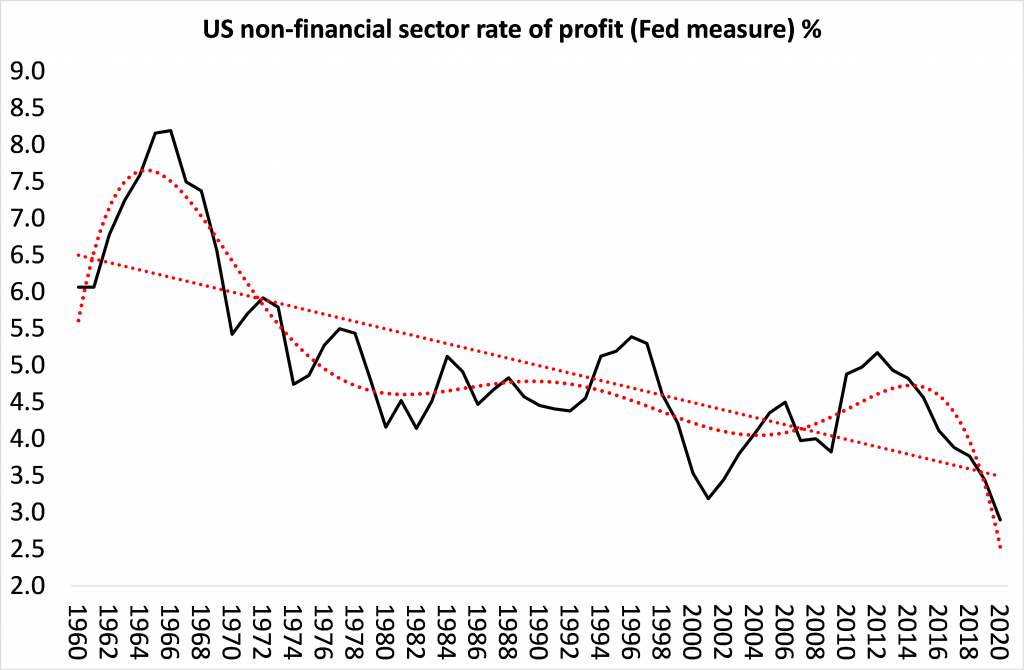

Este fue particularmente el caso del capital estadounidense. Recientemente, el economista marxista Chris Dillow, que escribe para Investors Chronicle, reiteró los argumentos y los datos que he estado haciendo sobre la rentabilidad de Estados Unidos. Comentó: “Muestran que las ganancias antes de impuestos de las empresas no financieras el año pasado fueron solo el 7,4 por ciento de los activos no financieros (medidos a costo histórico). Esta fue solo la mitad de la tasa que disfrutaban las empresas a mediados de la década de 1950. E incluso antes de la pandemia, la tasa de ganancias había tenido una tendencia a la baja durante décadas: era más baja en 2019 que en la década de 1970, por ejemplo». Aquí está mi gráfico, medido de manera ligeramente diferente, pero con el mismo punto.

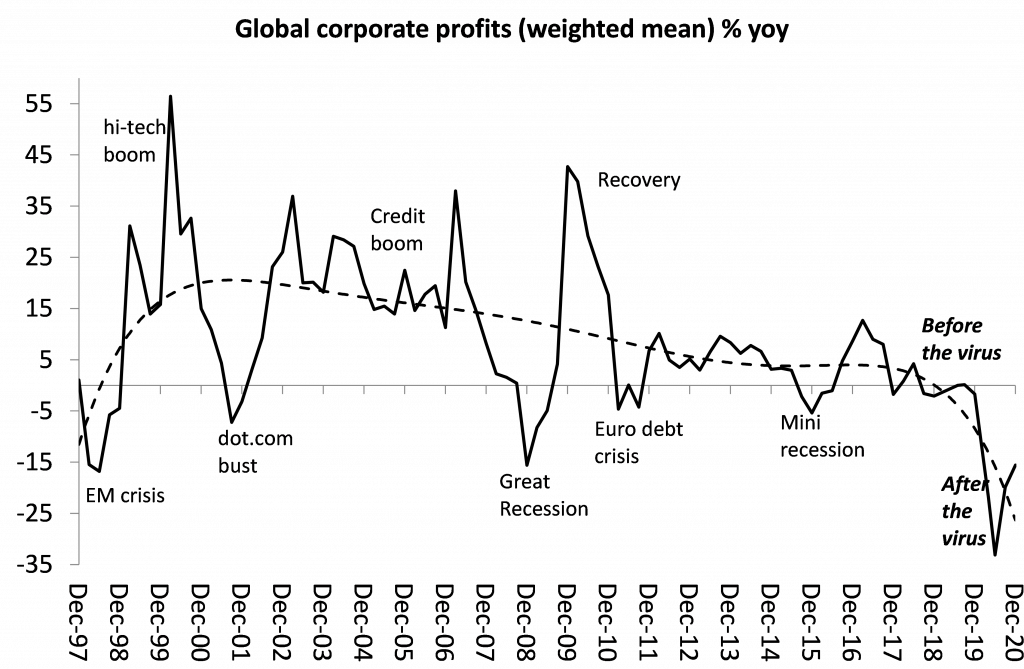

A nivel mundial, también el crecimiento de las ganancias corporativas (la masa, no la rentabilidad) prácticamente se había detenido antes de la pandemia de COVID.

Esta no era la situación en 1919, al menos en Estados Unidos.

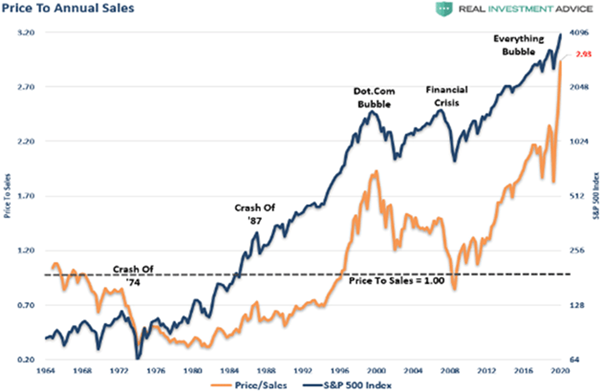

En segundo lugar, lejos de la recesión pandémica que eliminó el capital ficticio para que pudiera brotar nuevo capital, ha habido una expansión sin precedentes del dinero de crédito barato para apoyar a las empresas, grandes y pequeñas. La Gran Depresión fue una en la que, aunque el capital productivo creció lentamente, el capital ficticio se disparó. Y así ha sido durante la recesión pandémica. No ha habido un colapso en los precios de las acciones y los bonos (hasta ahora).

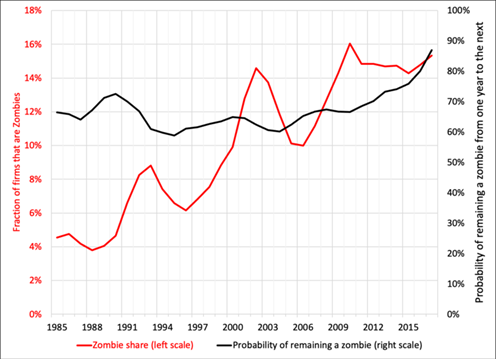

Por tanto, la caída de la pandemia no ha provocado la destrucción de «sociedades anónimas» débiles y no rentables, sino todo lo contrario. Hay aún más empresas poco rentables, principalmente pequeñas, que se tambalean y se mantienen a flote gracias a una ola de dinero barato sin interés inyectado por los bancos centrales. No es «destrucción creativa» sino el surgimiento de los «zombies».

Los últimos datos muestran que en los EE.UU. casi el 20% de todas las empresas se encuentran en la categoría ‘zombi’, mientras que en Europa llega al 40%. Mientras estas empresas permanezcan, mantendrán baja la rentabilidad promedio, el crecimiento de la productividad laboral débil y el desempleo bajo. Esa no es la receta capitalista para iniciar un boom prolongado.

Por cierto, actualmente existe el argumento de que estas empresas de zombies no son realmente zombies en absoluto. Las empresas que parecen tener pérdidas (con ingresos netos negativos) no lo son. En cambio, han estado invirtiendo en ‘intangibles’ (software, I + D y medios que se deducen de los ingresos. Si se agregan a los ingresos, muchos zombis lo están haciendo bien. Sin embargo, si este fuera el caso, ¿dónde están los resultados en productividad y crecimiento? Pero esa es otra publicación.

Quizás los programas de infraestructura y estímulo fiscal de Biden, que constituyen una inyección aparentemente enorme de gasto público (16% del PIB de EE.UU.), «Encenderán la bomba» de una explosión de inversiones que generará un gran éxito en los veinte. Esa es ciertamente la esperanza o expectativa de muchos economistas keynesianos. Pero las medidas de Biden (incluso si se implementan por completo) no se comparan en magnitud con el auge de la reconstrucción posterior a la Segunda Guerra Mundial en Europa. Las principales economías no se encuentran en una situación de posguerra.

Recuerde, incluso antes de que el virus golpeara la economía global, muchas economías capitalistas se estaban desacelerando rápidamente o ya estaban en una recesión total. En los EE.UU., una de las economías con mejor desempeño, el crecimiento del PIB real en el cuarto trimestre de 2019 había caído a menos del 2% anual con pronósticos de una mayor desaceleración este año. La inversión empresarial se estaba estancando y los beneficios empresariales no financieros habían seguido una tendencia a la baja durante cinco años. El sector capitalista no estaba ni está en condiciones de liderar una recuperación económica que pueda conducir a un mayor crecimiento, inversión productiva y mayores ingresos reales.

El punto es que, una vez que terminen los bloqueos pandémicos actuales, lo que se necesita para reactivar la producción, la inversión y el empleo es algo así como una economía de guerra; no rescatar a las grandes empresas con subvenciones y préstamos para que puedan volver a «hacer negocios como de costumbre». Esta depresión solo puede revertirse con medidas similares a las de la guerra, a saber, inversiones gubernamentales masivas, propiedad pública de sectores estratégicos y dirección estatal de los sectores productivos de la economía.

¿Pero no es eso lo que pretenden hacer los programas de Biden, así como Roosevelt lo hizo con el New Deal en la década de 1930? Bueno, la evidencia histórica es que el New Deal no restauró un boom prolongado para el capitalismo estadounidense. Se necesitó la Segunda Guerra Mundial para hacer eso. El propio Keynes dijo que la economía de guerra demostró que “parece políticamente imposible para una democracia capitalista organizar el gasto en la escala necesaria para realizar los grandes experimentos que probarían mi caso, excepto en condiciones de guerra.» En una publicación mía en 2012 mostré que: “En 1940, la inversión del sector privado todavía estaba por debajo del nivel de 1929 y de hecho cayó aún más durante la guerra. Así que el sector estatal se hizo cargo de casi todas las inversiones, ya que los recursos (valor) se desviaron a la producción de armas y otras medidas de seguridad en una economía de guerra».

Andrew Bossie y JW Mason publicaron un artículo perspicaz sobre la experiencia de ese papel del sector público en la economía estadounidense en tiempos de guerra. Muestran que, para empezar, la administración Roosevelt ofreció todo tipo de garantías de préstamos, incentivos fiscales, etc., al sector capitalista. Pero pronto quedó claro que el sector capitalista no podía cumplir con el esfuerzo de guerra, ya que no invertiría ni impulsaría la capacidad sin garantías de ganancias. La inversión pública directa se hizo cargo y se impuso la dirección ordenada por el gobierno.

La economía de guerra no «estimuló» al sector privado, sino que reemplazó el «mercado libre» y la inversión capitalista con fines de lucro. Para organizar la economía de guerra y garantizar que produjera los bienes necesarios para la guerra, el gobierno de Roosevelt generó una serie de agencias de movilización que no solo compraban bienes a menudo, sino que dirigían de cerca la fabricación de esos bienes e influían fuertemente en el funcionamiento de empresas privadas e industrias enteras.

Bossie y Mason encontraron que del 8 al 10 por ciento del PIB durante la década de 1930, el gasto federal aumentó a un promedio de alrededor del 40 por ciento del PIB entre 1942 y 1945. Y lo más significativo, el gasto por contrato en bienes y servicios representó un 23 por ciento en promedio durante la guerra. Actualmente, en la mayoría de las economías capitalistas, la inversión del sector público es aproximadamente el 3% del PIB, mientras que la inversión del sector capitalista es un 15% más. En la guerra, esa proporción se invirtió. Los planes de Biden simplemente elevarían la tasa de inversión del gobierno (durante diez años) a aproximadamente el 4% del PIB, si se implementan por completo.

Bossie y Mason concluyen que: “cuanto más — y más rápido — necesita cambiar la economía, más planificación necesita. Más que en cualquier otro período de la historia de Estados Unidos, la economía de tiempos de guerra fue una economía planificada. El cambio masivo y rápido de la producción civil a la militar requirió una dirección mucho más consciente que el proceso normal de crecimiento económico.«

Lo que mostró la historia de la Gran Depresión y la guerra fue que, una vez que el capitalismo se encuentra en la profundidad de una depresión prolongada, debe haber una destrucción profunda de todo lo que el capitalismo había acumulado en décadas anteriores antes de que una nueva era de expansión sea posible. No hay política que pueda evitar eso y preservar el sector capitalista. Si eso no sucede esta vez, entonces la Larga Depresión que ha sufrido la economía capitalista mundial desde la Gran Recesión podría entrar en otra década.

Por Michael Roberts

Publicado originalmente el 18 de abril de 2021 en thenextrecession.wordpress.com