Desde hace varios años que el sistema chileno de administradoras de fondos de pensión (AFP) se encuentra en un profundo cuestionamiento. Una de sus principales razones es, que según la Agrupación del Daño Previsional, el promedio las jubilaciones solo sean un tercio del salario promedio durante la vida laboral, al contrario de lo que se había prometido cuando se instaló el sistema en los años 80. La misma agrupación estima que este «daño previsional» superaría en algunos casos los 118 millones de pesos por trabajador, de acuerdo a un informe de la Universidad de Chile y las Administradoras de Fondos de Pensiones, lo que se traduce en que hasta 680 mil pesos podrían dejar de recibir mensualmente en su pensión los funcionarios públicos que se desempeñaban en el Estado durante el traspaso del antiguo sistema de reparto al modelo de AFP.

Desde hace varios años que el sistema chileno de administradoras de fondos de pensión (AFP) se encuentra en un profundo cuestionamiento. Una de sus principales razones es, que según la Agrupación del Daño Previsional, el promedio las jubilaciones solo sean un tercio del salario promedio durante la vida laboral, al contrario de lo que se había prometido cuando se instaló el sistema en los años 80. La misma agrupación estima que este «daño previsional» superaría en algunos casos los 118 millones de pesos por trabajador, de acuerdo a un informe de la Universidad de Chile y las Administradoras de Fondos de Pensiones, lo que se traduce en que hasta 680 mil pesos podrían dejar de recibir mensualmente en su pensión los funcionarios públicos que se desempeñaban en el Estado durante el traspaso del antiguo sistema de reparto al modelo de AFP.

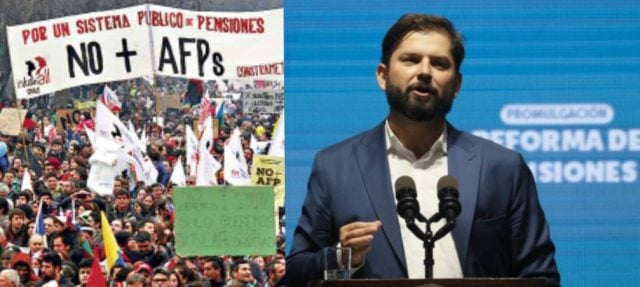

Estas razones llevaron a que el Domingo 24 de Julio, se desarrollara una marcha para manifestarse contra las AFP convocada por la Confederación Nacional de Trabajadores de la Salud Municipal (Confusam), al llamado además de sumó la Cones y la Confech.

A la movilización asistieron más de 750 mil personas a nivel nacional, y se desarrolló paralelamente en diversas capitales regionales como Arica, Iquique, Antofagasta, Copiapó, La Serena, Valparaíso, Rancagua, Talca, Concepción, Temuco, Valdivia, Puerto Montt, Coyhaique y Punta Arenas, además de otras ciudades a lo largo de todo el país.

Dentro de las principales críticas a las AFP, está el hecho de que sólo seis AFP administran cerca de cien mil millones de dólares cuyos propietarios son más de siete millones de trabajadores obligados a depositar sus fondos de pensión en ellas, sin el menor derecho a ser representados democráticamente en el directorio de estas instituciones financieras. Junto con que el dato alarmante de que las AFP han recibido utilidades persistentemente altas con un retorno anual sobre el patrimonio del 30% en promedio en los años recientes, el doble de los bancos comerciales.

Recordemos que este sistema se creo a comienzos de los años 80, y que establece el descuento a cada trabajador de un porcentaje (aproximadamente 11,5%) lo cual se va acumulando en un fondo, que se invierte en instrumentos financieros fijos y variables tranzados en la bolsa de valores de Chile y el extranjero, con lo cual se espera que el ahorro y la rentabilidad permita el engordamiento de un poso que servirá para financiar las futuras pensiones de quienes jubilen. Sin embargo lo inconveniente del modelo queda en evidencia si consideramos que del 11,5% que entrega cada trabajador a las AFP, un 10% va al fondo de capitalización individual y un 1,5% va a gastos de administración, donde tal gasto de administración corresponde en realidad a un margen que varía entre un 11 y un 21% del monto que administran, pese a que en promedio solo entregan sólo un 8% de rentabilidad (fondo C). Esto último es incomprensible, puesto que en cualquier otro servicio un consumidor no estaría dispuesto a pagar por él, más de lo que recibe a cambio, acá sin embargo está obligado a hacerlo por ley. Además de eso los fondos de capitalización individual son invertidos en instrumentos financieros (bonos corporativos) que se tranzan en la bolsa de comercio y sirven para financiar muchas veces a las empresas de servicios o consumo como bancos, grandes tiendas, supermercados y retail en general, a un costo bajísimo para ellas (5 o 6 % al año), mientras que las mismas empresas, haciendo uso de este mismo dinero le conceden créditos a las personas a tasas del 25 a 30% al año.

Por otro lado el sistema genera grandes preocupaciones si consideramos la irregularidad por parte de los trabajadores en los aportes que realizan al sistema previsional. Esto es fácil de observar dado que casi ningún trabajador tiene la continuidad laboral supuesta en los cálculos iníciales y el fuerte de las cotizaciones está en los primeros 15 años de trabajo, período en que los trabajadores reciben un salario más bajo, por lo que el monto de las remuneraciones que se entregan a la hora de jubilarse dista mucho del prometido al inicio del sistema. Ejemplo de ello es que las pensiones actualmente no sobrepasen en promedio los 170 mil pesos, pese a que hemos tenido un periodo de más de 30 años en los cuales ha habido altas rentabilidades para las AFP y en el cuál la industria no han sido capaces de de entregar mejores pensiones a los chilenos. Esto no se puede entender sino como una clara señal de la ineficiencia del mismo sistema, que por lo demás, arrojaría resultados inferiores a los que se obtendrían de invertir en el mercado inmobiliario o mejor aun en las empresas de servicios básicos, donde en cambio la decisión política fue dejar en manos de inversionistas extranjeros estos monopolios regulados.

El Banco Mundial señala lo sorprendente que Chile sea a través de su sistema de AFP exportador de capitales, con porcentajes equivalentes a los que se manejan por países desarrollados. Esto en contraste con el hecho de que la mayoría de los gobiernos de los países en desarrollo luchan por atraer e incrementar la inversión privada, los activos del sistema de pensiones chileno, como porcentaje del PIB, rivalizan con los de los Estados Unidos y el Reino Unido. Es la misma sorpresa que sentimos muchos cuando constatamos que las tremendas carencias existentes en infraestructura en nuestro país podrían verse subsanadas utilizando fondos frescos, de largo plazo y a tasas muy convenientes.

Y no solo se cuestiona que estos recursos no se utilicen en nuestro país o que no se haya logrado cumplir con los estándares prometidos, sino que los ahorros tengan que estar sometidos a los vaivenes de la economía, el excesivo cobro de comisiones y el fortalecimiento de un oligopolio dentro de las administradoras, tal como lo detalló en 2004 el informe del Banco Mundial “Mantener la promesa de la seguridad del ingreso en la vejez en América Latina”, donde se previene de los peligros del modelo chileno.

Al respecto, es el mismo premio nobel de economía (2008) Paul Krugman, quien se suma a las críticas al modelo chileno de AFP. El economista afirmó, cuando estuvo en Santiago hace un par de años atrás, que EE.UU. no sufrió consecuencias más graves en la última crisis financiera gracias al hecho de no adoptar el modelo chileno de fondos privados de pensiones y que la decisión de los estadounidenses evito que se cayera en una Gran Depresión. Por otro lado, el economista también aprovecho de elogiar el aumento del gasto fiscal por parte de los gobiernos, que en diversos países contribuyó a amortizar el golpe de la crisis.

Como única salida factible al tema y una idea que viene tomando fuerza, es la de crear una AFP estatal, sujeta a las mismas normas que las otras AFP. En el entendido de que si las personas son libres para escoger entre un Banco del Estado y los Bancos privados, entre Instituciones de Salud Previsional (ISAPRES) o FONASA, entonces resulta consecuente que de igual forma puedan tener la alternativa d escoger en materia de AFP. Una entidad de este tipo, administrada sin fines de lucro, agregaría transparencia al sistema, reduciría enormemente los costos y podría ser de gran utilidad para evitar la concentración económica y el control por grupos económicos de los recursos de los trabajadores. Sin embargo no se ve como esta iniciativa contribuiría a mejor las pensiones actuales que entrega el sistema, con lo que la idea de la creación de una AFP estatal, por sí sola, no sería suficiente para resolver los problemas que tiene el sistema, sino que se requerirían también otro tipos de medidas como posiblemente; el aporte del estado en las cotizaciones, la creación de un fondo subsidiario que complemente los casos de las pensiones más bajas, la protección de los fondos individuales frente a las caídas bursátiles, la caducidad del endeudamiento de los pensionados, etc., y todo esto apunta a cambios legislativos que implicarían un mayor grado de reforma al sistema.

Un buen ejemplo a imitar al respecto lo constituye Suecia, país que tiene, a juicio de muchos tiene uno de los mejores sistemas previsionales del mundo. Su sistema de previsión considera una cotización total de un 18,5%. De ese porcentaje, el 16 % se destina a la cuenta nocional y un 2,5% a un plan de pensiones individual. El dinero que destina a la cuenta nocional el Estado lo deposita en uno de los cuatro fondos de reserva que tiene el sistema público de pensiones. Cerca del 90% del mercado laboral sueco está cubierto además por planes de pensión de empleadores, acordados con los sindicatos (planes “contractuales”), que complementan las pensiones ya descritas. En promedio los planes de empleador suponen una tasa de cotización adicional de 3,5%, lo que arroja una tasa global de cotización de 22% (18,5% + 3,5%) para la mayoría de los empleados.

Así como en Suecia, en la mayoría de los Países Europeos (Noruega, Inglaterra, Alemania, Francia, y otros más), la tasa de cotización es mucho más alta que en nuestro país, destacándose un mayor aporte del empleador y del estado en la mayoría de estos casos. Lo que lleva sin duda a un mayor nivel de ahorro previsional para cada trabajador y a pensiones que efectivamente son similares a la renta promedio obtenida durante la vida laboral activa.

Finalmente hay que considerar que el problema del sistema de pensiones, es un asunto ético, que lo podemos analizar como la forma en que una sociedad valora y trata a sus adultos mayores, es por tanto imprescindible garantizar la dignidad de todos los pensionados a través de un compromiso mayor del estado sobre ellos, por lo que urge una reforma profunda al sistema, que lo más probable es que requiera del aporte de diversos sectores, y que apuntaría a un sistema de financiamiento más mixto que privado.

*Economista

Consultor y Coach Empresarial