¿Importa preocuparse por la desigualdad?, si bien pareciera ser una pregunta con respuesta obvia, lo cierto es que por muchos años, este ha sido un tema de intensos debates. Por años, la discusión sobre la desigualdad de ingresos y otros aspectos “distributivos”, fue convenientemente silenciada. En ello, ciertamente influyó, la hegomonía de ciertas líneas de pensamiento. Una de ellas, fue la llamada “Teoría del Chorreo”; esta idea surge luego de la contribución de Simon Kuznets en 1955, en lo que sería uno de los artículos más leídos de su época dentro de la disciplina de las ciencias económicas: “Crecimiento Económico y Desigualdad de Ingresos”. Este economista ruso-estadounidense, sostenía que la desigualdad, era parte inevitable de los procesos de crecimiento económico y que a medida que los países iban creciendo, la desigualdad también lo haría, pero, sólo hasta cierto punto, ya que a partir de ahí, la desigualdad comenzaría a disminuir. Ello se provocaría luego de alcanzar un nivel de ingresos per cápita

(US$15 mil o US$20 mil), el chorreo de “bienestar”, se produciría, fruto del crecimiento económico, el que se rebalsaría a las diferentes capas de la población. Kuznets recibió en 1971 el premio nobel de economía por sus contribuciones en esta materia.

{destacado-2}

El razonamiento de Kuznets, no era ajeno al de otros, como Murray Rothbard, economista estadounidense, quien señalaba que la búsqueda de la igualdad, es una violación a la naturaleza esencial de la humanidad. Rothbard, extremando su argumento, recurre a la historia de Prokroústês, o “El Estirador”. De acuerdo a este mito griego, Prokroústês, era el dueño de una hospedería que recibía a los viajeros. El protagonista de la historia, cegado por la idea de la igualdad, genera una cama de dimensiones definidas, tanto para la altura como en el ancho.

Así, mientras los viajeros dormían, “El Estirador” los visitaba e inspeccionaba si las extremidades de las personas se adaptaban a su estricta regla de dimensiones definidas. Si no era el caso, Prokroústês procedía a cercenar piernas y brazos sobrantes o bien a “estirar” cuando se tratase de personas más pequeñas. Rothbard ilustra de ese modo, que el igualitarismo es algo profundamente coercitivo y con una naturaleza anti-humana.

Por años, muchos intelectuales, investigadores e influyentes políticos, han defendido la tesis de que la desigualdad no es importante. Finis Welch, en un provocador artículo llamado “En Defensa de la Desigualdad”, argumentaba que la desigualdad tenía un rol positivo al generar incentivos al esfuerzo y progreso. Para Welch, la desigualdad salarial, llama a invertir en más capital humano. En Chile, Friedrich Von Hayek, otro premio nobel de economía, muy cercano a Pinochet, Carlos Cáceres y otras personas del Régimen, en su visita al Centro de Estudios Públicos en 1982, defendía a la desigualdad, como mecanismo impulsor del crecimiento económico. Sin ir más lejos, en la misma escuela de Economía de la Pontificia Universidad Católica, aún se escucha en las aulas a profesores que mencionan que la desigualdad más bien obedece a una cuestión de envidia.

Si bien hoy, defender la presencia y reproducción de la desigualdad pareciera ser políticamente incorrecto, existen influyentes escuelas de pensamiento que avocan sus esfuerzos en este sentido. Resulta por lo tanto, relevante, analizar en estas coordenadas, cuál es la filosofía tributaria existente en el régimen impositivo chileno, su historia, el hoy y el futuro con la propuesta del actual gobierno.

En materia tributaria, el argumento filosófico subyacente se posiciona en el rol que tienen los impuestos en la sociedad.

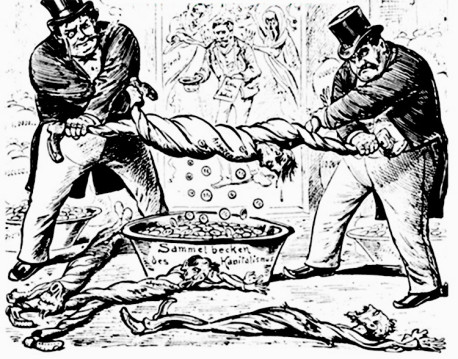

¿Por qué existen impuestos? ¿Para qué? De un lado, una visión puramente liberal sostiene que los impuestos son un robo por parte del Estado, hacia las personas y hacia las empresas. En este punto es donde el economista francés Frederic Bastiat, en el siglo XIX acuñó el término de la “Expoliación Legalizada”. Para él,los impuestos son similares a cualquier robo, sólo que legalizado, amparado por una Ley. El llamado es a que los impuestos tienen que ser vitados.

Por otra parte, para la visión tradicional de “Estado Social”, los impuestos son la contribución que hacen los ciudadanos para colaborar con el financiamiento que se requiere para la provisión de bienes y servicios públicos. Operan además, como un mecanismo de redistribución de los ingresos (tanto en la recaudación progresiva como en el financiamiento de programas sociales).

{destacado-1}

En Chile, en plena Dictadura, hacia fines de los 70’, se configuró un sistema tributario en perfecta sintonía con la línea de pensamiento económico liberal que defiende la idea de que los impuestos son un robo por parte del Estado, de este modo, la arquitectura tributaria comenzó a otorgar un tratamiento impositivo preferente al capital y lo dotó de un set de privilegios que se han mantenido e incluso acentuado en las décadas posteriores (por ejemplo creación de los fondo de inversión privados en el año 2000). De esta manera, se consideraba que el empresario, ya suficiente contribución hace a la sociedad con generar empleo para más encima cargarlo con tributos.

Por estos días, Thomas Piketty, economista francés, ha puesto el tema de la desigualdad en la agenda mundial. A través de su libro “El Capital en el Siglo XXI”, Piketty centra su argumento en la súper acumulación de ingresos en manos del 1% más rico de cada país demostrando como en las últimas décadas el capitalismo ha generado una situación en la cual una pequeña élite ve crecer considerablemente sus ingresos mientras que el resto de la sociedad presenta avances marginales, se mantiene, o incluso empeora su poder adquisitivo en algunos países.

Por ejemplo, en su estudio para casi 20 países de la OECD, en los últimos 30 años, el 1% más rico aumentó su participación en los ingresos totales, desde un 6,5% a un 9,7%. Así, en Holanda el 1% más rico aumentó su participación en los ingresos de un 5,9% a un 6,3% en Suecia de un 4,1% a un 7,1%, en Australia de un 4,9% a un 9,2%, en Portugal de 4,3% a 9,8%, en Gran Bretaña de 6,7% a 12,9% y en Estados Unidos de 8,2% a 19,3%. Para que usted se haga una idea, en el caso de Estados Unidos, en el año 1980, la tasa de impuesto marginal máxima (el impuesto que se le aplica a las rentas más altas) era de un 70%, y tres décadas después, se redujo a la mitad llegando a un 35%.

Tal como se observa en otros países, se registra una alta correlación entre la reducción del impuesto a los más ricos y el aumento de la participación del 1% más rico en los ingresos.

Es importante destacar, que esta discusión que está causando bastante revuelo a nivel mundial, se ubica en el reducido espacio de un salvataje al sistema capitalista, en la medida que el autor considera que éste se considera amenazado si los altos niveles de concentración y desigualdad se mantienen o se continúan acrecentando y en este sentido un impuesto que grave el patrimonio de los más ricos vendría a ser un acto de contención en orden a evitar la desestabilización del sistema capitalista.

¿Hasta dónde llega la Reforma Tributaria planteada por el Gobierno de Michelle Bachelet?

A diferencia de los cambios ocurridos durante las últimas décadas, la reforma tributaria, esta vez sí toca algunos nervios sensibles, en tanto dispositivos de acumulación como es el caso del Fondo Utilidades Tributarias (FUT). También se avanza en normas anti-elusión y se sube el impuesto de primera categoría del 20% al 25%. Sin embargo, esta reforma padece de grandes omisiones y algunas otras medidas que van en contra de reducir los niveles de desigualdad de ingresos en Chile en un alcance estadísticamente significativo.

Las omisiones:

1. En Chile, las empresas no pagan impuestos, solo es un anticipo de los impuestos personales que deben pagar los dueños de la empresa. Esa recaudación no es de beneficio fiscal, es de beneficio exclusivo para dichos dueños. Esta modalidad se conoce como integración tributaria (y en el caso chileno, integración total) y es practicada en pocos países del mundo (en el club OECD, sólo Chile, México, Nueva Zelanda y Australia, es decir, 30 de 34 países no lo usan). La actual reforma no innova con modificaciones al sistema integrado de impuestos a la renta.

2. El IVA continua siendo el principal mecanismo de recaudación de impuestos, aportando con 48,6%. Si a esto le sumamos el aporte de los impuestos específicos al consumo de ciertos productos (combustibles, alcoholes, tabaco) la contribución de los impuestos indirectos constituye la principal fuente de recaudación tributaria en Chile. Esta estrategia es altamente regresiva pues en general, las familias que tienen bajos ingresos destinan sus recursos al consumo y no al ahorro, provocando que casi la totalidad de sus dineros paguen impuestos. Una filosofía tributaria progresiva donde las personas que más tienen, en términos absolutos y proporcionales paguen más, será aquella donde los impuestos directos (al ingreso de las personas y de las empresas) sean el mayor componente de la recaudación tributaria.

3. No se realizan modificaciones al Impuesto Especial a la Minería (el Royalty actualmente sólo contribuye con un 1,3% de la recaudación total). Esto significa que el sueldo de Chile no lo genera nuestra principal riqueza, el Cobre, sino que el IVA, el llamado “tributo de los pobres”. En la mayoría de los países mineros, el Royalty se calcula sobre las ventas o bien sobre las ventas y las utilidades, sin embargo, en Chile, se hace sobre las utilidades operacionales, ofreciendo así, un amplio margen para realizar gimnasia financiera y reducir ostensiblemente el pago de impuestos. Basta con que la compañía minera incurra es un gasto de operación alto y así reducir el margen de ganancia a efectos de pagar un royalty bajo o mini-royalty.

4. Tal como se comentó en párrafos anteriores, esta reforma tributaria no se hace cargo de la discusión mundial que propone la creación de un impuesto al patrimonio de los más ricos.

Lo erróneo:

1. Se baja la tasa de impuestos (tramo máximo) a los más ricos, desde un 40% a un 35%,beneficiando a aquellas personas que imponen por ingresos mensuales mayores a $6.270.000. Aunque la base tributaria aumenta a través de la eliminación del FUT, no se justifica tener que compensar a los más ricos con esta reducción.

Es importante recordar que en Chile el 1% más rico concentra el 30,5% de los ingresos.

2. Se propone extender por 1 año la depreciación instantánea a las grandes empresas. Dicho mecanismo favorece fundamentalmente a las compañías con mayor nivel de Capital Fijo, lo cual representa un claro incentivo a adelantar la compra de capital para traspasar todo a gastos y bajar el nivel de utilidades de las empresas. Por ejemplo, si una línea área compra un avión, con este mecanismo podrá imputar a gastos en 1 sólo año el valor total de este avión y muy probablemente con esta acción a una escala mayor, esta empresa reducirá ostensiblemente sus utilidades (y con ellos los impuestos que debe pagar) o incluso tendrá pérdidas tributarias que generará que el no pago de impuestos se extienda a los períodos siguientes.

Recapitulando: si bien, con la reforma tributaria, hoy se reconoce un cambio positivo en cuanto a la filosofía tributaria, el paquete de modificaciones son insuficientes para que se cumpla con el principio de la redistribución de ingresos (estadísticamente significativa).

Adicionalmente, es importante destacar que la discusión sobre la reforma tributaria es uno de los ejes para comenzar a reducir las vergonzosas desigualdades que se observan en Chile, sin embargo, una hebra más importante para encarar frontalmente la desigual distribución de ingresos se encuentra en las políticas que cambien las reglas del juego en las relaciones de producción (relación entre capital y trabajo). Mientras no se avance estructuralmente en esto, el valor del trabajo seguirá por el suelo y los intereses de los empresarios seguirán teniendo ancha

preeminencia en la sociedad. Es más, la reforma tributaria, tendrá siempre aparejado el riesgo de dejar la puerta abierta para que los empresarios ajusten su tasa de ganancia por la vía de la reducción de costos laborales, disminuyendo más incluso, el bajo patrón salarial del país.

Es por ello que las reformas laborales (derechos colectivos, subcontratación, participación de los trabajadores en las utilidades) no pueden quedar relegadas a un nivel secundario.