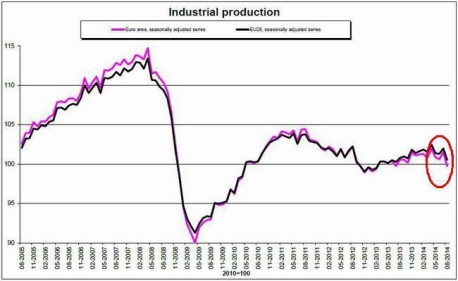

Ahora que comienza a hacerse evidente que la zona euro entrará en su tercera recesión desde el año 2008, se confirma que las políticas aplicadas por los principales bancos centrales del mundo han creado las condiciones ideales para un nuevo tsunami financiero. Los datos publicados por Eurostat esta semana señalan que la producción industrial de Alemania cayó un 4 por ciento en agosto (y un 1,8 por ciento en toda la zona euro) y que esta tendencia continuó en septiembre, con la mayor caída desde el 2009. Poco antes, el FMI había reducido su pronóstico de crecimiento para Alemania este año desde 1,9 hasta 1,4 por ciento.. y se verá obligado a volver a rebajar sus pronósticos para éste y el próximo año.

La economía mundial sufre un estancamiento generalizado y así lo dan a entender las magras cifras de consumo desde Japón a Estados Unidos, pasando evidentemente por Europa, el actual epicentro de la crisis global, donde los planes de austeridad agravaron la crisis y potenciaron los desequilibrios económicos. Merkel y Lagardé han hundido a Europa al forzar la aplicación de los planes más absurdos para enfrentar la crisis que estalló tras la quiebra de Lehman Brothers el año 2008. La actual crisis es producto de la ceguera en que fue envuelto el mundo al pensar que todo desequilibrio era detectado y resuelto de inmediato por el mercado, el supuesto gran regulador del sistema. Pero el mercado no autorregula nada y dejarlo a su merced le está significando al mundo dos décadas perdidas. Es decir, hay crisis para largo. Esto es lo que hemos llamado estancamiento secular, o de largo plazo.

El mundo se ha olvidado de la precisa declaración que hizo a principios del año 2009 el ex presidente de la Reserva Federal, Paul Volcker, quien señaló que la economía había fallado por completo en la forma de examinar la realidad cuando aseguró que entre las causas principales de la crisis financiera “estaba la fe injustificada en las expectativas racionales y el libre mercado”… Volcker no dudó en enfatizar que la profesión Económica estaba en problemas, dado que en los últimos años se habían eludido todos los enfoques y consensos sobre la política económica al dar rienda suelta a los enfoques estadísticos y matemáticos. Durante cuatro décadas (casi en paralelo a la otorgación de los premios nobel de Economía), los economistas se olvidaron que la Economía no es una ciencia exacta, dado que es una rama de las Ciencias Sociales cuya riqueza depende justamente de la pluralidad de enfoques. Desde el premio Nobel de Economía otorgado a Paul Samuelson en 1970, la Economía se convirtió en un fetiche de las matemáticas financieras y de los oligopolios financieros.

Al igual que en el 2008, el mundo se encamina a una recesión mundial producto de la creciente debilidad del consumo, un hecho que derrumba toda la potestad entregada a las teorías de la oferta. En un mundo con desequilibrios persistentes y aumentos crecientes de la desigualdad, no es la oferta la que crea la demanda. Se ha llegado al nivel crítico de que un puñado de productores puede ofrecer todos los bienes requeridos pero estos no están disponibles para toda la humanidad. No es la oferta la que crea la demanda sino que más bien es la demanda la que da fuerza a la oferta. En Estados Unidos, la demanda del consumo privado equivale al 70 por ciento del PIB. Por eso la debilidad de la demanda tiene efectos significativos.

El cáncer de las burbujas especulativas

El desastroso estado de la economía confirma que inyectar dinero al sistema financiero no ha impulsado a la economía real. De hecho las multimillonarias inyecciones de liquidez ni siquiera han logrado mantener los niveles de inversión. La caída sistemática de la inversión desde septiembre de 2008 ha sido justamente una de las razones que ha profundizado la crisis. Las multimillonarias inyecciones de liquidez a la banca no han estimulado la inversión, pese a que las bajas tasas de interés existentes en la Reserva Federal o el Banco Central Europeo hacen creer que la inversión es un negocio lucrativo. Ha sido un negocio solo para los especuladores que juegan en los mercados bursátiles. Las caídas del Ibex y el Dax (ver gráficas) reflejan que esta fantasía también va en descenso.

La realidad es mucho más fuerte y ante las actuales expectativas de declive y contracción económica, la inversión no tiene ninguna perspectiva real. Y si con las tasas cercanas al 0 por ciento el mercado es deprimente, ¿qué ocurrirá cuando comience el alza de los tipos de interés? Janet Yellen, de la Reserva Federal, se ha comprometido a hacerlo el 2015, dado que las bajas tasas de interés son un cáncer para la economía mundial al permitir la creación de burbujas especulativas, como las que han vivido en los últimos años los activos bursátiles. Por eso que la actual corrección de los mercados puede acentuarse o hacer desaparecer del sistema varios miles de millones de euros cada día, lo que podría desatar un caos global. Algo para lo cual los gobiernos y las instituciones como el FMI no tendrían cómo responder dado que ya han agotado todos sus recursos… para nada. Octubre ha sido siempre un mes muy cruel para la economía, y este año no será la excepción.