El Comité para la Abolición de las Deudas Ilegítimas pone a disposición del público los documentos mantenidos secretos por el FMI. Se trata de documentos auténticos que fueron entregados al Comité para la verdad sobre la deuda pública griega por Zoe Konstantopoulou, presidente del Parlamento griego entre el 6 de febrero y el 3 de octubre de 2015. El contenido de estos dos documentos que datan de marzo y mayo de 2010 incriminan al FMI.

Esta es su historia:

Con el fin de convencer al FMI, los directivos ejecutivos franceses, alemanes y holandeses mintieron. El informe oficial de la reunión del 9 de mayo de 2010 en la que la dirección del FMI aprobó un crédito de 30.000 millones euros para Grecia muestra muy claramente que un número grande de miembros del Directorio ejecutivo expresaron fuertes críticas con respecto al programa que la institución se aprestaba a implementar.

Algunos de ellos denunciaron el hecho de que el programa estaba destinado a rescatar a los bancos privados europeos, acreedores de la deuda griega pública y privada, y principalmente a algunos bancos franceses y alemanes. Varios miembros del Directorio denunciaron que la política que se pretendía implementar reproducía la que había llevado a la crisis asiática de 1996-1997 y a la crisis argentina de 2001 (véase el recuadro con la cita del director ejecutivo argentino).

Varios directores ejecutivos denunciaron el hecho de que el núcleo dirigente del FMI había modificado a espaldas de los otros miembros del Directorio ejecutivo una de las reglas fundamentales que condicionan los créditos acordados por el FMI a sus miembros. Efectivamente, para que un crédito pueda ser otorgado por el FMI es necesario demostrar que ese crédito y el programa que lo acompaña harán que el reembolso de la deuda sea sostenible. Dado que esta condición no podía satisfacerse en el caso griego, puesto que tanto el FMI como las autoridades europeas rechazaban reducir la deuda griega y hacer participar a los bancos privados en ello, la condición antes mencionada fue suprimida silenciosamente. Fue reemplazada por un nuevo criterio: la necesidad de evitar un riesgo elevado de desestabilización financiera sistémica internacional. La dirección del FMI justificó ese cambio de criterio, no respetuoso con las normas de funcionamiento del FMI, debido a la urgencia. Con el fin de convencer a aquellos miembros del Directorio ejecutivo del FMI que tenían fuertes reservas, los directores ejecutivos franceses, alemanes y holandeses mintieron asegurando que los bancos de sus países mantendrían los títulos griegos.

Según estas personas, los bancos franceses, alemanes y holandeses conservarían los títulos griegos en su posesión con el fin de permitir el éxito del programa que iba a comenzar. Pero está comprobado que los bancos holandeses, alemanes y holandeses vendieron en el mercado secundario masivamente los títulos que poseían provocando un agravamiento de la crisis griega y traspasando a los contribuyentes europeos, y en primer lugar al pueblo griego, los riesgos que habían asumido y la crisis que todos esos bancos, en gran parte, habían contribuido a provocar.

Con el mismo objetivo de siempre, para evitar las reticencias de algunos miembros de la dirección del FMI, los responsables del FMI a cargo de las relaciones con Grecia afirmaron que se tomarían medidas sociales para evitar que los bajos salarios y los pensionistas de bajos ingresos estuvieran afectados por las medidas de austeridad. Y mintieron. Para llegar, de todas maneras, al acuerdo de los miembros del Directorio ejecutivo del FMI, afirmaron que los bancos griegos estaban sanos y que sus problemas provenían únicamente de los riegos que corrían debido al peso de una deuda pública demasiado importante y a un déficit público enorme. Era falso. Los bancos griegos estaban en un estado lamentable (véase Grecia: los bancos en el origen de la crisis). Pero para continuar con lo mismo, tratando de convencer a los directivos que dudaban, se declaró que el plan sería sometido a la aprobación del parlamento griego. Sin embargo, en realidad, el programa fue impuesto precipitadamente al parlamento, sin posibilidad de enmiendas y burlándose de la constitución griega, como fue denunciado en su momento por prestigiosos juristas.

El presidente del BCE había amenazado a Grecia con cortar el acceso de sus bancos a la liquidez provista por ellos. Para convencer a los miembros del Directorio ejecutivo del FMI que deseaban que los bancos participaran «colectivamente» en el esfuerzo al aceptar una reducción de sus acreencias, los responsables del dossier griego afirmaron que las autoridades griegas no querían una disminución de la deuda pública. Y el representante griego Panagiotis Roumeliotis confirmó esa versión de los hechos. Más tarde, ese mismo representante afirmó que fue bajo la presión del presidente del Banco Central Europeo que Grecia declaró que no deseaba una reducción de la deuda. Según el representante de Grecia en el FMI, Jean-Claude Trichet habría amenazado a Grecia con cortar el acceso de los bancos a la liquidez del BCE. Seguro que Trichet utilizó esta amenaza en los meses en los que se negociaba el memorando… también está confirmado que la utilizó con Irlanda, algún tiempo más tarde, cuando se ponía a punto el memorando concerniente a ese país. Es también cierto que los banqueros griegos, así como los franceses, alemanes u holandeses no querían ni oír hablar de una reducción de la deuda griega, puesto que no aceptaban participar en su propio rescate. Los banqueros obtuvieron dos años de respiro con el fin de desembarazarse de esos títulos y obtener importantes compensaciones.

Dado que Grecia pertenecía a la zona euro, el FMI afirmaba claramente que a este país le era imposible volver a ser competitivo mediante la devaluación de su moneda. Así que, de pronto, el FMI considera que es necesario devaluar los salarios y los subsidios sociales: es lo que llaman devaluación interna. Perjudicó enormemente a Grecia y a otros países periféricos dentro de la zona euro. El contenido de estos documentos secretos refuerza las conclusiones del Comité para la verdad sobre la deuda pública griega: las deudas reclamadas por el FMI a Grecia son ilegítimas, ilegales, odiosas e insostenibles (véase el capítulo 8 del informe de dicho Comité)

¿Cómo funciona el FMI?

Con la ayuda del organigrama simplificado del FMI presentado aquí, Michel Husson aclara el funcionamiento del FMI.

Fuente: FMI-Ficha técnica: Cómo toma sus decisiones el FMI. Documento del 7 de abril de 2016.

Organigrama del FMI, documento del 30 de abril de 2016.

« Una decisión como el plan de ayuda a Grecia fue tomada por el Directorio ejecutivo, sobre la base de estudios preparatorios ordenados por el director gerente a los servicios competentes.

Estos servicios emplean a 2.400 personas, de las que la mitad son economistas.

Entre los economistas de estos servicios y el Directorio ejecutivo existen interacciones variables o más bien lazos más o menos distendidos que no corresponden de la misma manera al conjunto de economistas pagados por el FMI. En algunos casos, hay más rienda suelta y se pueden obtener estudios casi heterodoxos. Pero cuando se pasa a cuestiones serias, la correa de transmisión funciona en sentido inverso y los economistas tienen por función asegurar la defensa y la ilustración de las orientaciones políticas. » |1|

En la traducción al castellano de los documentos del FMI, que presentamos más abajo, utilizamos los términos sacados del organigrama del FMI ya citado: directores ejecutivos para designar a los miembros del Directorio ejecutivo (Executive Board) del FMI.

FMI

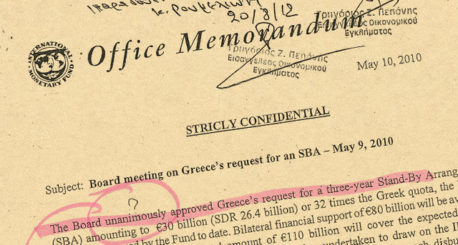

Estrictamente confidencial

Documento del 10 de mayo de 2010

Tema: Reunión del Directorio ejecutivo sobre una demanda de Acuerdo de confirmación (Stand-By Arrangement, SBA) para Grecia – 9 de mayo de 2010

En primer lugar, proponemos la lectura del informe de la reunión del Directorio ejecutivo del FMI del 9 de mayo de 2010 ya que pone en evidencia las divergencias internas, y no está redactado utilizando la retórica política habitual del FMI. Ese informe oficial sale completamente de lo común. Y es cierto que no fue muy apreciado por los principales dirigentes de esta institución despótica y mortífera. Sois vosotros los que lo leeréis y os haréis una opinión.

El Directorio ejecutivo aprobó por unanimidad el pedido formulado por Grecia con el fin de obtener un Stand-By Arrangement (SBA) para tres años por un total de 30.000 millones de euros (26.400 millones de DEG – derechos especiales de giro), o sea 32 veces la cuota griega y el programa más importante aprobado por el FMI hasta ese momento. Los socios de la zona euro participarán en una ayuda financiera bilateral hasta los 80.000 millones de euros. El monto total de 110.000 millones de euros cubrirá el déficit esperado de la financiación pública durante el periodo de aplicación del programa. Por cada pago que tenga lugar durante el periodo de aplicación del programa, Grecia se comprometió a utilizar los recursos del FMI y de la Comisión Europea en una relación constante de 3 a 8.

Los principales objetivos del programa son: (I) reducir el déficit presupuestario por debajo del 3 % del PIB, desde ahora a 2014. La ratio deuda/PIB debe comenzar a estabilizarse a partir de 2013, para luego disminuir progresivamente; (II) salvaguardar la estabilidad del sistema financiero mediante el establecimiento de un Fondo de Estabilidad Financiera completamente independiente que sostendrá a los bancos si fuera necesario; |2| y (III) restaurar la competitividad de la economía griega por medio de reformas estructurales completas.

Además de las medidas presupuestarias ya adoptadas por las autoridades a comienzos de 2010 (totalizando un 5 % del PIB), el programa prospecta un ajuste presupuestario, en principio, del 11 % del PIB entre 2010 y 2013. Todas las medidas fueron identificadas, siendo las principales: (I) un aumento de la recaudación fiscal hasta un 4 % del PIB, principalmente mediante el aumento del IVA; (II) una reducción significativa de los gastos hasta el 5,2 % del PIB, principalmente por la abolición de 13º y 14º mes de salario para los funcionarios, así como del 13º y 14 º mes de las pensiones, tanto en el sector público como en el sector privado, a excepción de aquellos que tienen salarios bajos o pensiones bajas; y (III) medidas presupuestarias estructurales hasta un 1,8 % del PIB.

A pesar de apoyar el programa, varios directores ejecutivos no europeos alegaron numerosas críticas.

1.- Un pedido de ayuda al Fondo que llegó demasiado tarde

Según algunos directores ejecutivos (de Australia, Canadá, China, Rusia y Suiza) el carácter tardío de la demanda de ayuda indicaba defectos en la arquitectura de la zona euro, incluida su estrategia de comunicación (que lleva más bien a la confusión), que parecía fragmentada según el director ejecutivo estadounidense. El director ejecutivo alemán aclaró que en ausencia de una disposición apropiada en el Tratado de Maastricht, la Unión Europea tuvo que concebir, rápidamente, un mecanismo de asistencia financiera, que ya era totalmente operativo. Fue ampliamente señalado que seis directores ejecutivos europeos (de Alemania, Bélgica, España, Francia, Países Bajos y Dinamarca) habían publicado un comunicado común que apoyaba el acuerdo SBA otorgado a Grecia.

2.- Hipótesis optimistas sobre el crecimiento

Los directores ejecutivos chino y suizo pusieron el acento en que el crecimiento determinaría con el tiempo la capacidad de Grecia para desembarazarse de la carga de su deuda. Pero una sola desviación en el escenario de referencia del programa sería suficiente para descarrilar el objetivo de consolidación presupuestaria, poniendo en peligro la sostenibilidad de la deuda. Los servicios del FMI respondieron mencionando que podía, inversamente, haber mayores riesgos a causa de las incertidumbres existentes sobre el tamaño de la economía informal.

3.- Riesgos ligados al programa

Debido al ajuste presupuestario de dos cifras frente al que se encuentra Grecia, algunos directores ejecutivos (de Argentina, Australia, Canadá, Brasil y Rusia) señalaron los riesgos «inmensos» que comporta el programa (así como el riesgo en su reputación que resultaría para el FMI). Algunos compararon la situación griega con la de Argentina antes de la crisis de fines de 2001.

| Primer recuadro realizado por el CADTM e insertado en el texto del FMI con el fin de hacerlo más comprensible.

Pablo Pereira, el representante argentino, critica sin ambages la orientación pasada y presente del FMI: «Las duras lecciones de nuestras pasadas crisis son difíciles de olvidar. En 2001, unas políticas similares fueron propuestas por el Fondo en Argentina. Sus consecuencias catastróficas son bien conocidas (…) Hay una realidad que no suscita ninguna duda y que no puede ser cuestionada: una deuda que no puede pagarse no será pagada sin un crecimiento sostenido (…) Sabemos demasiado bien cuales son los efectos de las «reformas estructurales» o de las políticas de ajuste que acaban por deprimir la demanda global y, por consiguiente, las perspectivas de recuperación económica (…) Es muy probable que Grecia acabe peor de lo que estaba después de la implantación de ese programa. Las medidas de ajuste recomendadas por el Fondo reducirán el bienestar de su población y la capacidad real de reembolso de Grecia». |3| |

Por otro lado, el director ejecutivo ruso hizo recordar que, en el pasado, otros programas del Fondo (por ejemplo en Brasil y Turquía) que se creían muy arriesgados, finalmente resultaron exitosos.

Los servicios del FMI también reconocieron los riegos excepcionales surgidos del programa, especialmente, en la evaluación de la sostenibilidad de la deuda, que a este respecto declaran: «en su conjunto, los servicios consideran que la deuda es sostenible a medio plazo, pero al existir incertidumbres importantes sobre el tema, es difícil cualquier afirmación categórica que diría que hay una gran probabilidad de que la deuda sea sostenible».

Los servicios del FMI señalaron que la credibilidad del programa se basa, en parte, sobre el hecho de que permite a Grecia no tener que volver a los mercados financieros en poco tiempo (no antes de unos o dos años). La implementación del programa conduciría a excedentes presupuestarios considerables que, se supone, tranquilizaría a los mercados a pesar del elevado nivel de la deuda pública.

Los servicios del FMI admiten que el programa no funcionará sin la implementación de medidas estructurales. Con respecto a esto, las autoridades tendrán como mayor desafío vencer la feroz oposición de los intereses particulares. El director ejecutivo australiano indicó que existe un gran riesgo de repetir los errores cometidos durante la crisis asiática, en lo que concierne al hecho de imponer demasiados condicionantes estructurales. Mientras que los del Fondo son vitales para el nivel «macro», los impuestos por la Comisión Europea se asemejan a una «lista de la compra».

Los servicios del FMI reconocían que el programa pondrá ciertamente a la sociedad griega frente a un desafío. Estos se reunieron con los principales partidos de la oposición, organizaciones no gubernamentales y sindicatos. Según los servicios lo más asombroso es que el sector privado apoya por completa al programa, ya que se ve como un instrumento que permitirá terminar con los muchos privilegios del sector público.

- Extrait du document – page 3 – version annotée

4.- Reestructuración de la deuda

Varios directores ejecutivos (de Argentina, Brasil, India, Rusia y Suiza) lamentaron la ausencia de otro componente en el programa: el que debería haber incluido la reestructuración de la deuda y la «participación del sector privado» (Private Sector Involvement, PSI), con el fin de haber evitado, según el director ejecutivo brasileño, «un bail-out de los tenedores privados de la deuda griega, principalmente de las instituciones financieras europeas». El director ejecutivo argentino criticó ampliamente el programa en lo que parece que repite los errores (es decir, una austeridad presupuestaria insostenible) que prepararon la crisis argentina de 2001. Con gran sorpresa, los otros directores ejecutivos escucharon al director ejecutivo suizo repetir enérgicamente las inquietudes mencionadas con respecto a la ausencia en el programa de una medida de reestructuración de la deuda, y señaló, específicamente, la necesidad de retomar las discusiones concernientes a un mecanismo de reestructuración de deudas soberanas.

Los servicios del FMI subrayaron que la reestructuración de la deuda había sido descartada por las propias autoridades griegas. Aunque hubiera habido discusiones sobre el PSI, era imposible reproducir la experiencia de la Bank Coordination («Viena») Initiative a causa de la dispersión de los títulos públicos griegos entre un número indefinido de poseedores. Además, el Sr. Lipsky señaló el hecho de que el 90 % de esos títulos no llevan la cláusula de acción colectiva, lo que resultaría en una reestructuración aún más difícil.

Los directores ejecutivos holandés, francés y alemán comunicaron al Directorio ejecutivo los compromisos de sus bancos comerciales destinados a sostener a Grecia e incluso, en forma más amplia, a mantener su exposición.

| 2º recuadro realizado por el CADTM e insertado en el texto del FMI con el fin de hacerlo más comprensible

Una socialización de las pérdidas de los bancos privados y una terapia de choque que recuerda a lo que pasó en América Latina y en Asia He aquí un extracto de la declaración del director ejecutivo brasileño concerniente a la ausencia de un proceso de reestructuración en el programa: En cuanto al director ejecutivo argentino, declaró: Seguidamente, el director ejecutivo alemán respondió lo siguiente: El director ejecutivo francés hizo una declaración en el mismo sentido: Finalmente, el director ejecutivo holandés declaró que: En realidad, como lo sospechaban varios directores ejecutivos del FMI, y como lo demostró el informe del Comité para la verdad sobre la deuda griega, la finalidad real del acuerdo era dar tiempo a los bancos de los países más fuertes de la zona euro para que se pudieran deshacer de los títulos griegos. Exposición de los bancos extranjeros en Grecia (en miles de millones de euros) Mostraremos en otro artículo que es el BCE que ayudó directamente a los bancos a desprenderse de los títulos griegos protegiéndolos de las pérdidas que habrían tenido que afrontar. El rechazo de los acreedores a aceptar un descuento sobre los títulos griegos tuvo por consecuencia un crecimiento de la deuda soberana griega que pasó de 299.000 a 335.000 millones de euros entre fines de 2009 y fines de 2011, que representó un aumento del 18,78 %. Durante los años 2010-2013, se produjo una recesión sin precedentes provocada por las políticas dictadas por el FMI y el resto de la Troika. Ninguno de los pronósticos del FMI concernientes a la mejora de las finanzas de Grecia se cumplió. Los resultados del memorando de 2010 constituyen un desmentido completo a las optimistas previsiones del FMI. |

5.- Modalidades de las evaluaciones comunes FMI/CE/BCE del programa.

Algunos directores ejecutivos (de China, Egipto, y Suiza) señalaron el riesgo que evaluaciones comunes revelen diferencias de juicio entre las tres instituciones implicadas (FMI/CE/BCE). Los servicios del FMI especificaron que los representantes de esas tres instituciones estarían «sentados en la misma mesa en el mismo momento» El Fondo es una institución independiente y llevará a cabo las evaluaciones en esa forma. En principio, si la CE no acepta pagar su parte de financiación debido a los condicionantes no respetados por las autoridades griegas, el Fondo podría bloquear su parte de financiación a causa de una falta de garantías financieras. Pero eso parece solo una posibilidad teórica. En realidad, el jefe de la misión en Grecia (el Sr. Thomsen) insistió sobre el hecho de que la «cooperación comenzó bien», ya que durante las discusiones en Atenas, el BCE se comprometió a ocuparse de los problemas del sector financiero, la Comisión Europea de los problemas estructurales y el Fondo de los problemas presupuestarios. La cooperación es una fuerza del programa y se ejerce dentro de un sistema de equilibrio de poderes.

6. El estatus de «acreedor privilegiado» del FMI

El director ejecutivo estadounidense (apoyado por Brasil y Suiza) señaló que debido al estatus de acreedor privilegiado del FMI, el préstamo de este último sería considerado superior a los préstamos bilaterales de los países miembros de la UE bajo la supervisión de la Comisión Europea. Los servicios del FMI confirmaron esa superioridad a causa de la naturaleza de bien público que reviste la financiación del Fondo, superioridad que no está en contradicción con las normas del Club de París.

7. Criterio nº 2 para un acceso excepcional a los recursos del Fondo.

El director ejecutivo suizo (apoyado por Australia, Brasil e Irán) subrayó que los servicios del FMI habían «silenciosamente» modificado los documentos oficiales ( o sea, sin autorización previa del Directorio ejecutivo) con el fin de cambiar el criterio nº 2 para el acceso excepcional a los recursos del Fondo, extendiendo este acceso a los casos en los que exista un riesgo elevado de desestabilización financiera sistémica internacional («a high risk of international systemic spillover effects»). El director del departamento jurídico (Consejero jurídico) aclaró que esa decisión estaba justificada por la necesidad de actuar de manera expeditiva, basándose en la hipótesis de que el Directorio ejecutivo daría su aprobación en el siguiente informe. Este cambio de política de acceso a los recursos era necesario ya que Grecia no podía representar una excepción, debido al hecho de que las políticas del Fondo deben ser aplicables de manera uniforme en todos los Estados miembros.

Fin del informe oficial realizado por el FMI

Eric Toussaint

Traducido por Griselda Pinero

RELACIONADO: Grecia: ¿Principio y Fin de la Democracia?