Por Rodrigo Bernardo Ortega

Dice el refrán tan antiguo como popular: “El dinero hace girar al mundo”, y parecería una obviedad, el dinero existe desde siempre.

Sin embargo, el dinero tuvo un inicio, y no hay nada ‘natural’ en su desarrollo, es un producto de las culturas humanas, es una tecnología que se desarrolló de manera simultánea, independiente y con diferencias a lo largo y ancho del globo. Por tanto, todo podría haber recorrido un camino totalmente diferente.

En la época de la Ilustración muchos pensadores se hicieron, también, preguntas sobre el origen de todo aquello que damos por sentado, incluido, por supuesto, el origen del dinero. El escocés Adam Smith teorizó ampliamente en Riqueza de las Naciones (1776) sobre cómo de manera espontánea y racional, todos los pueblos ‘primitivos’ con cierto grado de especialización estaban destinados a crear el dinero a partir del trueque.

Smith afirmó que todos los hombres nacen con una inclinación natural al intercambio y al comercio, por tanto, la propiedad, el dinero y los mercados no sólo precedieron a las instituciones políticas, sino que eran las bases mismas de la sociedad humana. Según el autor, el Estado nació para garantizar el funcionamiento de los mercados existentes y la estabilidad de la moneda nacional.

De manera que, de acuerdo con esta teoría, el dinero fue simplemente un desarrollo natural al trueque, ahora ¿qué fallaba con el trueque? Bueno… si un ganadero tiene una vaca y necesita trigo, va al mercado con su vaca y le dan 20 sacos de trigo. Él sólo necesita 5 sacos y debe tratar de intercambiar los 15 sacos restantes por otros recursos faltantes, si no puede hacerlo corre el riesgo de que se eche a perder el grano.

Una vez que nuestro ganadero descubra el dinero, guardará las monedas que le sobraron hasta que tenga otra necesidad. Así, como en el ejemplo, el dinero sirve como medio de intercambio, unidad de cuenta y reserva de valor.

El dinero puede tomar formas diversas (como el cacao, las conchas o la sal), pero al menos en Europa y Asia se prefirió el uso de metales preciosos quizá por lo maleables, portables, divisibles, incorruptibles, raros y atractivos. Cuando se definieron estándares de peso y pureza, entonces ya podemos hablar de monedas.

Es muy interesante lo que dijo la antropóloga Caroline Humphrey en 1985: «Nunca se ha descrito un ejemplo de economía de trueque, pura y simple, y mucho menos la aparición a partir de ella del dinero, toda la etnografía disponible sugiere que nunca ha existido tal cosa».

Asimismo, en su libro En Deuda, una historia alternativa de la economía (2011) el desaparecido antropólogo David Graeber argumenta de manera exhaustiva que no existe alguna evidencia etnográfica, arqueológica o histórica para sustentar la idea de que el trueque fuera usado de manera cotidiana en las primeras sociedades agrarias. En los poquísimos casos documentados de trueque en sociedades sin dinero, éste era reservado para comerciar con desconocidos (incluso enemigos).

Lo que existía en su lugar era llamado por Mauss como la economía del regalo (o del don) o la economía tradicional. Esto era una forma de crédito basada en la devolución de favores: cuando la gente se conoce bien está dispuesta a entregar algo, con la expectativa implícita de que en el futuro será reparado con algo más o menos equivalente.

Dicho esto, la esencia del crédito era la deuda, y según Graeber, era el pegamento de estas sociedades relativamente pacíficas. Ésta era en efecto una obligación moral, un sentimiento natural de que todos los participantes le deben algo a la comunidad. Los Amish, por ejemplo, creen que es su deber ayudar a nuevas familias a levantar su granero, dando por sentado que cuando sus hijos se casen y construyan una casa, todas las familias de la zona vendrán a ayudarles en retribución.

Este sistema de deuda moral también se utilizaba en áreas más extensas, no sólo en sociedades cerradas y pequeñas. Para ilustrar lo anterior, veamos el caso del Siclo (o Shekel), la cual es la unidad monetaria que aparece en la Biblia y era ampliamente difundido en todo el valle de la medialuna fértil. Las deudas se calculaban en Siclos, pero, aunque existían las monedas sumerias de plata para representar un Siclo, rara vez se utilizaban. Simplemente el Siclo parecía tener un carácter virtual.

Con la llegada del dinero cambia este panorama, pues una vez se le pone precio a una obligación, esta se convierte en transferible, por lo cual, los intercambios se despersonalizan: nada personal, los negocios son negocios.

Entonces, ¿cuándo cambió todo?

El uso de monedas (simultáneamente en China, India y Asia Menor) se hizo extensivo con la llegada del Estado, en particular con la guerra y la esclavitud. Para este primer propósito el Estado debía mantener un ejército profesional. Con el fin de pagar a los soldados, no había cosa más práctica que las monedas, en particular, porque era más fácil transportarlas que un saco de trigo.

Dada la incertidumbre generada por la guerra, no sólo los soldados usaron el dinero, los productores también se vieron obligados a hacerlo, debido a la sombría posibilidad de no poder recuperar las deudas de confianza si sus deudores morían durante una batalla.

Para su segundo propósito, si un imperio buscaba expandirse rápidamente, necesitaba, con urgencia, acuñar monedas para pagar a sus ejércitos. El resultado de ello fue la minería extensiva, y para asegurarse la producción de las minas, los imperios esclavizaron poblaciones enteras. Los romanos hicieron esto, por ejemplo, con los habitantes de la Iberia Céltica.

Como era necesario proteger el dinero, los romanos recurrieron a crear cámaras en los sótanos de los templos para resguardar la riqueza. Puesto que eran lugares de culto, había presencia permanente de sacerdotes y además guardias que aseguraban su custodia.

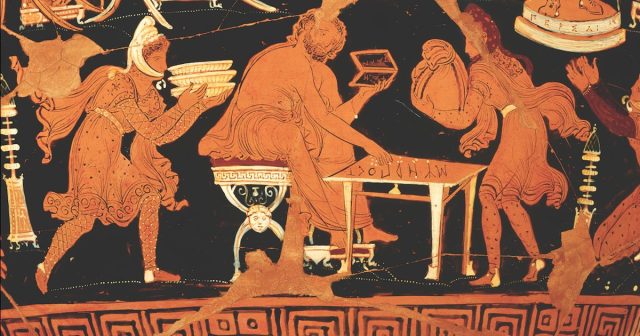

Existen registros históricos de Babilonia, Egipto, Roma y Grecia que demuestran que los templos ejercían una incipiente labor de prestamista, junto con su encomienda de salvaguardar los bienes allí depositados. De esta manera, los templos eran, de alguna forma, los centros financieros de las ciudades de los imperios antiguos. Fue en el Imperio Romano donde aparecieron los primeros centros bancarios en edificios fuera de los templos.

El argentarii era un prototipo de banquero que actuaba bajo su propia responsabilidad, realizando operaciones que hoy llamaríamos depósitos, préstamos y cambio de moneda.

El Artha-sastra de Kautilia, un antiguo tratado político indio, declara, con total precisión: “El Tesoro se basa en la minería; el ejército, en el Tesoro; quien posee ejército y Tesoro puede conquistar el mundo entero”.

Como podemos observar, contrario a lo sostenido por Smith, es el Estado el creador del dinero, no fue creado para facilitar el intercambio libre entre sociedades emprendedoras y laboriosas, sino para avanzar en los intereses de éste, cosa que sigue siendo verdad hoy. Una prueba de ello es que, con la caída de Roma, y el colapso de su sistema monetario unificado, también cae significativamente el uso del dinero. Estas sociedades retornaron al uso de economías basadas en confianza, en la mayoría de sus interacciones comunales. Lo cual se mantuvo así durante toda la Alta Edad Media.

Hasta ahora hemos hablado del dinero como “dinero mercancía”, bajo esta noción se presume que el objeto intrínsecamente contenía valor representado, el peso de la moneda es exactamente lo que vale.

Los primeros pasos para la superación de esta noción se encuentran en China, donde el viajero italiano Marco Polo observó cómo los comerciantes guardaban sus monedas en depósitos que certificaban su contenido con un comprobante en papel y así no tenían siempre que mover las pesadas hileras de monedas para los intercambios (un comportamiento similar a los cheques de viajero).

Esta misma innovación la adoptaron los mercaderes mediterráneos: tras la explosión del comercio generado por las cruzadas, las entidades privadas encargadas de guardar las monedas las conocemos como bancos y sus certificados de depósitos empezaron a ser intercambiados como si fueran las mismísimas monedas: había nacido el billete.

El nombre de banco surgió en Italia y era precisamente un banco o mesa de madera que algunos burgueses instalaban en las plazas de las ciudades. El término inicial fue la banca que era la bancada o mesa para soportar el peso de objetos o máquinas, allí captaban dinero de la gente, a cambio de un boleto o billete en el cual el banquero reconocía su deuda.

Cuando un banco no podía responder a sus obligaciones, los banqueros lo manifestaban de manera muy gráfica: Destrozaban a hachazos la banca en la cual habían estado efectuando sus operaciones. De ahí viene el tan conocido término bancarrota.

En el siglo 17 en Inglaterra, los dueños de bancos se percataron que podían emitir más valor en sus billetes que reservas en metálico, pues después de todo, no todos los ahorradores reclamaban sus depósitos al mismo tiempo. A partir de este momento los bancos comenzaron a crear dinero teniendo sólo una fracción en sus reservas. Este es un instrumento que dinamiza la economía, pero también crea riesgos como los pánicos bancarios y las burbujas de especulación.

Debido a la materialización de estos riesgos, los billetes emitidos por bancos respaldados por Estados se volvieron más seguros y finalmente el Estado en la mayoría de casos se hizo con el monopolio de la emisión.

La Resumption Act del Parlamento británico en 1819 fue el primer paso hacia un verdadero patrón oro, porque logró abolir a través de su implementación, las restricciones mantenidas durante largo tiempo sobre la exportación de monedas de oro y lingotes desde Inglaterra hacia el resto del mundo.

Este sistema permaneció así hasta el fin de la segunda guerra mundial, cuando en Bretton Woods (USA) se reunieron los aliados y decidieron que cada país miembro de Fondo Monetario Internacional (FMI) estaba obligado a mantener un tipo de cambio fijo (con alguna flexibilidad previo acuerdo) frente al dólar, porque la divisa de los estadounidenses era la única que podía cambiarse por oro, dando con ello una injusta ventaja a Estados Unidos en el mercado mundial, pues convirtió al dólar en la única moneda para el intercambio financiero mundial.

El acuerdo de Bretton Woods sólo permaneció vigente por 26 años, pues la guerra del Vietnam y programas de gasto social del gobierno de USA provocaron un déficit en la cuenta corriente de Estados Unidos, agravando la situación la creación de un mercado privado de oro, y la aparición de importantes cantidades de dólares en Europa, pues en Londres se ofrecía un interés más alto en los depósitos que en USA y además, Francia decidió convertir en oro 150 millones de dólares que tenía en sus reservas.

Es entonces cuando en 1971, Nixon decide desvincularse del patrón oro, pues advierte que los Estados Unidos no disponen de suficientes reservas de oro para anclar su divisa nacional a este metal precioso, pero no será hasta 1973, cuando se permite la libre flotación de las monedas en los mercados de divisas. Con ello se acabó con el patrón oro y el valor del dinero se respalda únicamente en la confianza en el emisor, es el dinero Fiat, término que proviene del latín fiat que significa hágase, o sea que es dinero por decreto.

En la actualidad, los Estados nacionales tienen un inmenso control sobre el dinero local en circulación, y pueden causar grandes estragos a la economía local al emitir y variar las tasas de interés. Algunos ven esta manipulación del dinero como una forma de violencia, un control autoritario sobre los privados. Algunas tendencias de liberales clásicos, anarco-capitalistas y libertarios llaman al cierre de los bancos centrales.

En su libro End the FED, el excongresista Ron Paul argumenta que en la actualidad, el Sistema de la Reserva Federal está aumentando la oferta monetaria a un grado casi comparable al observado en Weimar o Zimbabue. Según Paul, esta acción representa una práctica que podría desencadenar una depresión inflacionaria en los Estados Unidos, provocando una significativa devaluación del dólar estadounidense, que es la moneda de referencia a nivel mundial, lo que en términos prácticos implicaría una pérdida de valor de los ahorros de todos los ciudadanos estadounidenses.

Más aún, y a nivel del comercio internacional, a través de mecanismos como el SWIFT y el establecimiento del dólar americano como moneda de reserva, Estados Unidos y sus aliados tienen un poder desproporcionado sobre las transacciones entre naciones periféricas, se puede unilateralmente imponer sanciones y bloquear transacciones de cualquier país que utilice el sistema sin un órgano de arbitramento imparcial. Este mecanismo constituye una forma de imperialismo, pues está al servicio de objetivos geopolíticos de la metrópoli.

Por esto quizá muchos ven en las criptomonedas la promesa de los valores liberales de Smith: dinero que el Estado no regula ni puede regular, intercambios entre agentes libres, un sistema descentralizado, transacciones seudónimas, límites a la emisión (minado).

En la siguiente entrega examinaremos está afirmación y nos adentraremos en el siempre cambiante mundo de las criptodivisas.

Por Rodrigo Bernardo Ortega

Sigue leyendo: